Cho vay ngang hàng (P2P)- vay tiền nhanh, dễ đi kèm với rủi ro tiềm ẩn

“Vay tiền nhanh trong 30 phút mà không cần gặp mặt”, “Đầu tư lãi suất 20%/năm”, “63 nghìn tỉ đồng đã giải ngân” là quảng cáo của các công ty cho vay ngang hàng - P2P. Hình thức cho vay trực tuyến nở rộ ở Việt Nam nhưng hiện vẫn chưa có hành lang pháp lý. Vậy bản chất P2P là gì?

- 02-04-2019Phó Thống đốc: Sẽ thí điểm cho vay ngang hàng

- 26-03-2019Làm gì để giảm rủi ro từ cho vay ngang hàng?

- 24-03-2019"Các công ty cho vay ngang hàng đang xếp hàng , chỉ chờ có cơ sở pháp lý để...nhảy vào"

PV Báo Lao Động đã trao đổi với ông Phạm Xuân Hoè – chuyên gia ngân hàng để hiểu thêm về P2P

“Điều khiến tôi trăn trở là cơ quan nào sẽ đứng ra thẩm định sàn kết nối (platform) trực tuyến đảm bảo an toàn? Ai sẽ bảo vệ người đi vay và cho vay?

Nếu xảy ra tình trạng đòi nợ theo kiểu xã hội đen có thể dẫn tới tình trạng bất ổn trong xã hội. Câu hỏi lớn nhất là nếu hoạt động P2P kết nối với các hoạt động ngầm thì ai sẽ đứng ra kiểm soát thu hồi thuế với các hoạt động này?”, ông Phạm Xuân Hoè nói.

Cho vay ngang hàng là gì?

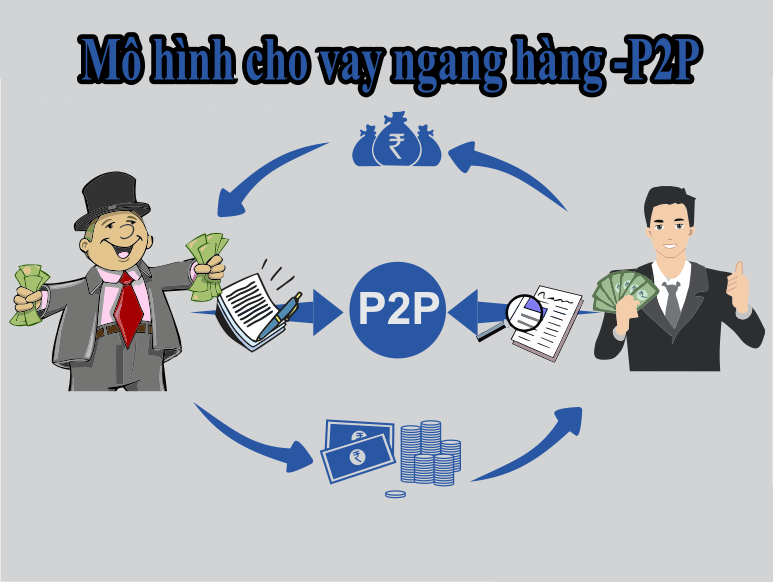

“Bản chất cho vay ngang hàng, nếu hiểu nôm na khi không có công nghệ là người A cho người B vay tiền, đó là giao dịch dân sự.

Tuy nhiên, thời đại công nghệ 4.0, P2P là khoản cho vay trực tiếp giữa người cho vay và người đi vay thông qua nền tảng công nghệ số kết nối trực tuyến (platform) mà không qua trung gian tài chính”, ông Phạm Xuân Hoè cho biết.

Mô hình hoạt động của các công ty cho vay ngang hàng - P2P “Các công ty cho vay ngang hàng có 3 dạng. Một là đơn thuần cung cấp sàn công nghệ như Grab, Uber và đứng giữa ăn phí. Hai là công ty P2P cam kết bảo lãnh và hỗ trợ đòi nợ. Ba là các công ty P2P có thể huy động vốn. Tôi cho rằng hình thức thứ 2 và thứ 3 nếu được cho phép áp dụng ở Việt Nam thì việc quản lý rất khó khăn, phức tạp và rủi ro lớn”, ông Phạm Xuân Hoè nói.

Dễ dàng vay, giải ngân nóng

Ở góc độ người đi vay, cho vay trực tuyến giúp người có nhu cầu cấp bách dễ dàng tiếp cận vốn trong thời gian nhanh.

Nếu đúng ra, việc cắt giảm trung gian tài chính thì lãi suất cho vay thấp hơn, nhưng công nghệ đã giải quyết được vấn đề quản lý, tiết giảm chi phí, thời gian.

Cho vay ngang hàng đang phát triển mạnh tại Việt Nam

Nhưng thực tế Việt Nam không như vậy. Theo ông Phạm Xuân Hoè, ở góc độ người cho vay sẽ thu lợi nhuận cao hơn gửi tiết kiệm thông thường, người cho vay có thể tiếp cận được nhiều người vay một lúc, có thể phân tán rủi ro.

P2P giúp cho các kênh dẫn vốn trên thị trường trở nên đa dạng, tăng khả năng tiếp cận tài chính cho người dân. Các doanh nghiệp vừa và nhỏ, hoặc siêu nhỏ khi nhu cầu vốn ngắn hạn có thể tiếp cận nguồn tín dụng dễ dàng hơn.

“Nếu mô hình P2P được quản lý tốt sẽ thúc đẩy cạnh tranh, đổi mới sáng tạo cho nền kinh tế. Việc phân bổ nguồn lực tài chính hiệu quả hơn theo nguyên tắc thị trường”, ông Phạm Xuân Hoè nhận định.

Rủi ro tiềm ẩn trong hoạt động P2P

Tuy nhiên, rủi ro cho lĩnh vực P2P là không nhỏ. Người cho vay có nguy cơ mất trắng tiền khi không có bảo hiểm, hành lang pháp lý bảo hộ.

“Hàng loạt vấn đề rắc rối như thông tin người vay có thể giả mạo, không kiểm soát việc sử dụng vốn nên có thể dẫn tới nợ xấu.

Tệ hơn, trong trường hợp hacker tấn công sập sàn, mất hết dữ liệu, hợp đồng vay điện tử, chữ ký số mất hết.. thì người cho vay lấy căn cứ gì để đòi tiền? Hay đối với các sàn cho vay ảo dưới dạng lừa đảo thì hậu quả sẽ ra sao?”, ông Phạm Xuân Hoè nói.

Hiện vẫn chưa có hành lang pháp lý cho P2P

Về phía người đi vay chịu rủi ro bị chặt chém về lãi suất và phí do thiếu hiểu biết. Thông tin cá nhân của người đi vay cung cấp sàn có thể bị rò rỉ, lộ, bán thông tin. Nếu không trả được nợ, người vay tiền có thể phải chịu các biện pháp đòi nợ kiểu xã hội đen.

Lao động

CÙNG CHUYÊN MỤC

Giá vàng giảm trong ngày giỗ Tổ Nổi bật