Lợi nhuận quý 1/2017 của các “ông lớn” VN30 tăng 32% so với cùng kỳ 2016

Kết thúc quý I/2017, đa phần các “ông lớn” trong VN30 đều đạt kết quả tăng trưởng khá tốt, chỉ riêng một vài DN giảm lợi nhuận mạnh như BMP, DPM và PVD thì lỗ đậm.

- 11-05-2017REE, ITA, CTI, VIB, DTA, NAP, KIP: Thông tin giao dịch lượng lớn cổ phiếu

- 09-05-2017CII E&C sẽ chào sàn HoSE với giá tham chiếu 22.300 đồng/cổ phiếu

CII, REE tăng trưởng tính bằng lần

Nổi bật nhất trong VN30 phải kể đến CTCP ĐT Hạ tầng Kỹ thuật Tp.Hồ Chí Minh (HOSE: CII), năm 2017 CII đề ra kế hoạch kinh doanh cực kỳ táo bạo với lợi nhuận ròng 1.430 tỷ đồng, tăng trưởng hơn 70% so với thực hiện năm 2016. Và mới chỉ qua hết quý I Công ty đã công bố thực hiện được 85% kế hoạch này.

Cụ thể, quý I CII ghi nhận lãi sau thuế của công ty mẹ 1.227 tỷ đồng, tăng gấp gần 47 lần so với cùng kỳ năm trước. Nguyên nhân là nhờ đánh giá lại giá trị hợp lý của khoản đầu tư vào công ty con khiến doanh thu tài chính trong kỳ lên đến 1.349,8 tỷ đồng, nhảy vọt so với con số 123,2 tỷ cùng kỳ năm trước. Trong đó chủ yếu là khoản lãi đánh giá lại giá trị hợp lý của công ty con Công ty CII B&R và CTCP Đầu tư Hạ tầng Kỹ thuật Vinaphil (VPII). Trong quý, CII đã mua cổ phiếu LGC của Công ty CII B&R nâng tỷ lệ sở hữu từ 49% lên 54,31% và mua cổ phiếu của VPII nâng tỷ lệ sở hữu từ 49,5% lên 99,99%, việc mua lại đã làm Công ty có thêm phần lợi thế thương mại 1.389 tỷ đồng và ghi tăng tài sản.

Trong khi doanh thu thuần về bán hàng và cung cấp dịch vụ trong kỳ của Công ty đã giảm mạnh từ 224 tỷ xuống 140 tỷ và lãi gộp cũng giảm từ 89 tỷ xuống 41 tỷ đồng. Ngoài ra, hoạt động liên doanh, liên kết của CII cũng bị lỗ 59 tỷ đồng (cùng kỳ năm trước có lãi 20 tỷ đồng) và hoạt động khác lãi 30 tỷ đồng.

Tiếp theo là CTCP Cơ điện lạnh (HOSE: REE), doanh thu thuần tăng mạnh gần gấp đôi lên 1.088 tỷ đồng đã giúp lãi gộp tăng trưởng 31% đạt 302 tỷ đồng. Cộng thêm khoản lãi đậm 150 tỷ từ công ty liên doanh, liên kết đã kéo con số lợi nhuận sau thuế của cổ đông công ty mẹ lên 330,8 tỷ đồng, tăng trưởng 235% so với quý I/2016.

Theo REE, có 2 nhân tố chính làm kết quả kinh doanh quý I đột biến là lợi nhuận mảng điện, nhiên liệu đạt lãi 130,3 tỷ nhờ ảnh hưởng của CTCP Nhiệt điện Phả Lại, CTCP Thủy điện Thác Mơ, CTCP Thủy điện Sông Ba Hạ và hợp nhất vốn chủ sở hữu kỳ đầu tiên với CTCP Thủy điện Vĩnh Sơn Sông Hinh. Thứ 2, mảng cung cấp lắp đặt hệ thống cơ điện, đơn vị thành viên là CTCP Dịch vụ Kỹ thuật Cơ điện lạnh đã quyết toán 1 số công trình trọng điểm, ghi nhận doanh thu và lợi nhuận khả quan.

Ngoài ra, sẽ thiếu sót nếu không nhắc đến khoản lợi nhuận tăng trưởng cũng rất cao trên 50% của HPG, KBC, GAS, SSI.

CTCP Chứng khoán Sài Gòn (HOSE: SSI) công bố kết quả báo cáo hợp nhất quý 1/2017 với khoản lãi trước thuế đạt 364 tỷ đồng, tăng 57,33% cùng kỳ năm trước. Doanh thu hoạt động trong quý ghi nhận 545,2 tỷ đồng, tăng trưởng 24% so với quý I/2016. Hầu hết các nguồn thu của Công ty đều tăng trưởng khá tốt so với cùng kỳ năm trước, trong đó, lãi từ các tài sản tài chính là 141,6 tỷ đồng, tăng trưởng 31%; lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn tăng 40% từ 68,5 tỷ lên 96 tỷ đồng; lãi từ các khoản cho vay và phải thu đạt 112,6 tỷ đồng, tăng 14,5%; lãi từ tài sản tài chính sẵn sàng để bán tăng gần gấp đôi lên 51,4 tỷ đồng; doanh thu nghiệp vụ môi giới cũng tăng từ 80,5 tỷ lên 114,9 tỷ đồng.

Đáng chú ý là Tổng công ty khí Việt Nam – CTCP (HOSE: GAS), sau một thời gian dài kết quả kinh doanh lao đao vì giá dầu lao dốc thì hai quý gần đây (IV/2016 và I/2017) đã có khởi sắc trở lại. Quý I/2017, nhờ giá dầu Brent bình quân đạt 54,6 USD/thùng, tăng 19,5 USD so với cùng kỳ năm trước đã giúp GAS ghi nhận doanh thu thuần 16.257,4 tỷ đồng, tăng trưởng 16%, biên lãi gộp cải thiện từ 17,2% lên hơn 20%. Qua đó, lãi ròng đạt 2.176 tỷ đồng, tăng trưởng 66% so với cùng kỳ năm trước và hoàn thành 42% kế hoạch năm.

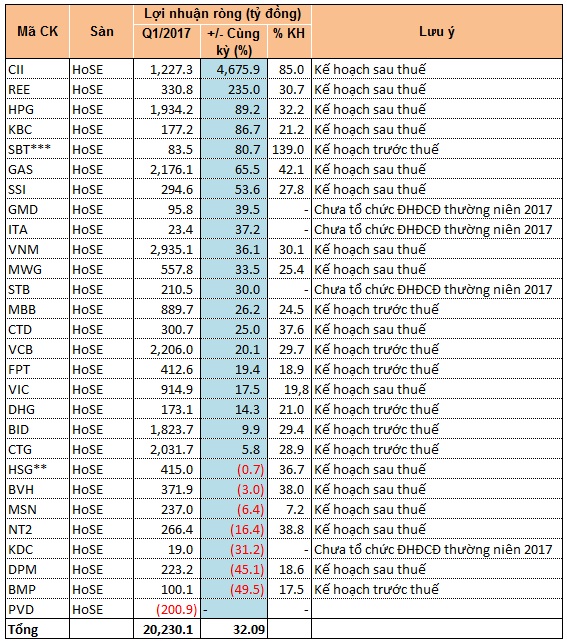

Kết quả kinh doanh của VN30 trong quý I/2017*

Nhóm ngân hàng dậy sóng

Trong 4 ngân hàng lớn thuộc rổ VN30 thì đã có đến 3 ngân hàng đạt tốc độ tăng trưởng lợi nhuận ròng trên 20%.

Đạt tốc độ tăng trưởng lợi nhuận tốt nhất là ngân hàng đang dính tái cơ cấu Ngân hàng TMCP Sài Gòn Thương Tín (HOSE: STB) với tỷ lệ 30%. Mặc dù thu nhập thuần từ lãi trong kỳ của STB hụt gần 200 tỷ so với cùng kỳ năm trước nhưng lãi từ hoạt động dịch vụ, kinh doanh ngoại hối và kinh doanh chứng khoán tăng, đồng thời chi phí giảm và không phải trích chi phí dự phòng rủi ro (thậm chí được hoàn nhập 970 triệu đồng) đã đem về khoản lãi ròng cho cổ đông ngân hàng 210 tỷ đồng, tăng trưởng 30% so với cùng kỳ năm trước.

Ngân hàng TMCP Quân đội (HOSE: MBB) và Ngân hàng TMCP Ngoại thương Việt Nam (HOSE: VCB) cũng lần lượt đạt mức tăng trưởng 26% và 20% lợi nhuận ròng. Khá khác biệt so với STB, cả MBB và VCB đều ghi nhận mức tăng đáng kể trong thu nhập lãi thuần.

Như MBB, thu nhập lãi thuần quý I/2017 đạt 2.406 tỷ đồng, tăng trưởng 36%, lãi từ hoạt động dịch vụ tăng gấp đôi lên 232 tỷ đồng, lãi từ kinh doanh chứng khoán cũng tăng mạnh từ 11 tỷ lệ 82 tỷ đồng. Tất cả những yếu tố này đã làm tổng thu nhập MBB đạt 2.902 tỷ đồng, tăng gần 900 tỷ so với cùng kỳ năm trước. Theo đó, mặc dù chi phí dự phòng tăng gấp đôi lên 579 tỷ, Ngân hàng vẫn đạt mức tăng trưởng lợi nhuận ròng 26% với 889 tỷ đồng.

Còn VCB, thu nhập ở hầu hết các hoạt động đều tăng cùng hoạt động khác đem về khoản lợi nhuận 563 tỷ đồng, gần gấp đôi cùng kỳ năm trước đã đẩy lãi ròng đơn vị đạt 2.206 tỷ đồng, tăng trưởng 20%.

Cũng tăng trưởng nhưng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID) lại khá lép vế so với các “chị em” của mình khi lợi nhuận quý I/2017 chỉ đạt 1.823,7 tỷ đồng, tăng trưởng 10%. Thu nhập lãi thuần trong kỳ của BID tăng trưởng cao 21% nhưng chi phí tăng mạnh hơn 23,7% và chi phí dự phòng rủ ro tính dụng tăng 18% đã khiến Ngân hàng ngậm ngùi với mức tăng lãi khiếm tốn. Tỷ lệ nợ xấu trong quý của BID đã tăng từ 1,99% lên 2,14%.

PVD có quý lỗ nặng nhất trong lịch sử niêm yết

“Ông trùm” chuyên cung cấp dịch vụ trong lĩnh vực dầu khí là CTCP Khoan và Dịch vụ Khoan Dầu khí (HOSE: PVD) đã có quý đầu tiên trong lịch sử niêm yết lỗ lớn hơn 200 tỷ đồng. Nguyên nhân là do số lượng giàn khoan sở hữu hoạt động trung bình trong quý I/2017 là 1,4 giàn so với 2,0 giàn của cùng kỳ năm trước, hiệu suất sử dụng giàn chỉ đạt 28%. Đồng thời, đơn giá thuê giàn trong quý giảm từ 55%-60% so với quý I/2016. Công ty cho biết không có giàn khoan thuê hoạt động trong quý. Khối lượng công việc và đơn giá các dịch vụ liên quan đến khoan trong quý giảm khoảng 50% so với cùng kỳ năm trước, ngoài ra một nguyên nhân nữa là Công ty phải thực hiện tăng trích dự phòng phải thu quá hạn.

Do vậy, doanh thu thuần trong quý của PVD chỉ đạt 503 tỷ đồng (bằng chưa đến 1/3 cùng kỳ năm trước), thấp hơn giá vốn làm lỗ gộp 7,7 tỷ đồng. Sau khi trừ đi chi phí đơn vị báo lỗ lên đến 200,8 tỷ đồng.

Tuy nhiên, bước sang quý II, Công ty cho biết có 5 trong tổng số 6 giàn khoan sở hữu của Tổng công ty đều đã có việc làm. Hiện tại, giàn khoan PV DRILLING I vừa kết thúc chiến dịch khoan cho Total Myanmar và sẽ tiếp tục chiến dịch khoan cho Cửu Long JOC ngay sau khi về Việt Nam. Giàn PV DRILLING II và PV DRILLING III, sau một thời gian dài chờ việc, đã chính thức tái gia nhập thị trường, theo đó giàn PV DRILLING II hiện đang khoan cho Murphy Oil và giàn PV DRILLING III đang cung cấp dịch vụ cho Côn Sơn. Giàn PV DRILLING VI thực hiện chương trình khoan cho Hoàng Long Hoàn Vũ từ giữa tháng 03/2017. Giàn PV DRILLING 11 hiện nay vẫn đang làm việc cho khách hàng Sonatract tại Algeria.

PVD cho biết, một trong những ưu tiên hàng đầu của Công ty trong quý II là đẩy mạnh thu hồi các khoản nợ khó đòi nhằm hạn chế trích lập dự phòng phải thu quá hạn, đồng thời hoàn nhập các khoản dự phòng nợ quá hạn đã trích trong năm 2016, qua đó cải thiện kết quả kinh doanh.

BMP và DPM lãi giảm phân nửa

Trong nhóm lãi giảm, CTCP Nhựa Bình Minh (HOSE: BMP) và Tổng công ty Phân bón và Hóa chất Dầu khí (HOSE: DPM) là hai đơn vị giảm mạnh nhất với lần lượt 49% và 45%.

Quý I vừa qua, BMP tuy vẫn ghi nhận doanh thu thuần tăng trưởng nhưng việc giá vốn tăng mạnh hơn rất nhiều đã khiến lãi gộp giảm mạnh 36% chỉ đạt 172,5 tỷ đồng. Điều này đã khiến lãi ròng Công ty chỉ còn 100 tỷ đồng, giảm 98 tỷ so với cùng kỳ năm trước.

Theo giải trình, việc chi phí cho hoạt động bán hàng tăng gấp 4 lần và giá nguyên vật liệu chính tăng gần 25% so với cùng kỳ năm trước là nguyên nhân đẩy lãi ròng Công ty giảm mạnh.

Với tình hình khó khăn chung của ngành kéo dài từ năm ngoái đến nay, Tổng công ty Phân bón và Hóa chất Dầu khí (HOSE: DPM) tiếp tục ghi nhận thêm một quý lợi nhuận sụt giảm do giá khí đầu vào tăng làm giá thành Ure Phú Mỹ tăng và sản lượng bán hàng giảm.

Cụ thể, doanh thu thuần trong quý I/2017 tương đương cùng kỳ năm trước khi đạt 1.978 tỷ đồng, nhưng giá vốn tăng 15,5% làm lãi gộp DPM giảm 25% xuống còn 589 tỷ đồng. Chi phí tài chính trong kỳ tiết giảm được hơn 14,6 tỷ đồng nhưng doanh thu tài chính hụt 10 tỷ và chi phí bán hàng tăng 20 tỷ đã khiến lãi ròng càng giảm mạnh hơn chỉ còn đạt 223 tỷ đồng, giảm 45% so với cùng kỳ năm trước.

* HNG, HAG chưa công bố BCTC quý I/2017

** HSG niên độ tài chính 01/10 - 30/09

*** SBT niên độ tài chính 01/07 - 30/06

Người Đồng hành

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC