Lợi tức Trái phiếu doanh nghiệp 8-10%/năm sẽ là “cánh cửa thần kỳ” cho các doanh nghiệp BĐS và ngân hàng

Với tâm lý của người có tiền nhàn rỗi, muốn an toàn nhưng vẫn muốn hưởng lợi tức cao hơn lãi suất ngân hàng, việc lựa chọn đầu tư vào trái phiếu doanh nghiệp không phải là một lựa chọn tồi.

NHNN vừa công bố dự thảo thông tư thay thế thông tư 36/2014/TT-NHNN thay đổi về quy định giới hạn, tỷ lệ an toàn hoạt động của lĩnh vực ngân hàng. Theo đó, lộ trình đưa tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn cho vay trung dài hạn về 30% từ tháng 7/2021 (phương án 1) hoặc tháng 7/2022 (phương án 2). Hiện tại tỷ lệ này được quy định ở mức tối đa 40% từ 1/1/2019, giảm từ mức 45% của năm 2018.

Dự thảo cũng điều chỉnh hệ số rủi ro một số khoản mục phải đòi trong phụ lục 2 liên quan đến lĩnh vực bất động sản, tăng yêu cầu dự trữ vốn đối với các khoản vay lĩnh vực trong BĐS. Theo CTCK MBS, NHNN thể hiện rõ quan điểm điều hành thận trọng, hướng tới duy trì sự an toàn và ổn định của hệ thống trước đà tăng mạnh của TT bất động sản trong các năm 2017 và 2018.

Tuy nhiên, nếu nhìn sang thị trường trái phiếu doanh nghiệp (TPDN), có lẽ các doanh nghiệp bất động sản sẽ không quá phải lo lắng nếu nguồn vốn từ ngân hàng thu hẹp.

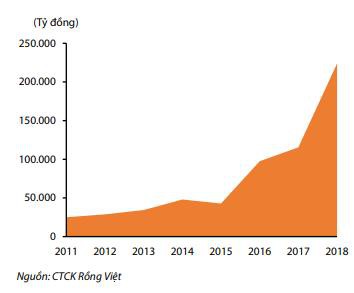

Theo báo cáo của CTCP Chứng khoán Rồng Việt (VDSC), quy mô phát hành TPDN đã tăng gần gấp đôi chỉ riêng trong năm 2018. Số liệu từ UBCK Nhà nước cho thấy khối lượng TPDN phát hành thành công năm 2018 đạt 224.000 tỷ đồng, tăng 94,5% năm trước. Dư nợ thị trường TPDN năm 2018 là 474.500 tỷ đồng, tăng 53% so với cùng kỳ 2017, đạt 8,6% GDP.

Quy mô phát hành trái phiếu doanh nghiệp

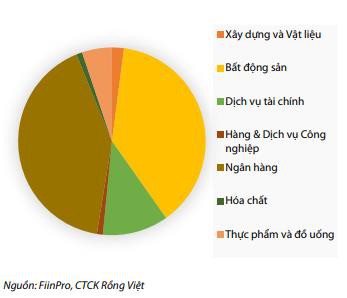

Các doanh nghiệp phát hành thành công TPDN trong thời gian qua chủ yếu là nằm trong lĩnh vực bất động sản, ngân hàng, và dịch vụ tài chính. Chủ trương hạn chế dòng vốn tín dụng vào khu vực bất động sản, đặc biệt các DN phát triển bất động sản, đang đòi hỏi bản thân các doanh nghiệp cần chủ động hơn trên thị trường tài chính. Mục đích sử dụng vốn chủ yếu hướng tới phát triển các dự án bất động sản với thời hạn khoảng 2 năm. Trong khi đó, các ngân hàng huy động vốn qua thị trường trái phiếu nhằm tăng quy mô vốn cấp 2 và bổ sung vốn dài hạn.

Cơ cấu phát hành trái phiếu doanh nghiệp

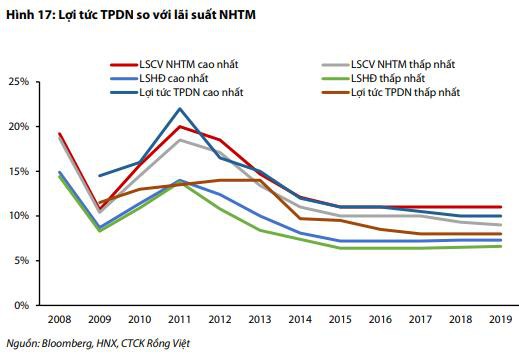

Theo thống kê của VDSC, lãi suất phát hành trái phiếu thành công của các ngân hàng khoản 7,5%/năm; các công ty chứng khoán khoảng 8-10,5%/năm, các doanh nghiệp BĐS khoảng 10%/năm. Trừ khối ngân hàng, kỳ hạn phát hành của các DN đa phần dưới 3 năm.

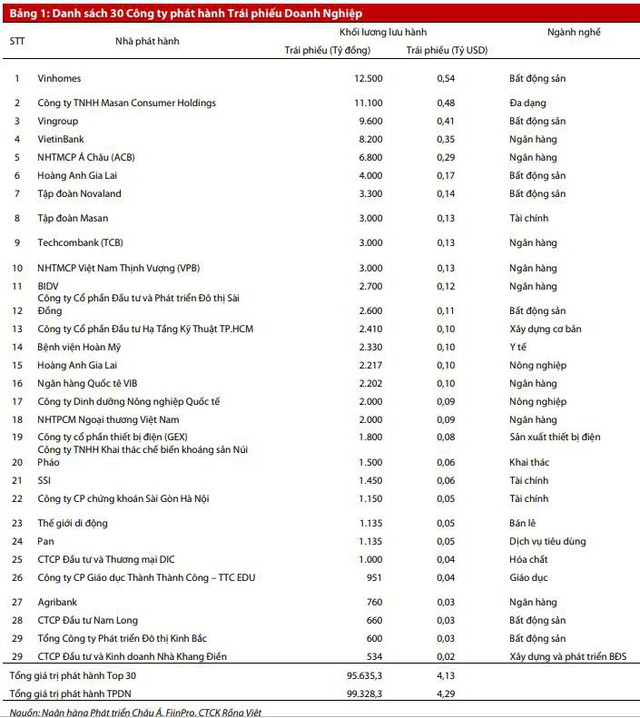

Theo thống kê của Rồng Việt, trong top 30 doanh nghiệp phát hành trái phiếu doanh nghiệp lớn nhất năm qua, với tổng giá trị phát hành khoảng 4,13 tỷ USD trong đó Vinhomes và Vingroup đã phát hành hơn 22.000 tỷ, Masan Consumer phát hành 11.100 tỷ, Vietinbank phát hành 8.200 tỷ, ACB phát hành 6.800 tỷ…

Theo đánh giá của VDSC, mặt bằng lợi tức TPDN đã giảm khá mạnh và đang ổn định trong khoảng 8%-10%/năm đối với trái phiếu thông thường. Do đó, mặt bằng lợi tức TPDN cơ bản tạo được sự chênh lệch đáng kể với lãi suất huy động và cho vay tại hệ thống ngân hàng. Theo công bố từ NHNN, lãi suất huy động kỳ hạn trên 12 tháng trong khoảng 6,6%-7,3%/năm còn lãi suất cho vay sản xuất kinh doanh thông thường ở mức 9%-11%/năm.

Với các doanh nghiệp lớn uy tín, thay vì bán buôn cho ngân hàng, hiện nay nhiều doanh nghiệp chủ động phát hành trái phiếu bán lẻ cho nhà đầu tư. Với tâm lý của người có tiền nhàn rỗi, muốn an toàn nhưng vẫn muốn hưởng lợi tức cao hơn lãi suất ngân hàng, việc lựa chọn đầu tư vào trái phiếu doanh nghiệp không phải là một lựa chọn tồi.

Trên thị trường, ngoài khối ngân hàng có thể phát hành TPDN với lợi tức quanh 7,5%/năm, thị trường ghi nhận sự tham gia ngày càng nhiều của các định chế tổ chức quốc tế lớn đóng vai trò bảo lãnh phát hành. Các trường hợp điển hình phải kể đến như MWG, CII, MSN, v.v... với lợi tức phát hành dưới 7%.

Theo VDSC, Công ty tài chính quốc tế (IFC) đã từng đề xuất chương trình hỗ trợ doanh nghiệp Việt Nam phát hành trái phiếu nội tệ ra thị trường quốc tế, với tên gọi trái phiếu Bông Sen. Điều này sẽ giúp đa dạng hóa nguồn vốn cho khối doanh nghiệp trong bối cảnh tăng trưởng tín dụng được định hướng ổn định quanh 14%/năm. Tuy nhiên, sự thiếu vắng tổ chức đánh giá tín nhiệm tiếp tục là điểm nghẽn của các doanh nghiệp Việt Nam khi tiếp cận thị trường vốn thế giới.