Masan thoát tình trạng vốn lưu động ròng âm nhờ khoản vay hợp vốn 600 triệu USD như thế nào?

Khoản vay hợp vốn trị giá 600 triệu USD mới đây mà Masan nhận được, không chỉ có giá trị lớn nhất từ trước đến nay trong lĩnh vực kinh tế tư nhân tại Việt Nam, mà còn có ý nghĩa rất lớn giúp lành mạnh bảng cân đối kế toán của Masan trước áp lực các khoản vay nợ, trái phiếu trung dài hạn đến hạn trong năm sau.

- 03-12-2022Đằng sau sự tan rã của liên doanh Vinamilk – Kido

- 03-12-2022Trong lúc Công ty mẹ chuyển hướng sang sản xuất bán dẫn, Ajinomoto Việt Nam vẫn kiếm nghìn tỷ lợi nhuận từ bột ngọt, hạt nêm

- 02-12-2022VNDirect: Green Hạ Long và Long Beach Cần Giờ sẽ là 2 'bom tấn' và là động lực tăng trưởng của Vinhomes

Đây là khoản huy động hợp vốn nước ngoài có kỳ hạn 5 năm và có giá trị lớn nhất từ trước đến nay trong lĩnh vực kinh tế tư nhân tại Việt Nam .

Khoản vay được sắp xếp bởi BNP Paribas, Credit Suisse, HSBC và Standard Chartered Bank, giao dịch được bảo lãnh phát hành và thu hút 37 tổ chức tài chính quốc tế đăng ký vượt mức.

Trong khi thị trường vốn trong nước đang gặp nhiều khó khăn, khoản vay 600 triệu USD có ý nghĩa rất lớn trong việc củng cố bảng cân đối kế toán của Masan.

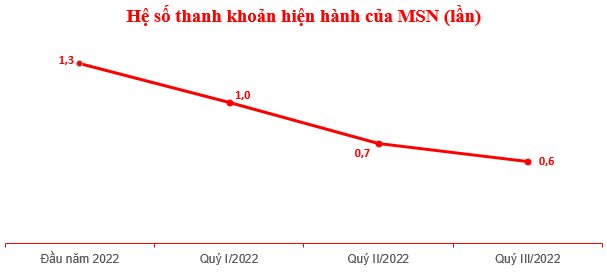

Từ đầu năm tới hết cuối quý III, hệ số thanh khoản hiện hành của MSN liên tục giảm, từ 1,3 lần hồi đầu năm xuống còn 0,6 lần vào cuối quý III.

Tổng hợp và tính toán từ BCTC của doanh nghiệp

Hệ số thanh toán hiện hành (current ratio) , được xác định bằng Tài sản ngắn hạn chia cho Nợ ngắn hạn, là một chỉ số tài chính dùng để đo lường khả năng hoàn trả các khoản nợ ngắn hạn (thường là đến hạn trả trong vòng một năm) của doanh nghiệp.

Về mặt lý thuyết tài chính, nợ ngắn hạn phải tài trợ cho tài sản ngắn hạn để đảm bảo khả năng thanh khoản. Theo đó, hệ số thanh khoản hiện hành của một doanh nghiệp càng lớn hơn 1 sẽ càng đảm bảo cho việc thanh khoản. Điều này cũng có ý nghĩa tương tự với việc Vốn lưu động thuần (Tài sản ngắn hạn trừ đi Nợ Ngắn hạn) của doanh nghiệp dương.

Khi hệ số thanh khoản hiện hành xuống dưới 1 hay Vốn lưu động thuần (Net working capital – NWC) âm, cảnh báo công ty đang đối mặt với tình trạng mất cân đối vốn.

NWC âm sẽ đẩy các công ty vào tình trạng thường xuyên phải đảo nợ ngắn hạn (vay nợ mới trả nợ cũ) tạo ra tình trạng căng thẳng tài chính. Nguy hiểm hơn, nếu thị trường tài chính bị đóng băng, ngân hàng dừng giải ngân lại, hoặc cho vay mới thì có thể khiến doanh nghiệp cạn kiệt tiền mặt và có thể phải dừng hoạt động do thiếu vốn lưu động.

Với nhiều công ty có NWC âm, kiểm toán viên độc lập có thể ghi ý kiến " Nghi ngờ về khả năng hoạt động liên tục". Tại các doanh nghiệp nhà nước, NWC âm (hay hệ số thanh toán hiện hành nhỏ hơn 1) là một trong những căn cứ quan trọng để xếp doanh nghiệp vào tình trạng giám sát đặc biệt .

HÌnh ảnh minh hoạ. Nguồn ảnh: Tài chính plus

Trong trường hợp của Masan, 9 tháng đầu năm, tốc độ tăng của Nợ ngắn hạn nhanh hơn Tài sản Ngắn hạn (TSNH) khá nhiều, dẫn đến hệ số thanh khoản hiện hành sụt giảm mạnh.

Ngày 1/1/2022, Nợ ngắn hạn hợp nhất trên BCTC của MSN là 34.548 tỷ đồng, sau 9 tháng đã tăng 84%, lên 63.610 tỷ đồng. Trong khi đó, TSNH cuối quý III lại giảm tới gần 7.000 tỷ đồng so với đầu năm.

NWC của MSN thời điểm đầu năm là 9.082 tỷ đồng, đến 30/09 đã âm 26.808 tỷ đồng.

Nguyên nhân Nợ ngắn hạn của MSN tăng mạnh chủ yếu là do có tổng cộng hơn 26.000 tỷ đồng các khoản vay, trái phiếu, nợ thuê tài chính dài hạn đến hạn trả trong vòng 12 tháng và chuyển từ nợ vay trung dài hạn sang nợ ngắn hạn trên Bảng cân đối kế toán.

Với tình hình tài chính như trên, ứng xử của các nhà quản trị tài chính đó là ưu tiên cơ cấu từ nợ vay ngắn hạn sang nguồn vốn trung dài hạn (vay trung dài hạn hoặc vốn chủ sở hữu).

Khoản vay hợp vốn 600 triệu USD, tương đương khoảng 15.000 tỷ đồng mà Masan mới nhận được trong giai đoạn này sẽ giúp doanh nghiệp thoát cảnh âm NWC và bảng cân đối kế toán trở nên lành mạnh hơn.

Masan cho biết, khoản huy động vốn mới (600 triệu USD) sẽ không ảnh hưởng nhiều đến tỷ lệ đòn bẩy của Công ty, đồng thời tăng khả năng thanh khoản đáng kể nhờ thời hạn khoản vay dài hơn và hiệu quả hoạt động được cải thiện.

Ngoài khoản vay 600 triệu USD, Masan cho biết có thêm 2.500 tỷ đồng trái phiếu trong nước phát hành thành công trong năm 2022. Kỳ hạn của tất cả trái phiếu phát hành trong năm 2022 đều là 5 năm, dài hơn so với kỳ hạn 3 năm thông thường của trái phiếu doanh nghiệp tương tự trên thị trường, giúp gia tăng nguồn vốn dài hạn của Công ty.

Ngoài ra, tính đến tháng 11/2022, Công ty đã trả hết toàn nợ vay và lãi vay năm 2022 trị giá 6.915 tỷ đồng và còn trả trước hạn 6.660 tỷ đồng nợ đáo hạn vào năm 2023.

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC