Moody’s “khen” quá trình xử lý nợ xấu tại ngân hàng Việt

Hãng xếp hạng tín nhiệm Moody’s vừa bày tỏ lạc quan về quá trình xử lý nợ xấu tại các ngân hàng Việt Nam, nhất là việc trích lập dự phòng đối với trái phiếu đặc biệt do VAMC phát hành.

Trong một báo cáo ra ngày 5/2, Moody’s nhận xét một số ngân hàng Việt Nam đã có tiến bộ đáng kể trong việc xử lý nợ xấu, và cho rằng đây là một điểm tích cực đối với tín nhiệm của ngành ngân hàng bởi quá trình này giúp cải thiện chất lượng tài sản và tháo gỡ rào cản đối với lợi nhuận của ngân hàng.

Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC) được thành lập tháng 7/2013 để mua lại và xử lý nợ xấu của các ngân hàng. VAMC chủ yếu mua nợ xấu thông qua phát hành trái phiếu đặc biệt và các ngân hàng bán nợ phải trích lập dự phòng cho các trái phiếu đó trong vòng 5 đến 10 năm.

Moody’s nhận xét rằng việc trích lập này khiến các ngân hàng bán nợ xấu phải gánh thêm chi phí tín dụng, và do đó ảnh hưởng tiêu cực đến lợi nhuận. Ngược lại, nếu VAMC bán nợ thành công thì giá trị nợ được thu hồi sẽ được chuyển lại cho ngân hàng. Tuy nhiên, tỷ lệ thu hồi nợ của VAMC đến nay mới chỉ đạt khoảng 20%.

Thông qua cơ chế này, các ngân hàng có thể giảm tỷ lệ nợ xấu trong bảng cân đối của mình, nhưng chỉ có thể xử lý các khoản nợ xấu triệt để thông qua trích lập dự phòng đầy đủ hoặc thu hồi tiền từ các trái phiếu do VAMC phát hành.

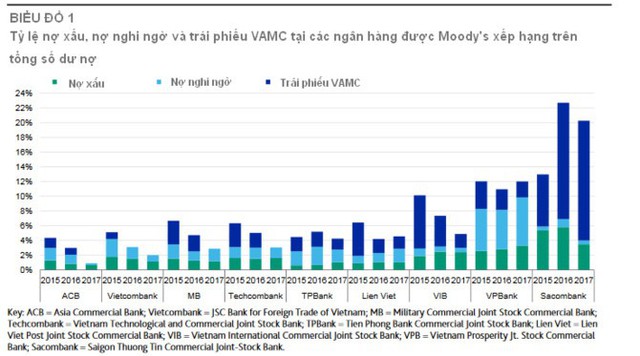

Qua theo dõi, Moody’s cho biết một số ngân hàng Việt đã tích cực xử lý nợ xấu. Mới đây, ngân hàng ACB đã trích lập đầy đủ lượng trái phiếu đặc biệt do VAMC phát hành. Một số ngân hàng khác như Vietcombank, Techcombank, và MBBank cũng đã xóa nợ thành công tại VAMC, và do đó không phải trích lập dự phòng 20% mỗi năm cho số trái phiếu đặc biệt.

Moody’s cũng nhận xét rằng chất lượng tài sản tại hầu hết các ngân hàng Việt Nam ổn định trong năm 2017 nhờ tình hình kinh tế vĩ mô cải thiện. Lợi nhuận của các ngân hàng cũng tăng nhờ tăng cường hoạt động bán lẻ vốn có luận nhuận cao, nhờ đó các ngân hàng có thêm nguồn lực để xóa nợ tại VAMC trước thời hạn.

Hơn nữa, khung pháp lý được tăng cường, cụ thể Nghị quyết 42 của Quốc hội, đã tạo điều kiện cho các ngân hàng và VAMC nhanh chóng thu hồi tài sản thế chấp trong trường hợp khách hàng không có khả năng thanh toán.

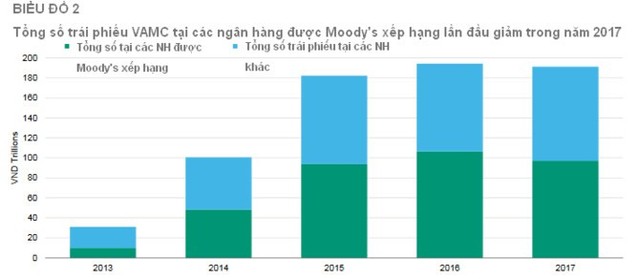

Nhờ các yếu tố đó, tổng số trái phiếu đặc biệt do VAMC phát hành tại các ngân hàng được VAMC xếp hạng đã giảm trong năm 2017, và đây là lần đầu tiên giảm kể từ khi VAMC bắt đầu đi vào hoạt động.

Các chuyên gia của Moody’s cho rằng, dù rủi ro đối với tài sản của một số ngân hàng vẫn cao do tỷ lệ nợ xấu cao, nhưng các ngân hàng vẫn đang tích cực xử lý nợ xấu. Nhờ tình hình vĩ mô thuận lợi và sự trợ giúp của các quy định mới như Nghị quyết 42, các ngân hàng khác sẽ đạt được tiến triển trong xử lý nợ xấu trong vòng 12-18 tháng tới.

Nói chung, với lợi nhuận được cải thiện, các ngân hàng có khả năng tăng trích lập dự phòng và tạo dựng các khoảng đệm vốn cho các tài sản có vấn đề. Với tốc độ này, sẽ có thêm nhiều ngân hàng có thể trích lập cho toàn bộ số trái phiếu VAMC trước cuối năm nay, Moody’s nhận xét.

BizLive

CÙNG CHUYÊN MỤC

Thêm 2 ngân hàng tăng mạnh lãi suất tiết kiệm

16:38 , 19/04/2024