Năm 2019 được dự báo tiếp tục khó khăn, đầu tư cổ phiếu nào để “tồn tại” trên TTCK Việt Nam?

CTCK Rồng Việt (VDSC) cho rằng năm 2019 thị trường sẽ còn gặp nhiều khó khăn nhưng không phải không có cơ hội. Những nhịp điều chỉnh mạnh của thị trường sẽ là cơ hội để các nhà đầu tư năng động giải ngân.

- 02-01-2019TTCK Việt Nam sẽ xuất hiện nhiều đợt sóng nhỏ, Vn-Index kết thúc năm 2019 ở mức 895-960 điểm

- 02-01-2019Không chỉ nhà đầu tư nhỏ lẻ, hàng loạt quỹ đầu tư trên TTCK Việt Nam cũng thua lỗ vượt xa Vn-Index trong năm 2018

- 31-12-2018Thị trường gặp khó, nhà đầu tư Việt Nam đổ hàng nghìn tỷ vào các quỹ trái phiếu trong năm 2018

Trong báo cáo chiến lược mới được công bố, CTCK Rồng Việt (VDSC) cho rằng năm 2019 thị trường sẽ còn gặp nhiều khó khăn nhưng không phải không có cơ hội. Những nhịp điều chỉnh mạnh của thị trường sẽ là cơ hội để các nhà đầu tư năng động giải ngân.

Trong năm 2019, VDSC tập trung vào chiến lược lựa chọn cổ phiếu ở ba nhóm chính là (1) Nhóm cổ phiếu có nền tảng cơ bản tốt, hệ số thanh khoản cao và tỷ lệ đòn bẩy thấp, (2) Nhóm cổ phiếu cơ hội từ các hiệp định thương mại cũng như tranh chấp thương mại, và (3) Câu chuyện cũ về cổ phần hóa DNNN và thoái vốn Nhà nước.

Nhóm cổ phiếu có nền tảng cơ bản tốt

Những cổ phiếu mà VDSC cho rằng sẽ phù hợp tiêu chí này cần có các đặc điểm như (1) Hệ số thanh khoản cao và tỷ lệ đòn bẩy thấp, và không chịu rủi ro về tỷ giá, (2) Chính sách trả cổ tức ổn định và có tỷ suất cổ tức tốt, và (3) Cổ phiếu đầu ngành trong những lĩnh vực có triển vọng dài hạn tốt.

Nhóm có tỷ suất cổ tức cao, hệ số đòn bẩy thấp và mức định giá còn thấp

Môi trường lãi suất tăng sẽ tác động tiêu cực đến nhiều khía cạnh, chi phí nợ và chi phí sử dụng vốn cũng cao hơn, khiến mức chiết khấu giá trị nội tại của cổ phiếu cũng cao hơn. Khi khả năng tăng giá của cổ phiếu không còn dễ dàng, VDSC tin rằng nhóm cổ phiếu có khả năng trả cổ tức cao có thể là một lựa chọn thay thế.

Ở tiêu chí này, VDSC ưa thích các công ty có mức tỷ suất cổ tức cao hơn so với lãi suất tiền gửi kỳ hạn 12 tháng (hoặc kỳ hạn dài hơn). Theo đó, DQC, PPC và MSH là ba cổ phiếu đáp ứng các tiêu chí.

Đối với DQC, hoạt động kinh doanh của doanh nghiệp vẫn sẽ còn nhiều khó khăn trong ít nhất 1-2 năm tới do cạnh tranh gay gắt từ hàng Trung Quốc. Tuy nhiên, việc nhà máy mới sẽ đi vào vận hành từ năm 2019 và được hưởng ưu đãi thuế sẽ giúp cải thiện lợi nhuận sau thuế của doanh nghiệp. Cổ phiếu hiện đang giao dịch ở mức xấp xỉ giá trị sổ sách, và cho mức lợi suất cổ tức 11%.

Thị trường điều chỉnh là cơ hội tích lũy cổ phiếu đầu ngành trong những lĩnh vực có triển vọng dài hạn khả quan

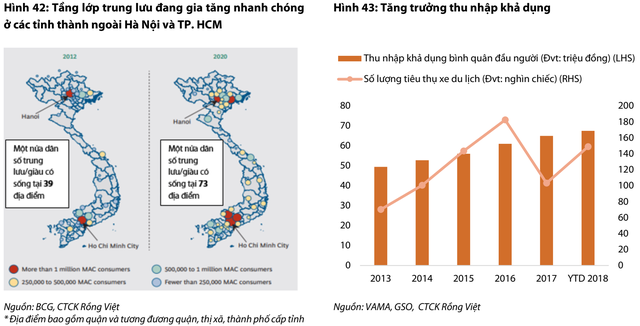

Việt Nam là quốc gia đang phát triển. Chính sách khuyến khích của Chính phủ cho sự phát triển của thành phần kinh tế tư nhân sẽ tạo động lực tăng trưởng trong dài hạn cho nhiều nhóm ngành, trong đó có nhóm ngành liên quan tiêu dùng.

Trong bối cảnh nhu cầu tiêu dùng có thể chậm lại, sau nhiều năm tăng trưởng mạnh mẽ, thì sự cạnh tranh gia tăng sẽ thúc đẩy các doanh nghiệp năng động hơn để có thể tiếp tục phát triển. Trong môi trường cạnh tranh như vậy, VDSC tin rằng, (1) Các công ty có tình hình tài chính mạnh mẽ cho phép họ mở rộng mạng lưới và đầu tư vào công nghệ cao và (2) Các công ty đã chú ý và đầu tư vào công nghệ để cải thiện năng suất khi mà cuộc cách mạng công nghiệp 4.0 đã và đang diễn ra, sẽ là doanh nghiệp gặt hái được thành công. VDSC tin rằng các công ty đầu ngành sẽ có lợi thế hơn các doanh nghiệp nhỏ. Do đã tăng trưởng mạnh mẽ trong những năm gần đây, mức tăng trưởng lợi nhuận của các doanh nghiệp tiêu dùng có thể sẽ thấp dần từ năm 2019, mặc dù vẫn duy trì được mức hai chữ số.

Theo đó, VDSC đánh giá cao các doanh nghiệp thuộc lĩnh vực bán lẻ, tiêu dùng không thiết yếu, thực phẩm đồ uống (lựa chọn các doanh nghiệp có khả năng tăng công suất, phát triển sản phẩm mới). Các công ty đầu ngành trong các lĩnh vực này là lựa chọn ưa thích của chúng tôi, bao gồm PNJ, MWG, MSN, SAB và QNS.

Nhóm doanh nghiệp được hưởng lợi ngắn hạn do vòng xoáy chiến tranh thương mại và hiệu lực của các FTAs

Bức tranh thương mại toàn cầu năm 2019 đan xen với nhiều điểm sáng tối, với sự gia tăng của chủ nghĩa bảo hộ, chiến tranh thương mại. Ở chiều đối lập, điểm tích cực là sẽ có nhiều hiệp định thương mại tự do sẽ được ký kết hoặc có hiệu lực. Nhờ vậy, Việt Nam có thể lấy thị phần từ các doanh nghiệp sản xuất của Trung Quốc. Lợi thế chi phí nhân công rẻ, môi trường chính trị ổn định và chính sách thương mại mở có thể sẽ kéo dài làn sóng dịch chuyển nhà máy từ Trung Quốc sang Việt Nam trong năm 2019.

Bên cạnh đó, VDSC cũng kỳ vọng một số hiệp định thương mại tự do (FTAs) sẽ được ký kết hoặc có hiệu lực trong năm 2019, như FTA Việt – Hàn, Hiệp định thương mại hàng hóa Asian (ATIGA), CPTPP, và FTA Việt Nam – EU. Nếu các FTA này được thông qua/có hiệu lực, Việt Nam sẽ có cơ hội thâm nhập sâu hơn vào các thị trường châu Á, châu Âu, và nhiều thị trường phát triển khác. Ngược lại, thuế nhập khẩu giữa các quốc gia tham gia hiệp định sẽ giảm dần, một mặt giúp các nhà xuất khẩu Việt Nam tăng khả năng cạnh tranh. Mặt khác, cạnh tranh nội địa cũng sẽ gia tăng.

Các nhóm cổ phiếu được VDSC khuyến nghị gồm có Khu công nghiệp (KBC, VGC); Kho vận (GMD); Dệt may (MSH, STK); Bán lẻ ô tô (HAX); Thủy sản (VHC).

Ở chiều ngược lại, căng thẳng thương mại cũng như triển vọng tăng trưởng chậm lại của kinh tế toàn cầu khiến VDSC quan ngại đối với các ngành mà Việt Nam không có nhiều lợi thế cạnh tranh, như thép hay săm lốp.

Câu chuyện thoái vốn trở lại?

Thoái vốn nhà nước đã chững lại đáng kể trong năm 2018, trái ngược hẳn 2017 với 2 thương vụ SAB (110 ngàn tỷ) và VNM (9 ngàn tỷ). Tổng giá trị thoái vốn 2018 đạt 35,7 ngàn tỷ, chỉ bằng 29% của năm 2017. Một nửa trong số đó đến từ PVOil, PVPower và BSR.

Năm 2019, Bộ Tài Chính kỳ vọng thu về 50.000 tỷ đồng từ thoái vốn, cao hơn 40% so với 2018. VDSC ước tính đóng góp hầu hết sẽ đến từ các thương vụ bị tạm hoãn từ 2017 và 2018 như VRG, MOBIFONE, GENCO 3, ACV, PLX, và VGT.

Điều kiện thị trường không thuận lợi cộng thêm quy định khắt khe về giá chào bán tại Nghị định 32/2018/ND-CP là một trong những nguyên nhân của sự chậm trễ trong 2018. Vì vậy, trong 2019, VDSC cho rằng các cổ phiếu đầu tư theo chủ đề này cần phải là các mục tiêu thực sự hấp dẫn đối với nhà đầu tư chiến lược: triển vọng tốt, có thể tạo ra giá trị hiệp lực cho người mua.

Theo đó, thoái vốn khả năng sẽ tái khởi động câu chuyện ở PLX, GAS, POW hay ACV. Với ACV, các thương vụ mua bán cảng hàng không trên thế giới gần đây có mức bội số từ 16x-18x. VDSC cho rằng sẽ có cơ hội để tích lũy ACV trong năm 2019, nếu những lo ngại về ảnh hưởng của việc đóng cửa 2 đường băng tại Tân Sơn Nhất và Nội Bài tác động xấu đến giá cổ phiếu. Hiện ACV đang giao dịch ở mức EV/EBITDA trượt là 16x.