Nam Kim phát hành riêng lẻ với giá thấp, ai được lợi ai chịu thiệt ?

Hoạt động kinh doanh đang tăng trưởng, vì sao Nam Kim lại chấp nhận bán vốn với giá thấp ?

- 22-07-2016Giá vốn giảm sâu, Thép Nam Kim vượt chỉ tiêu lợi nhuận năm sau 6 tháng

- 27-06-2016ĐHCĐ Thép Nam Kim: Ước lãi 200 tỷ đồng trong 2 quý đầu năm, tăng vốn lên gấp đôi

- 21-06-2016Thép Nam Kim tính chia cổ tức 20% bằng cổ phiếu, trình hàng loạt phương án tăng VĐL

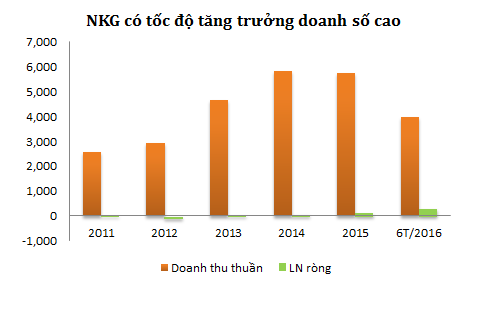

Từ vị trí thứ 8 về thị phần vào năm 2011, Nam Kim đã có cú bứt tốc ngoạn mục để giành vị trí số 2 trên thị trường tôn mạ với khoảng 14,8% thị phần. Kết quả 6 thắng đầu năm 2016, doanh nghiệp này đã tiếp tục có sự tăng trưởng với doanh thu gần 4.000 tỷ đồng, lợi nhuận trên 300 tỷ đồng.

Ngoài kết quả kinh doanh tăng trưởng, những kỳ vọng nhu cầu xây dựng tăng cùng với thông tin Bộ Công Thương tiến hành điều tra áp dụng biện pháp tự vệ đối với tôn màu nhập khẩu hứa hẹn sẽ tạo điều kiện cho doanh nghiệp sản xuất tôn mạ như Nam Kim tăng trưởng.

Nhờ đó, giá cổ phiếu Nam Kim (HOSE: NKG) tăng giá khủng. Tính từ đầu năm, cổ phiếu này đã tăng tới 270% và nằm trong nhóm có mức tăng giá mạnh nhất trong nhóm cổ phiếu ngành tôn thép.

Hiện tại, NKG đang triển khai dự án Nhà máy Nam Kim 3 tại khu công nghiệp Đồng An 2, tại tỉnh Bình Dương. Đây là dự án có tổng vốn đầu tư lên đến 2.330 tỷ đồng. Có quy mô dây chuyền tẩy rửa 450.000 tấn/năm; dây chuyền cán nguội 450.000 tấn/năm; dây chuyền mạ kẽm dày 350.000 tấn/năm; dây chuyền xả băng 150.000 tấn/năm; dây chuyền mạ màu 120.000 tấn/năm; dây chuyền mạ hợp kim nhôm kẽm 150.000 tấn/năm.

Dự án Nhà Nam Kim 3, dự kiến sẽ hoàn thành vào cuối năm 2017, nâng công suất toàn Công ty lên gấp 2 lần so với hiện nay. Như vậy, có thể nói nếu thị trường vẫn giữ được nhịp tăng trưởng thì NKG có thể đạt mức doanh số gấp đôi so với hiện tại.

Bức tranh của NKG đang tươi sáng khi hoạt động kinh doanh tăng trưởng, giá cổ phiếu tăng cao. Tuy nhiên, những thông tin mới đây cho thấy thị trường đang bắt đầu nghi ngại về triển vọng tăng giá của cổ phiếu này.

Cổ phiếu NKG đã giảm từ mức trên 40.000 đồng/cổ phiếu xuống mức 38.000 đồng/cổ phiếu sau khi HĐQT công ty này quyết định phát hành riêng lẻ 6 triệu cổ phiếu với giá 22.300 đồng/cổ phiếu cho Unicoh Specialty Chemicals Co.,Ltd. Và trong cuộc lấy phiếu biểu quyết mới đây của công ty này, 57 cá nhân tham gia biểu quyết đã đồng ý thông qua về nội dung này.

Điều khiến cổ đông băn khoăn là vì sao cổ phiếu NKG đang có giá 40.000 đồng và mức giá đó so với thu nhập mỗi cổ phần là không cao (chỉ hơn 5 lần) mà lại phát hành cho đối tác với giá chỉ 22.300 đồng/cổ phiếu là một sự thiệt thòi không nhỏ đối với cổ đông hiện hữu của Nam Kim mặc dù đối tác được phát hành bị hạn chế chuyển nhượng lên đến 1 năm.

Hiện tại đang ủng hộ, tương lai lại có cơ hội tăng trưởng cao nhưng vì sao NKG lại chọn giải pháp phát hành giá rẻ?

Quyết định bán vốn với mức giá chỉ hơn một nửa so với thị giá cho thấy NKG đang rất cần tiền.

Theo báo cáo lưu chuyển tiền tệ của công ty này, cho thấy số tiền đầu tư vào máy móc thiết bị là rất lớn. Năm 2015, NKG đã chi gần 716 tỷ đồng để đầu tư vào máy móc thiết bị, đến quý 2, con số đầu tư là 693 tỷ đồng. Hiện tại, chi phí dỡ dang cho dự án Nam Kim 3 là 920 tỷ đồng.

Và để đáp ứng dòng vốn đầu tư, công ty này đã phải gia tăng vay nợ. 6 tháng đầu năm, NKG đã vay thêm gần 910 tỷ đồng, nâng tổng số nợ vay ngắn hạn lên 1.436 tỷ đồng và 1.451 tỷ đồng dài hạn, chi phí tài chính lên đến 111 tỷ đồng trong 6 tháng đầu năm. Các khoản vay trái phiếu kỳ hạn 5 năm của doanh nghiệp này có mức lãi suất khởi điểm lên đến 10,5%.

NKG mặc dù có hoạt động kinh doanh tăng trưởng, doanh thu và lợi nhuận cao nhưng dòng tiền của doanh nghiệp này luôn nằm trong thế kẹt. Báo cáo tài chính sau soát xét của NKG trong 6 tháng đầu năm cũng cho thấy doanh nghiệp này chỉ còn có 21 tỷ đồng tiền và tương đương tiền. So với con số nợ ngắn hạn và dài hạn hiện nay là khá ít ỏi.

Các chỉ số khả năng thanh toán của NKG cũng đang ở mức rất khá thấp, khả năng thanh toán nhanh chưa đến 0,5 lần. Với số nợ hiện nay, NKG khó lòng có thể vay thêm từ ngân hàng, và để có tiền tiếp tục tài trợ dự án, NKG sẽ phải chấp nhận bán rẻ cổ phiếu cho nhà đầu tư Hàn Quốc để lấy tiền nuôi dự án.

Đây cũng không phải là lần đầu NKG phát hành riêng lẻ. Còn nhớ năm 2014, NKG đã thực hiện phát hành 10.000.000 cổ phiếu với giá 10.000 đồng/cổ phiếu. Bên mua là công ty TNHH Thương mại Dịch vụ Đầu tư P&Q, khi đó P&Q chỉ vừa được thành lập đã rót 100 tỷ đồng vào mua 24,61% vốn tại Nam Kim.

Mặc dù vậy, nếu nói NKG đang thiếu tiền thì quyết định chi ra tối đa 60 tỷ đồng mua lại Ống thép Nam Kim lại thể hiện điều trái ngược. Cụ thể, 53 cổ đông, nắm giữ 85,17% vốn tại NKG đã đồng ý thông qua mua lại công ty Ống thép Nam Kim dù công ty này chỉ vừa mới được thành lập bởi Thành viên HĐQT công ty này vào đầu quý II/2016.

Đã 5 năm ròng, cổ đông chưa nhận được một đồng cổ tức tiền mặt. May thay, giá cổ phiếu NKG trong thời gian gần đây đã tăng mạnh. Tuy vậy, những đợt phát hành riêng lẻ với giá thấp sẽ tạo nên cơ hội sinh lời cho các nhà đầu tư lớn. Chẳng hạn như Công ty TNHH Thương mại Dịch vụ Đầu tư P&Q, với 100 tỷ bỏ ra cách đây 2 năm, giá trị cổ phiếu NKG công ty này đang nắm giữ lên tới 470 tỷ đồng với mức giá hiện nay.

Người đồng hành

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC