Quá "thèm khát" ngành thực phẩm đông lạnh Việt Nam, Tập đoàn CJ Hàn Quốc đã trả mức giá gần 800 tỷ cho 1 công ty thua lỗ triền miên

Sau khi thất bại trước Masan trong cuộc đua trở thành cổ đông chiến lược của Vissan, CJ đã quay sang thâu tóm một công ty "ít tên tuổi" hơn: Thực phẩm Cầu Tre.

- 24-11-2016Mua hụt Vissan, Tập đoàn CJ quay sang mua hơn 47% cổ phần của Công ty Cầu Tre

- 02-08-2016Đây là lý do khiến Vissan, Đức Việt trở thành “món xúc xích” hấp dẫn với các nhà đầu tư lớn

- 23-06-2016CJ Hàn Quốc chi 2,1 triệu USD trồng ớt tại Việt Nam

Ngày 28/04 tới đây, Tổng Công ty Thương mại Sài Gòn – Satra sẽ bán đấu giá 2,34 triệu cổ phiếu của CTCP Chế biến Hàng xuất khẩu Cầu Tre, tương ứng 20% vốn với mức khởi điểm 65.000 đồng/cp. Hiện Satra đang sở hữu 45% cổ phần của Cầu Tre

Động thái thoái bớt vốn của Satra diễn ra không lâu sau khi Cầu Tre có quyết định nới room ngoại lên tối đa 100% cũng như việc Tập đoàn CJ của Hàn Quốc đã mua lại 47,3% cổ phần của Cầu Tre cũng với mức giá như trên từ VinaCapital và Quỹ đầu tư Việt Nam.

Tại sao một doanh nghiệp thua lỗ lại có giá 65.000 đồng/cp?

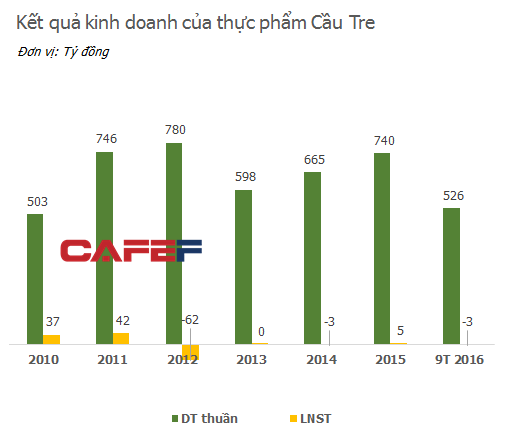

CTCP Chế biến Hàng xuất khẩu Cầu Tre tiền thân là Xí nghiệp Chế biến hàng xuất khẩu Cầu Tre được xây dựng từ năm 1982 với các sản phẩm thịt đông lạnh, xúc xích, món ăn nấu chín sẵn, thực phẩm chế biến… Có lịch sử hoạt động lâu đời và khá năng động nhưng từ năm 2012 đến nay, Cầu Tre đang lâm vào tình trạng thua lỗ liên miên.

Tại thời điểm cuối quý 3/2016, Cầu Tre có vốn điều lệ 117 tỷ đồng và lỗ lũy kế gần 19 tỷ đồng. Tính ra giá trị sổ sách của doanh nghiệp chỉ hơn 11.000 đồng với một kết quả kinh doanh “phọt phẹt”.

Chính vì thế, mức giá 65.000 đồng/cp – tương ứng định giá công ty ở mức 760 tỷ đồng (33 triệu USD) khiến nhiều người bất ngờ.

Tuy nhiên, nếu nhìn thấy sự yêu thích của nhà đầu tư nước ngoài nói chung và “khát vọng” của CJ nói riêng đối với ngành thực phẩm chế biến/thực phẩm đông lạnh của Việt Nam thì mức giá này không có gì khó hiểu.

Một doanh nghiệp Hàn Quốc khác Daesang mới đây đã chi 32 triệu USD để mua công ty Xúc xích Đức Việt (tương đương 55.000 đồng/cp) hay CJ và Masan từng chạy đua cực kỳ gay cấn trong việc trở thành nhà đầu tư chiến lược của Vissan với phần thắng thuộc về Masan nhờ trả giá tới 126.000 đồng/cp.

Không phải là cái tên mạnh trong ngành nhưng với lịch sử lâu đời, các món dimsum hải sản Cầu Tre, chả giò Cầu Tre, bún bò Huế Cầu Tre… đã trở thành sản phẩm quen thuộc với người dân tại miền Tây và miền Nam. Thị trường xuất khẩu của doanh nghiệp này cũng rất rộng với các nước Nhật Bản, Hàn Quốc, Đài Loan, Hồng Kông…

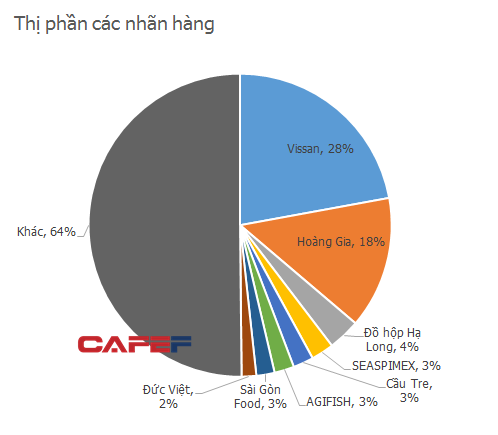

Báo cáo ngành chế biến thịt và hải sản của EuroMonitor hồi tháng 11/2016 cho hay Cầu Tre đứng thứ 5 về thị phần bán lẻ trong ngành với 2,8%, xếp ngay sau SEASPIMEX với 3,1% và tương đương với thị phần của AGIFISH. Trong khi đó, Đức Việt – đơn vị đã được bán với giá 55.000 đồng/cp có thị phần là 2,3%.

Ngành chế biến thịt và hải sản đã đã tăng trưởng liên tục trong 5 năm qua và ghi nhận tốc độ tăng trưởng 6% về giá trị và 5% về sản lượng trong năm 2016, đạt 6.700 tỷ đồng doanh thu và 62.700 tấn sản lượng. Euro Monitor dự báo giai đoạn 5 năm tiếp theo (từ 2016 – 2021), ngành thịt chế biến sẽ tăng trưởng với tốc độ bình quân là 2,2% về sản lượng và 1,9% về doanh số.

Bài toán của CJ

Đầu năm 2016, CJ từng tuyên bố sẽ chi thêm 500 triệu USD đẩy mạnh đầu tư vào Việt Nam thông qua các hoạt động đầu tư trực tiếp vào các dự án mới và hoạt động mua bán sáp nhập (M&A) trong nhiều lĩnh vực, trong đó có lĩnh vực thực phẩm, bán lẻ và giải trí...

Hồi tháng 1-2016, CJ Việt Nam đã mua lại thương hiệu kim chi Ông Kim. Trong đợt IPO của Vissan, CJ cũng chi ra hơn 300 tỉ đồng để mua hơn 4% cổ phần. Sau khi “thất bại” trong cuộc đua trở thành NĐT chiến lược của Vissan, lại thấy CJ bắt tay hợp tác với SATRA để mở rộng lĩnh vực kinh doanh thực phẩm, trái cây tại thị trường Việt Nam.

Con đường đến với Cầu Tre của CJ không mấy khó khăn. Hồi tháng 12/2016, ĐHĐCĐ bất thường của Cầu Tre đã chấp thuận cho nhà đầu tư CJ nhận chuyển nhượng trên 25% số cổ phần có quyền biểu quyết theo phương thức thỏa thuận, không cần chào mua công khai. Cũng trong đợt này, dàn HĐQT của Cầu Tre nhiệm kỳ 2015-2020 được thay đổi hoàn toàn, những gương mặt mới gồm ông Chang Bok Sang (Chủ tịch), ông Roh Woong Ho, ông Kim Jung Ho và ông Park Young Ju.

Quỹ VOF của VinaCapital trong báo cáo tháng 2 cho biết, vào tháng 12/2016, quỹ này đã bán 37,3% cổ phần tại Cầu Tre cho CJ với giá 12,4 triệu USD (cũng tương đương 65.000 đồng/cp).

VOF tiết lộ, Cầu Tre đã gặp bất lợi về thị trường và một số lần thất bại khi tung sản phẩm mới ra dẫn đến kết quả kinh doanh bết bát của năm 2012 – 2013. Cuối năm 2013, VOF đã đưa một số thành viên vào HĐQT và Ban điều hành để hỗ trợ Cầu Tre trong việc quản lý chi phí, chiến lược bán hàng.

Điều này đã đem lại sự thay đổi cho Cầu Tre và họ có lãi trở lại vào năm 2014. Kể từ năm này, VOF đã nhận được nhiều lời đề nghị mua lại cổ phần từ các NĐT nước ngoài nhưng VOF từ chối khi giá thấp hơn mong đợi. Với sự kết nối của SATRA, VOF đã gặp CJ và đàm phán thành công.

Theo CJ, tham gia góp vốn vào các công ty thực phẩm Việt Nam, họ sẽ đầu tư vào công nghệ và kỹ thuật để đưa sản phẩm cạnh tranh tốt ở thị trường nội địa và xuất khẩu đi thế giới. Với bài toán thua lỗ của Cầu Tre, CJ có lẽ cũng có cách giải như VOF và đang thực hiện điều đó.

CÙNG CHUYÊN MỤC

C69 năm thứ 4 liên tiếp đứng vững trên bảng xếp hạng FAST500

21:30 , 25/04/2024