Thị trường nội địa bão hòa, Vinamilk buộc phải trông chờ vào M&A và thị trường quốc tế

Việc thực hiện các thương vụ M&A, BSC khẳng định Vinamilk sẽ hưởng lợi từ dòng sản phẩm sữa mới đáp ứng được nhu cầu và thị hiếu người Việt Nam, tiếp tục dẫn đầu thị phần sữa nội địa.

Chứng khoán BIDV (BSC) vừa công bố báo cáo phân tích về CTCP Sữa Việt Nam (Vinamilk, VNM), trong đó chỉ ra 3 động lực tăng trưởng đến năm 2020 bao gồm:

(1) Mở rộng thị trường quốc tế nhằm tăng doanh thu xuất khẩu;

(2) Triển vọng từ các thương vụ M&A trong tương lai;

(3) SCIC thoái vốn trong năm 2019-2020.

Kỳ vọng từ hiệp định FTA Trung Quốc – Asean cho thị trường Trung Quốc

Liên quan đến công tác mở rộng thị trường xuất khẩu quốc tế, Vinamilk đang tập trung phát triển thị trường khu vực Đông Nam Á (Philippine, Campuchia, Indonesia, Trung Quốc…) với tăng trưởng khoảng 15% mỗi năm.

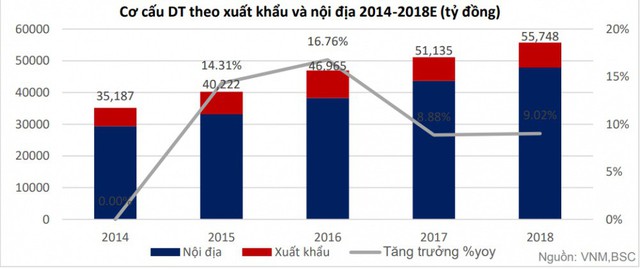

Được biết, doanh thu từ xuất khẩu nửa đầu năm 2018 của Vinamilk đạt 3.615,4 tỷ đồng, chiếm 14% trong cơ cấu doanh thu của Vinamilk. Hiện, Công ty đang tập trung phát triển thị trường Đông Nam Á với doanh thu xuất khẩu tăng 15% so với năm ngoái, các thị trường bao gồm:

+ Thị trường Philippine và Campuchia, ghi nhận tăng trưởng doanh thu tốt nhất khu vực Đông Nam Á;

+ Thị trường Myanmar và Indonesia: Vinamilk đang mua các công ty nội địa để khảo sát thị trường.

+ Thị trường Trung Quốc thì Vinamilk tập trung xuất khẩu sữa chua. Đáng chú ý, hiệp định FTA Trung Quốc - Asean sắp được ký kết được kỳ vọng sẽ động lực xuất khẩu mới cho Vinamilk tại thị trường này.

Nguồn: BSC.

Tuy nhiên, vẫn còn đó nhiều khó khăn, theo BSC, các hãng sữa ngoại đồng thời sẽ đổ bộ vào Việt Nam làm cạnh tranh trở nên gay gắt hơn.

Cùng với đó, 6 tháng đầu năm 2018 doanh thu xuất khẩu vẫn tiếp tục giảm 6.8% so với cùng kỳ. Lý giải điều này, BSC cho rằng thị phần đặc biệt giảm đáng kể là thị trường Trung Đông khi nhà phân phối Dubai chủ động cắt giảm nhập khẩu vì thị trường Iraq gặp khó khăn kinh tế (chiếm khoảng 60% doanh thu xuất khẩu).

Tiếp tục dẫn đầu thị phần sữa nội địa

Về hoạt động kinh doanh trong nước, Vinamilk đang phát triển mạnh dòng sữa organic. Mới đây, Công ty có đầu tư vào tổ hợp các trang trại chăn nuôi bò sữa công nghệ cao với tổng quy mô lên đến 22.000 con bò (riêng trang trại organic là 2.000 con) tại thành phố Cần Thơ, tổng đầu tư là 4.000 tỷ đồng.

Ngoài ra, Vinamilk vừa nhập khẩu 200 con bò sữa thuần chuẩn A2 từ New Zealand với dòng sản phẩm sữa tươi cao cấp A2 sắp tới. Bên cạnh đó, nhà máy Mega vừa mới nâng cấp giai đoạn 2 xong với tổng cộng 33 dây chuyền sản xuất nâng công suất lên 2,4 triệu lít/ngày (tương đương hơn 800 triệu lít/năm). Hơn nữa, Vinamilk dự kiến sẽ nâng cấp lên giai đoạn 3 đầu tư thêm 8 dây chuyền sản xuất nữa nhằm đáp ứng thị trường xuất khẩu và trong nước.

Với những động thái trên, cùng việc thực hiện các thương vụ M&A, BSC khẳng định Vinamilk sẽ hưởng lợi từ dòng sản phẩm sữa mới đáp ứng được nhu cầu và thị hiếu người Việt Nam, tiếp tục dẫn đầu thị phần sữa nội địa.

Theo ghi nhận, tính đến thời điểm kết thúc quý 2/2018, Vinamilk chiếm khoảng 58,5% thị phần sữa với ba mảng chính gồm:

(1) Mảng sữa tươi: Thị phần khoảng 50-55%, tuy nhiên mức tăng trưởng mở rộng thị phần chậm lại khi mà ngành sữa tương đối bão hòa;

(2) Mảng sữa bột: Thị phần 20-30%, hiện đang cạnh tranh khốc liệt với đối thủ ngoại như Abbott, Friesland Campina, Nestlé…

(3) Mảng sữa chua: Chiếm thị phần cao nhất khoảng 60-70%, chủ yếu giành thị phần từ các hãng khác như Cô Gái Hà Lan, TH Yogurt…

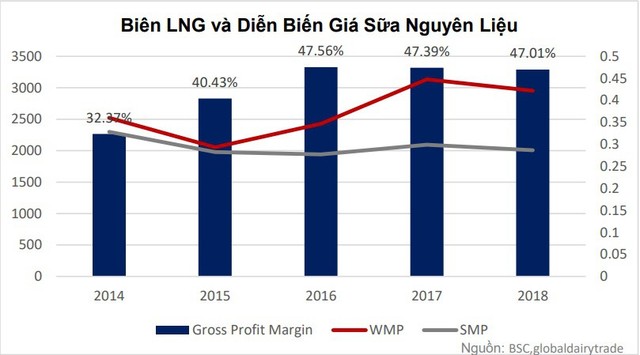

Mặt khác, về chi phí đầu vào, BSC cho rằng có thể giảm thời gian tới, từ đó đẩy mạnh biên lãi của Công ty.

Nguồn: BSC.

Đối với chi phí sữa nguyên kem và tách béo (chiếm tỷ trọng cao khoảng 40-50% trong cơ cấu chi phí nguyên vật liệu), theo hợp đồng tương lai giá sữa nguyên vật liệu của Fonterra New Zealand vào tháng 12/2018, giá sữa WMP có thể giảm 8,45% so với quý trước về mức 2.952 USD/tấn, sữa SMP giảm nhẹ 2,15% so với quý trước về mức 2.007 USD/tấn.

Cùng với đó, BSC còn dự báo chi phí sữa nguyên liệu nhập khẩu có thể giảm trong cuối năm 2018 giúp biên lợi nhuận gộp của Vinamilk cải thiện lên 47% từ 46,3% trong nửa đầu năm 2018.

Ngoài ra, giá đường (chiếm 7-10% chi phí nguyên vật liệu) giảm 28,3% trong 6 tháng đầu năm 2018 về 10,76 UScent/lb.

Động lực tăng trưởng thứ 3, BSC dự kiến SCIC thoái vốn Vinamlik trong năm 2019-2020, hiện cổ phiếu VNM của Công ty đang giao dịch tại mức 163.300 đồng/cp (chốt phiên 23/8).

3 rủi ro phải đối mặt, đặc biệt là rủi ro thị trường đang bão hòa

Mặc dù kỳ vọng, tuy nhiên BSC vẫn ghi nhận 3 rủi ro mà Vinamilk đang phải đối mặt, bao gồm: (i) ngành sữa nội địa bão hòa, (ii) rủi ro doanh thu thị phần xuất khẩu giảm và (iii) rủi ro giá nguyên vật liệu tăng.

Đặc biệt, với rủi ro thị trường bão hòa, trong báo cáo mới đây, Chứng khoán HSC cho rằng doanh thu Vinamilk tăng trưởng chậm do sự suy giảm tăng trưởng của thị trường nội địa, xuất khẩu giảm và các công ty con ở nước ngoài không tăng trưởng.

HSC đánh giá, nhu cầu trong ngành đã có xu hướng đi xuống rõ ràng. Theo Kantar World Panel (công ty hàng đầu thế giới về hành vi người mua hàng), thì trong 6 tháng đầu năm 2018, ngành sữa của Việt Nam chứng kiến sự suy giảm 4% về giá trị tại khu vực thành thị và sự tăng trưởng 2,5% tại khu vực nông thôn.

Theo đó, tăng trưởng của Vinamilk hiện giảm về mức một chữ số đối với cả doanh thu và lợi nhuận khi mà thị trường sữa đã tương đối bão hòa và việc gia tăng thị phần sẽ khó khăn hơn do Vinamilk đã ở vị thế áp đảo ở hầu hết các phân khúc.

HSC khẳng định, tăng trưởng doanh thu và lợi nhuận của Vinamilk nhiều khả năng sẽ ở mức tương đương với ngành sữa. Vì vậy, Công ty có thể phải tìm kiếm nguồn tăng trưởng mới và có thể là thông qua M&A, đây cũng chính là động lực mà BSC kỳ vọng ở Vinamilk.

Thực tế là doanh thu nội địa của Vinamilk trong nửa đầu năm nay đã giảm nếu không có sự bù đắp từ doanh thu mảng đường - khoảng 900 tỷ đồng - của công ty con mới được mua lại là Vietsugar.

Biến động giá cổ phiếu Vinamilk trong 6 tháng

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC