Tối đa hoá giá trị doanh nghiệp qua cơ cấu vốn mục tiêu như thế nào?

Cơ cấu vốn mục tiêu là mức cơ cấu vốn tại đó làm cho chi phí sử dụng vốn bình quân của DN (WACC) là nhỏ nhất.

Qua phân tích thực trạng về cơ cấu vốn của các công ty cổ phần ngành điện niêm yết cho thấy hiện nay các doanh nghiệp vẫn chưa thực hiện việc xác lập cơ cấu vốn mục tiêu. Việc nhận thức về vai trò của cơ cấu vốn và phương thức thiết lập cơ cấu vốn mục tiêu chưa được các nhà quản trị tài chính quan tâm thiết thực. Việc xác lập cơ cấu vốn mục tiêu là một nhiệm vụ quan trọng trong quá trình thiết lập kế hoạch tài chính của DN. Điều này sẽ giúp các DN nâng cao tính chủ động trong việc lựa chọn phương thức huy động vốn và lựa chọn dự án đầu tư. Bởi vậy, yêu cầu đặt ra đối với các công ty cổ phần ngành điện niêm yết là phải xây dựng cơ cấu vốn mục tiêu cho các DN để tối thiểu hoá chi phí sử dụng vốn bình quân, qua đó tối đa hoá giá trị của các DN.

Chúng tôi xin giới thiệu bài nghiên cứu của TS Hoàng Trung Đức (Học viện Tài chính) để doanh nghiệp có cái nhìn đầy đủ hơn về phân bổ vốn nhằm tối thiểu hoá chi phí sử dụng vốn.

-------------------------------------

Tại sao cần xây dựng cơ cấu vốn mục tiêu?

Việc xây dựng cơ cấu vốn mục tiêu đối với các DN phải dựa trên cơ sở sự cân bằng giữa lợi nhuận và rủi ro. Việc sử dụng nợ vay một mặt làm gia tăng nguy cơ rủi ro thanh toán nhưng mặt khác lại có khả năng làm gia tăng tỷ suất sinh lời vốn chủ sở hữu. Khi rủi ro tài chính gia tăng sẽ tác động làm suy giảm giá cổ phiếu của DN và ngược lại khi rủi ro tài chính giảm sẽ tác động làm gia tăng giá cổ phiếu trên thị trường chứng khoán. Mà giá cổ phiếu là biểu hiện của giá trị của DN nên việc sử dụng nợ vay có ảnh hưởng trọng yếu đến giá trị của DN. Bởi vậy, một cơ cấu vốn mục tiêu là mức cơ cấu vốn mà tại đó làm cân bằng được rủi ro và lợi nhuận để qua đó tác động gia tăng giá trị DN. Việc xây dựng cơ cấu vốn mục tiêu xuất phát từ lý do trong thực tế việc xây dựng cơ cấu vốn tối ưu là việc làm khó thực hiện mà các DN sẽ cần phải xây dựng một cơ cấu vốn mục tiêu dựa trên các lý thuyết về cơ cấu vốn tối ưu. Hiện nay, có các phương pháp chính sau thường được áp dụng để xây dựng cơ cấu vốn mục tiêu: Phương pháp chi phí sử dụng vốn; phương pháp giá trị hiện tại được điều chính; phương pháp phân tích so sánh và phương pháp hồi quy. Các phương pháp được tác giả trình bày dưới đây:

Có những phương pháp nào áp dụng để xây dựng cơ cấu vốn mục tiêu?

Phương pháp chi phí sử dụng vốn

Phương pháp chi phí sử dụng vốn (cost of capital approach – COC) là phương pháp tiếp cận theo khái niệm cơ cấu vốn tối ưu – là mức cơ cấu vốn mà tại đó tối thiểu hoá chi phí sử dụng vốn và từ đó, tối đa hoá giá trị DN. Để thực hiện phương pháp này, các DN cần thực hiện theo các bước sau:

(1) Tính chi phí sử dụng nợ vay tại mỗi hệ số nợ: Việc tính chi phí sử dụng nợ vay tại mỗi mức hệ số nợ vay sẽ dựa trên hệ thống xếp hạng tín nhiệm.

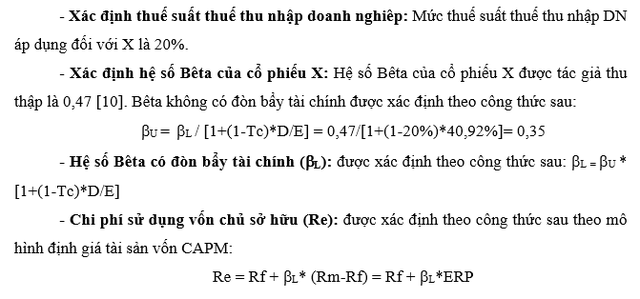

(2) Tính chi phí sử dụng vốn cổ phần tại mỗi hệ số nợ: Việc tính chi phí sử dụng vốn cổ phần tại mỗi hệ số nợ sẽ bắt đầu bằng việc ước lượng hệ số beta khi tài trợ hoàn toàn bằng vốn cổ phần (U). Sau đó, ước lượng hệ số beta khi công ty sử dụng nợ vay (L) và áp dụng mô hình định giá tài sản vốn (CAPM) để tính chi phí sử dụng vốn cổ phần tại mỗi hệ số nợ vay.

(3) Tính chi phí sử dụng vốn bình quân tại mỗi hệ số nợ vay và xác định hệ số nợ vay tối ưu: Áp dụng công thức để tính chi phí sử dụng vốn bình quân tại mỗi hệ số nợ. Hệ số nợ vay tối ưu là điểm có chi phí sử dụng vốn bình quân nhỏ nhất.

Phương pháp giá trị hiện tại được điều chỉnh

Phương pháp giá trị hiện tại được điều chỉnh (adjusted present value approach – APV) được phát triển dựa trên cơ sở của lý thuyết đánh đổi theo đó, ảnh hưởng của việc sử dụng nợ vay vào giá trị DN sẽ được đánh giá bằng việc đo lường những khoản lợi thuế và chi phí phá sản kỳ vọng. Để thực hiện phương pháp này, chúng ta cần thực hiện các bước như sau:

(1) Tính giá trị hiện tại của khoản lợi thuế tại mỗi hệ số nợ vay: Giá trị hiện tại của khoản lợi thuế được tính bằng thuế suất thuế thu nhập DN nhân với giá trị của số tiền vay.

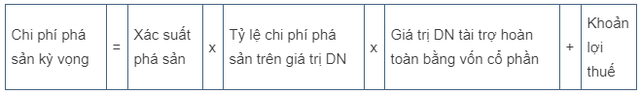

(2) Tính chi phí phá sản kỳ vọng tại mỗi hệ số nợ: Việc ước lượng chi phí phá sản kỳ vọng dựa trên việc ước lượng xác suất phá sản và chi phí phá sản tại mỗi hệ số nợ. Trong đó, xác suất phá sản được ước lượng bằng một hệ thống xếp hạng tín nhiệm. Chi phí phá sản kỳ vọng được xác định theo công thức:

3) Xác định giá trị DN theo mô hình đánh đổi tại mỗi hệ số nợ vay, và hệ số nợ vay tối ưu là điểm tại đó có giá trị DN lớn nhất.

Phương pháp phân tích so sánh

Phương pháp thông dụng nhất để phân tích hệ số nợ của DN là so sánh với hệ số nợ của các DN có thể so sánh (comparable firms) và hệ số nợ trung bình ngành. Theo quan điểm của các tổ chức cho vay và xếp hạng tín nhiệm thì hệ số nợ vay ở vị trí an toàn nhất đối với bất kỳ DN nào là gần với mức trung bình ngành. Các DN thường có xu hướng sử dụng mức cơ cấu vốn căn cứ từ sự kết hợp giữa nợ vay và vốn chủ sở hữu căn cứ vào cách thức kết hợp của các DN khác trong cùng ngành.

Tối đa hoá giá trị doanh nghiệp qua cơ cấu vốn mục tiêu như thế nào trong thực tiễn?

Tác giả đi tìm kiếm cơ cấu vốn mục tiêu của một công ty X với những giả định như sau:

- Lãi suất phi rủi ro (Rf): Lãi suất phi rủi ro được được tác giả thiết lập là lãi suất trúng thầu bình quân của TPCP Việt Nam kỳ hạn 10 năm do KBNN phát hành năm 2017 - là 5,38%/năm.

- Phần bù rủi ro cổ phần (ERP): ERP được tác giả thiết lập bằng chênh lệch giữa tỷ suất sinh lời của danh mục thị trường và tỷ suất sinh lời của tài sản phi rủi ro. ERP là căn cứ quan trọng để xác lập chi phí sử dụng vốn cổ phần (Re) và WACC. ERP thể hiện mức độ bù đắp rủi ro vì đầu tư vào tài sản vốn cổ phần có mức rủi ro cao hơn so với tài sản phi rủi ro như TPCP. Nếu mức độ bù đắp rủi ro thấp hơn kỳ vọng của nhà đầu tư thì quyết định đầu tư không được thực hiện. ERP được thu thập từ cách tính toán của Giáo sư Aswath Damodaran [27] với kết quả cho thấy ERP của Việt Nam năm 2017 là 10,27%.

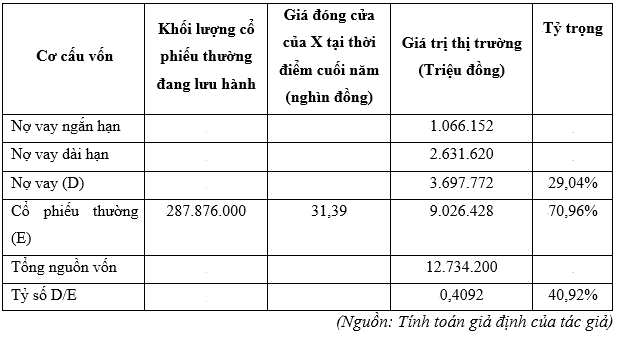

- Xác định cơ cấu vốn của X theo giá thị trường: Cơ cấu vốn theo giá thị trường thể hiện mức độ và tỷ trọng nợ vay và vốn chủ sở hữu theo giá trị thị trường. Giá trị thị trường của nợ nợ vay được tác giả thiết lập theo giá trị số sách kế toán; giá trị thị trường của vốn chủ sở hữu được tác giả thiết lập bằng tích số giữa số lượng cổ phần đang lưu hành và giá đóng cửa của cổ phiểu X tại thời điểm cuối năm 2017.

Bảng 1: Cơ cấu vốn của X theo giá trị thị trường năm 201N

Bảng 2: Chi phí sử dụng vốn chủ sở hữu tại của X tại các mức cơ cấu vốn

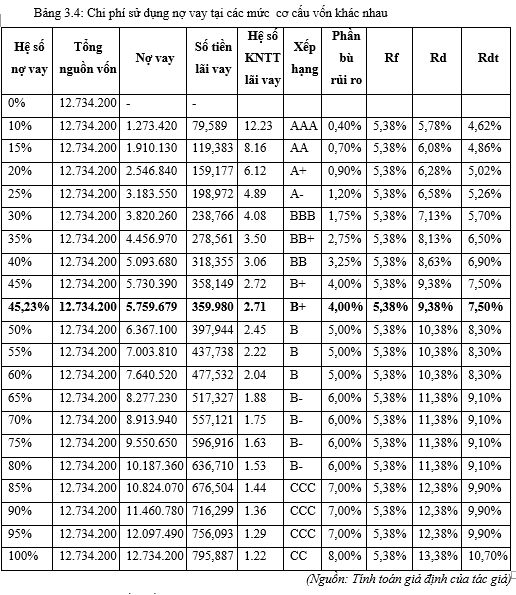

- Xác định chi phí sử dụng nợ vay tại các mức cơ cấu vốn khác nhau

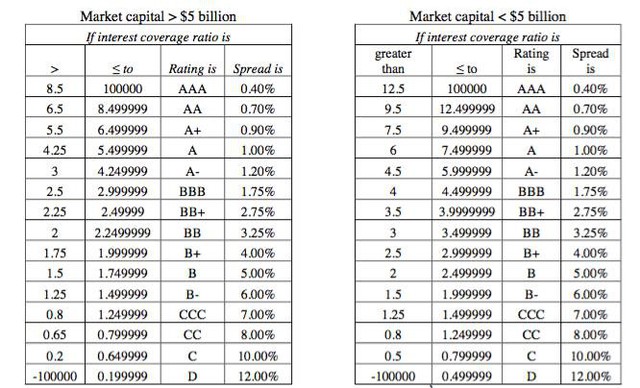

Để xác định chi phí sử dụng nợ vay tại các mức cơ cấu vốn khác nhau, tác giả thu thập số liệu về bảng xếp hạng nợ vay để xác định phần bù rủi ro phá sản của Giáo sư Aswath Damodaran. Căn cứ xếp hạng được xác định dựa trên khả năng thanh toán lãi vay đối với các công ty phi tài chính có giá trị vốn hoá thị trường trên 5 tỷ đô la Mỹ và dưới 5 tỷ đô la Mỹ. Bảng 3.3 mô tả bảng xếp hạng phần bù rủi ro phá sản của Giáo sư Aswath Damodaran.

Bảng 3. Bảng xếp hạng phần bù rủi ro phá sản của Giáo sư Aswath Damodaran

(Nguồn: http://pages.stern.nyu.edu)

Tác giả áp dụng hệ thống xếp hạng này đối với công ty X sẽ phù hợp đối với mức giá trị vốn hoá thị trường dưới 5 tỷ đô la Mỹ. Hệ số khả năng thanh toán lãi vay được đo lường bằng lấy lợi nhuận trước thuế và lãi vay chia cho số tiền lãi phải trả. Lợi nhuận trước thuế và lãi vay của X trong năm 2017 là 973.767 triệu đồng; lãi suất cho vay bình quân tại Việt Nam năm 2017 là 6,25%. Chi phí sử dụng nợ vay tại các mức cơ cấu vốn khác nhau được thể hiện dưới Bảng 3.4 như sau:

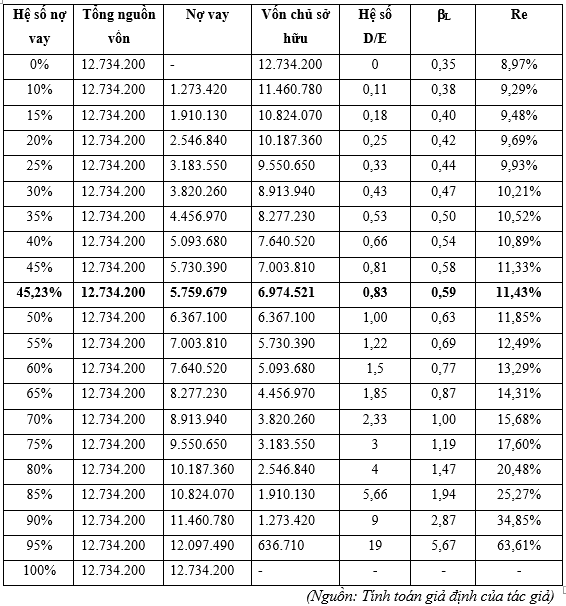

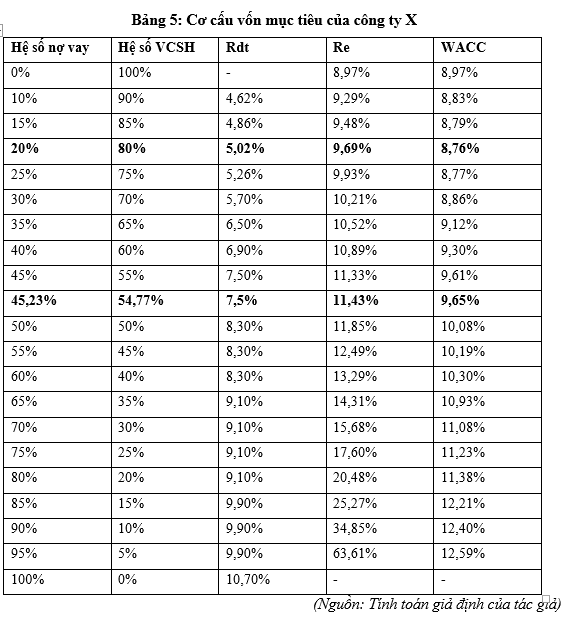

- Xác định cơ cấu vốn mục tiêu

Cơ cấu vốn mục tiêu là mức cơ cấu vốn tại đó chi phí sử dụng vốn bình quân là nhỏ nhất. Bảng 5 cho thấy các mức chi phí sử dụng vốn bình quân khác nhau tương ứng với các mức cơ cấu vốn khác nhau

Cơ cấu vốn mục tiêu là mức cơ cấu vốn tại đó làm cho chi phí sử dụng vốn bình quân của DN (WACC) là nhỏ nhất. Qua việc xây dựng mức cơ cấu vốn mục tiêu cho công ty X với việc cho hệ số nợ vay dao động từ mức 0% cho đến 100%, kết quả phân tích đã cho thấy WACC biến động từ mức 8,76% cho đến 12,59%. Theo đó, mức chi phí sử dụng vốn bình quân nhỏ nhất là 8,76% tương ứng với mức cơ cấu vốn là tỷ trọng 20% đối với nợ vay và 80% đối với vốn chủ sở hữu. Như vậy, cơ cấu vốn hiện tại với tỷ trọng là 45,23% nợ vay và 54,77% vốn chủ sở hữu thì WACC của X là 9,65% không phải là mức chi phí sử dụng vốn bình quân nhỏ nhất. Qua việc áp dụng phương pháp chi phí trong xây dựng cơ cấu vốn mục tiêu cho công ty X, tác giả khuyến nghị đối với X cần phải điều chỉnh cơ cấu vốn về mức mục tiêu như đã xây dựng là 20% tỷ trọng nợ vay và 80% tỷ trọng vốn chủ sở hữu để tối thiểu hoá chi phí sử dụng vốn qua đó tối đa hoá giá trị DN.

CÙNG CHUYÊN MỤC