Tuần 22-26/7: Tâm điểm báo cáo quý 2, nhà đầu tư có thể tăng tỷ trọng cổ phiếu khi VN-Index lùi về vùng 970 điểm

Các CTCK đều chung quan điểm xu hướng tăng của thị trường đã được hình thành, tuy nhiên nhà đầu tư không nên mua đuổi mà chỉ nên gia tăng tỷ trọng cổ phiếu trong các nhịp điều chỉnh.

- 21-07-2019[Quy tắc đầu tư vàng] Huyền thoại Peter Thiel chia sẻ cách thức thành công từ những thương vụ đầu tư mạo hiểm

- 21-07-201910 cổ phiếu tăng/giảm mạnh nhất tuần: Tâm điểm nhóm ngân hàng

- 20-07-2019Tuần 15-19/7: Khối ngoại sàn HoSE tiếp tục mua ròng hơn 900 tỷ đồng

Tuần giao dịch 15-19/7 diễn ra khá tích cực với mức tăng 0,71% của chỉ số VN-Index. Thông tin về KQKD quý 2, kỳ vọng FED hạ lãi suất hay sự trở lại của nhóm cổ phiếu ngân hàng (VCB, CTG, MBB, ACB…) là những yếu tố hỗ trợ cho đà tăng của thị trường.

Cùng với sự hồi phục của chỉ số, thanh khoản thị trường cũng được cải thiện đáng kể với giá trị khớp lệnh bình quân HoSE đạt 3.150 tỷ đồng/phiên, tăng 14% so với tuần trước đó. Việc các phiên khớp lệnh trên 3.000 tỷ liên tiếp xuất hiện cho thấy dòng tiền đang trở lại thị trường sau nhiều tháng "nghỉ ngơi".

Giao dịch khối ngoại là điểm sáng đáng chú ý khi họ tiếp tục mua ròng hơn 900 tỷ đồng trên toàn thị trường, qua đó hỗ trợ tích cực cho tâm lý nhà đầu tư. Trong tuần qua, các cổ phiếu được khối ngoại tập trung mua ròng gồm PLX (391 tỷ đồng), VCB (225 tỷ đồng), VIC (155 tỷ đồng). Ở chiều ngược lại, áp lực bán ròng của khối ngoại tập trung vào HPG (206 tỷ đồng), MSN (131 tỷ đồng), PVS (105 tỷ đồng)…

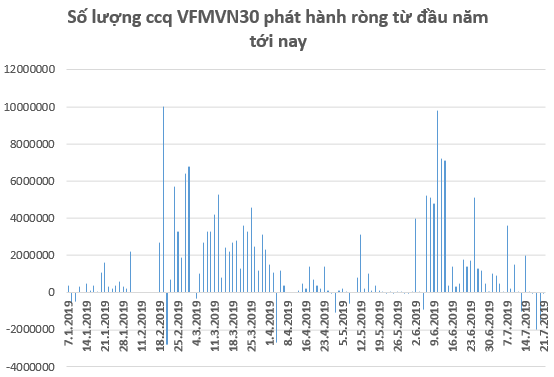

Về hoạt động các quỹ ETF, sau giai đoạn phát hành ccq khá mạnh trong tháng 6, hoạt động này đang chững lại đáng kể trong tháng 7. Các quỹ VNM ETF, FTSE Vietnam ETF, KIM Kindex Vietnam VN30 ETF không có hoạt động phát hành ccq trong tuần qua, trong khi VFMVN30 ETF thậm chí bị rút ròng 3,5 triệu ccq, tương ứng giá trị 51 tỷ đồng.

VFMVN30 ETF bị rút ccq trong tuần qua

Điểm sáng về dòng vốn ETF tuần qua là sự gia nhập của cái tên mới Premia MSCI Vietnam ETF đến từ HongKong với quy mô hơn 20 triệu USD. Danh mục của quỹ gồm 16 cổ phiếu Việt Nam, sử dụng benchmark là MSCI Vietnam Index.

Về diễn biến giá dầu, sau nhịp hồi phục mạnh từ tháng 6 tới nay, giá dầu đã điều chỉnh khá mạnh trong tuần qua. Kết thúc phiên 19/7, giá dầu WTI dừng tại 55,72 USD/thùng, giảm gần 8% so với tuần trước đó.

Gia tăng tỷ trọng khi VN-Index điều chỉnh về vùng 970 điểm

Trong tuần giao dịch tiếp theo (22-26/7), thông tin đáng chú ý nhất vẫn đến từ hoạt đông công bố KQKD quý 2 của các doanh nghiệp. Trong tuần qua, các nhóm có KQKD tích cực như ngân hàng, khu công nghiệp đã thu hút dòng tiền khá tốt. Ngược lại, các cổ phiếu PPC, HVN…đã bị bán khá mạnh do KQKD không như kỳ vọng.

Bên cạnh những thông tin về hoạt động kinh doanh, thông tin về quá trình đàm phán thương mại Mỹ - Trung cũng là chủ đề cần lưu ý, có ảnh hưởng tới xu hướng thị trường. Vào cuối tuần trước, các quan chức cấp cao Mỹ và Trung Quốc đã có cuộc điện đàm về thương mại. Trong khi đó, Bộ trưởng Tài chính Steven Mnuchin đề cập khả năng hai bên gặp trực tiếp để trao đổi.

Về diễn biến thị trường, trong tuần qua chỉ số VN-Index đã tăng khá tốt, nhưng có 2 lần đảo chiều sau khi chạm vùng 985 điểm. Đây rõ ràng là mốc kháng cự khá mạnh với VN-Index lúc này.

Với việc nhóm ngân hàng (ngoại trừ VCB) đang có dấu hiệu hạ nhiệt về cuối tuần, trong khi nhóm dầu khí đang chịu áp lực điều chỉnh khá mạnh, không loại trừ kịch bản thị trường sẽ xuất hiện rung lắc mạnh trong những phiên đầu tuần.

VN-Index đang gặp kháng cự mạnh tại vùng 985 - 990 điểm

Đánh giá về xu hướng thị trường lúc này, CTCK SHS cho biết sau khi bứt phá được khỏi ngưỡng 970 điểm, thị trường đã bước vào một xu hướng tăng mới với mức tăng nhẹ và thanh khoản có sự cải thiện. Nhìn trên đồ thị ngày của VN-Index có thể thấy là những nhịp tăng gần đây luôn là rất ngắn hạn, thường chỉ đủ một vòng T+3, sau đó thị trường thường có khoảng 1-2 phiên điều chỉnh để hấp thụ lực cung rồi mới tăng tiếp. Điều này cho thấy tâm lý nhà đầu tư hiện tại đang tư duy khá ngắn hạn và sẵn sàng chốt lời cổ phiếu ngay khi về tài khoản mình có lãi. Đây có thể coi là một chiến lược hợp lý trong tình hình hiện tại.

Đà tăng của thị trường có thể sẽ được tiếp diễn trong thời gian tới nhưng dư địa sẽ là không lớn do tư duy thị trường nói trên. Điểm tích cực trong tuần qua là việc khối ngoại tiếp tục mua ròng hơn 800 tỷ đồng trên hai sàn và đà mua ròng có thể sẽ còn tiếp diễn. Tóm lại, triển vọng của thị trường là lạc quan nhưng nhà đầu tư vẫn cần duy trì sự thận trọng trong các quyết định mua bán để có kết quả đầu tư tốt nhất.

SHS dự báo, trong tuần giao dịch tiếp theo (22/7-26/7), VN-Index có thể sẽ tiếp tục tăng điểm với mục tiêu là vùng 990-1.000 điểm tương ứng với đỉnh của thị trường trong tháng 4,5/2019. SHS khuyến nghị nhà đầu tư có thể canh mua vào nếu thị trường có những nhịp điều chỉnh về hỗ trợ 970 điểm (MA20-cạnh trên kênh giảm giá) và canh chốt lời nếu thị trường tiến vào vùng kháng cự 990-1.000 điểm (đỉnh tháng 4,5/2019).

Chung quan điểm, CTCK Bảo Việt (BVSC) cho rằng sau khi thoát khỏi kênh xu hướng giảm kéo dài từ tháng 03-06/2019, chỉ số sẽ bước vào giai đoạn hồi phục đi lên với dạng "sideway-up" trong thời gian tới.

Với cái nhìn ngắn hạn hơn trên khung thời gian ngày, chỉ số vẫn đang duy trì khá tốt xu hướng tăng điểm với sự hỗ trợ từ các đường MA ngắn hạn đang hướng lên, còn các chỉ báo xu hướng tiếp tục duy trì trạng thái đi lên. Mặc dù vậy, xu hướng đi lên của thị trường dự kiến sẽ gặp phải lực cản từ vùng kháng cự 987-992 điểm trong những phiên kế tiếp. Tại đây, BVSC để ngỏ khả năng chỉ số có thể xuất hiện nhịp điều chỉnh và hình thành mặt bằng giá tích lũy trước khi tiếp tục quá trình tăng điểm ngắn hạn.

Trong kịch bản tích cực, thị trường vượt qua vùng kháng cự 987-992 điểm thì đích đến kế tiếp sẽ nằm tại vùng kháng cự tâm lý quanh 1000 điểm trong ngắn hạn. Nếu kịch bản điều chỉnh xảy ra, chỉ số dự kiến sẽ giảm về vùng hỗ trợ 966-972 điểm. Đây cũng là vùng điểm để các nhà đầu tư có tỷ trọng tiền mặt cao thực hiện giải ngân mới với tỷ trọng thấp hoặc mua lại các vị thế đã bán trong các phiên trước đó.

CÙNG CHUYÊN MỤC