Từng bị nghi ngờ khi Masan bỏ ra “giá trên trời” để mua lại, Vĩnh Hảo đã chứng tỏ đắt xắt ra miếng chỉ sau vài năm

Không thể phủ nhận một phần thành công của Vĩnh Hảo hiện tại có sự góp sức của hệ thống Vinacafe và Masan, tuy nhiên tiềm năng của một công ty như Vĩnh Hảo vẫn là điều đáng bàn.

Đầu năm 2013 khi Masan Consumer (MCH) có ý định lấn sân vào lĩnh vực nước giải khát, công ty này đã để ý tới Nước khoáng Vĩnh Hảo.

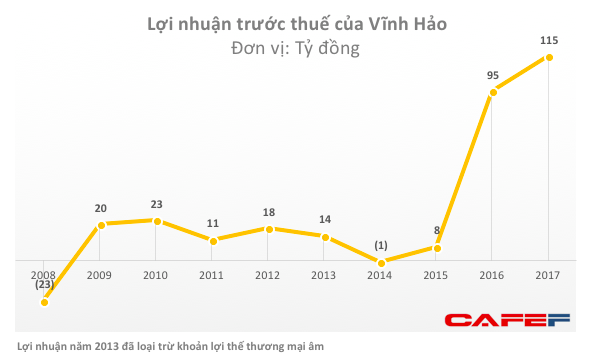

Tuy nhiên mức giá mà MCH bỏ ra khi đó để thâu tóm doanh nghiệp này khiến nhiều nhà đầu tư giật mình - 85.000 đồng cho một cổ phần. Thời điểm đó Masan Consumer định giá Vĩnh Hảo ở mức gần 700 tỷ đồng, gấp hơn 50 lần lợi nhuận sau thuế năm 2012. Một mức giá có thể nói là "trên trời" khi trước đó hai năm, MCH mua Vinacafe Biên Hòa chỉ định giá doanh nghiệp này gấp 10 lần lợi nhuận sau thuế năm 2011.

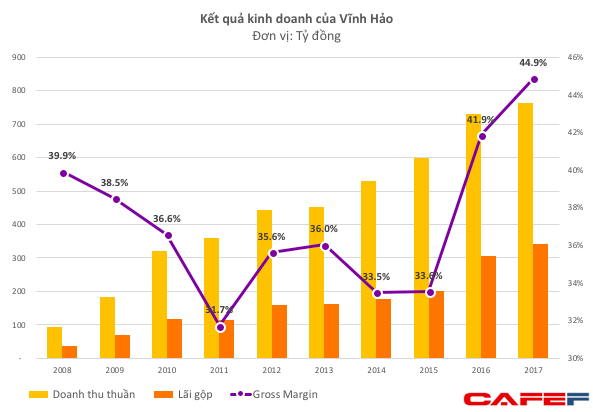

Dù vậy kết quả kinh doanh những năm gần đây của Vĩnh Hảo đang cho thấy khoản đầu tư "trên trời" của Masan không phải là vô lý. Năm 2017, Vĩnh Hảo đạt gần 800 tỷ đồng doanh thu thuần và 115 tỷ lợi nhuận trước thuế, tăng lần lượt 6% và 21% so với 2016.

Con số lợi nhuận có thể chưa phản ảnh hết tăng trưởng do doanh nghiệp này đang trong thời gian phân bổ phần lợi thế thương mại khi mua lại 99,99% vốn Krôngpha cuối năm 2013, tuy nhiên biên lợi nhuận gộp từ hoạt động kinh doanh của Vĩnh Hảo lại cho thấy câu chuyện khác.

Tính riêng giai đoạn từ khi Vĩnh Hảo về tay Masan đến nay, doanh thu và lợi nhuận gộp của công ty này tăng lần lượt 69% và 110%. Trong khi đó, biên lợi nhuận gộp được cải thiện từ mức 36% lên gần 45%, tương đương với biên lợi nhuận gộp của Masan Consumer và cao hơn khoảng 10% so với Vinacafe Biên Hòa.

Cải thiện biên lợi nhuận luôn là bài toán được Masan ưu tiên sau các thương vụ M&A

Mua lại những doanh nghiệp tốt nhưng hoạt động chưa tương xứng với tiềm năng vốn có là nét chung thường thấy trong các thương vụ M&A, đặc biệt là với một "tay chơi sừng sỏ" như Masan.

Sau khi sở hữu doanh nghiệp, tập đoàn này sẽ bắt tay vào tái cơ cấu hoạt động, tận dụng lợi thế vốn có của tập đoàn mẹ đưa hoạt động của doanh nghiệp bị thâu tóm tăng trưởng đột biến. Đây cũng là cái đích thường thấy cho những thương vụ thâu tóm.

Hoạt động trong khu vực Nam Trung Bộ và TP HCM, Vĩnh Hảo sở hữu một thương hiệu tốt trong lĩnh vực nước khoáng đóng chai, lĩnh vực mà các đối thủ ngoại như LaVie hay Aquafina đang thống trị.

Tuy nhiên, trước khi bị thâu tóm doanh nghiệp này gặp phải tình trạng doanh thu các năm tăng trưởng tốt nhưng lợi nhuận không có nhiều do phải dốc mạnh hầu bao cho chi phí bán hàng. Giai đoạn 2011 – 2013, chi phí bán hàng thường chiếm từ 75 – 79% lợi nhuận gộp từ hoạt động kinh doanh, trong khi biên lợi nhuận gộp cũng chỉ loanh quanh ngưỡng 32 – 36%.

Sau khi Masan mạnh tay thâu tóm cả Vinacafe Biên Hòa và Vĩnh Hảo trong hai năm 2012 và 2013, hệ thống phân phối của các công ty này đã được hợp nhất vào hệ thống phân phối của Masan. Nhờ tận dụng được lợi thế về hệ thống phân phối lớn hơn, chi phí marketing, R&D… hiệu quả hoạt động Vĩnh Hảo đã có sự cải thiện đáng kể.

Hai năm gần nhất, biên lợi nhuận gộp của Vĩnh Hảo tăng mạnh, trong khi tỷ trọng chi phí bán hàng chỉ còn 53 – 54% lợi nhuận gộp. Nhờ vậy mà Vĩnh Hảo từ một doanh nghiệp gặp tình trạng doanh thu cao – lợi nhuận thấp, đã đổi thành tốc độ tăng của lợi nhuận vượt xa tốc độ tăng của doanh thu. Còn Masan, có lẽ đã cho thị trường thấy rằng những con số trên trời cũng có lý do của nó.

Trí Thức Trẻ