VDSC: Chi phí dự phòng rủi ro vẫn sẽ là gánh nặng với BIDV trong năm 2019

Chi phí dự phòng của BIDV năm 2018 lên tới 18.894 tỷ đồng và ăn mòn khá nhiều tới lợi nhuận của ngân hàng. Với chất lượng tài sản hiện nay, VDSC cho rằng chi phí dự phòng của nhà băng vẫn sẽ tiếp tục tăng lên đến khoảng 20.000 tỷ đồng trong năm nay.

- 15-01-2019BIDV lãi trước thuế hơn 9.600 tỷ đồng trong năm 2018

- 10-01-2019Chủ tịch BIDV: Năm 2018 lợi nhuận của ngân hàng tăng 13%, cũng giảm lãi suất cho vay từ 9/1

Theo BCTC được công bố, lợi nhuận trước thuế năm 2018 của BIDV đạt 9.473 tỷ đồng. Theo đó, ngân hàng hoàn thành 101,86% kế hoạch năm. Trong một báo cáo phân tích mới đây, Chứng khoán Rồng Việt đã chỉ ra nhiều điểm đáng lưu ý trong kết quả kinh doanh của nhà băng này.

Dịch chuyển sang cho vay bán lẻ và SME đang chậm lại

Tăng trưởng cho vay khách hàng ở BIDV cả năm đạt 14,1%. Về cơ cấu cho vay theo ngành nghề, ngân hàng vẫn tiếp tục với định hướng tập trung vào các ngành tăng trưởng cao (như dịch vụ, bán lẻ và bán buôn), giảm nhẹ ở các ngành rủi ro cao (bất động sản, khai thác quặng, sản xuất).

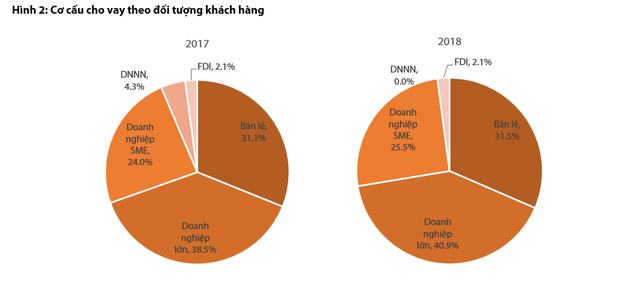

Theo VDSC, về cơ cấu cho vay theo loại hình khách hàng, BIDV tiếp tục đẩy mạnh cho vay bán lẻ và SME tuy nhiên sự dịch chuyển về cơ cấu không còn mạnh mẽ như trước. Cụ thể, so với năm 2017, tỷ trọng cho vay với khách hàng cá nhân tăng nhẹ từ 31,1% lên 31,5%, tỷ trọng cho vay doanh nghiệp SME tăng từ 24% lên 25,5%. Xét về cơ cấu cho vay theo kỳ hạn, cho vay ngắn hạn tăng trưởng mạnh (21,5%), mở rộng tỷ trọng từ 58% năm 2017 lên 61,8% năm 2018.

Theo đó, việc chậm mở rộng sang phân khúc bán lẻ và SME cũng như việc giảm tỷ trọng cho vay kỳ hạn dài và các ngành rủi ro cao đã khiến lợi suất tài sản giảm nhẹ từ 7,5% xuống 7,4% trong năm 2018.

Theo tính toán của nhóm phân tích, do biến chuyển ở cả lợi tức tài sản và chi phí vốn nên NIM của BIDV đã giảm nhẹ từ 3,0% xuống còn 2,9% trong năm 2018. Với xu hướng tăng lãi suất trong năm 2019 cũng như việc trên 50% nguồn huy động của BIDV đến từ khách hàng cá nhân, BIDV có thể sẽ còn tiếp tục chịu áp lực khiến chi phí huy động tăng, nhất là khi ngân hàng tiếp tục đặt mục tiêu tăng trưởng huy động cao hơn tăng trưởng cho vay trong giai đoạn 2019-2020. Tuy vậy, áp lực này có thể giảm đi phần nào nếu dự thảo Thông tư về giảm tỷ lệ dự trữ bắt buộc được thông qua.

Trong khi đó, so với tăng trưởng thu nhập lãi thuần, các hoạt động dịch vụ và nguồn thu nhập khác tăng trưởng khá tốt. VDSC cũng cho rằng, với lợi thế về mạng lưới và thương hiệu hiện nay, BIDV vẫn còn nhiều tiềm năng tăng trưởng dịch vụ banccasurance ở Việt Nam. Nếu hoàn thành việc thoái vốn khỏi BIDV Metlife và tìm kiếm đối tác phân phối bảo hiểm độc quyền mới, BIDV có thể thu về được một khoản lợi nhuận bất thường.

Chi phí dự phòng tiếp tục là gánh nặng

Chi phí hoạt động của BIDV đang được kiểm soát tốt khi chi phí nhân viên chỉ tăng 4,3% còn chi phí tài sản chỉ tăng 5%. Trung bình mỗi nhân viên của BIDV đem về 1,75 tỷ thu nhập hoạt động và 372,7 triệu đồng lãi trước thuế, với mức lương bình quân của mỗi nhân viên là 29,4 triệu đồng.

Theo tính toán, CIR của ngân hàng đã giảm từ 39,7% năm 2017 xuống còn 36,2% năm 2018. Tuy vậy, với kế hoạch triển khai nâng cấp core banking sắp tới, VDSC cho rằng hệ số CIR của BIDV sẽ tăng trở lại gần mức 39-40% trong năm 2019-2020.

Chi phí dự phòng của BIDV là điểm đáng lưu ý, lên tới mức 18.894 tỷ đồng năm 2018 và đây là nguyên nhân chính làm cho lợi nhuận trước thuế của BIDV bị ăn mòn khá nhiều và chỉ tăng trưởng 9,3% trong khi lợi nhuận trước dự phòng tăng đến 20,6%.

Chất lượng tài sản nội bảng vẫn còn đáng chú ý với tỷ lệ NPL tăng nhẹ từ 1,6% lên 1,7% và tỷ lệ dự phòng bao nợ xấu giảm từ 80,7% xuống còn 74,3%. Xem xét kỹ hơn cơ cấu nợ xấu, tổng nợ xấu của BIDV trong năm 2018 là 16.698 tỷ đồng (tăng 18,7% so với năm 2017 ) – đặc biệt là nợ nhóm 5 đang gia tăng rất mạnh so với năm 2017, tới 37,1%. Đáng lưu ý, kết quả này là sau khi ngân hàng đã xóa tới 16.459 tỷ đồng nợ xấu trong kỳ, tức là tỷ lệ hình thành nợ xấu (NPL formation rate) năm 2018 đã tăng khá mạnh so với năm 2017 (2,2% so với 1,2%).

Năm 2018 ngân hàng đã có tiến độ thu hồi trái phiếu VAMC khá tốt khi thu hồi được khoảng 5.000 tỷ mệnh giá. Bên cạnh đó, với mục tiêu tất toán hết lượng trái phiếu VAMC chưa xử lý trong năm 2019 (hiện giá trị ròng còn khoảng hơn 6.000 tỷ đồng) của ngân hàng thì khả năng phí dự phòng sẽ tiếp tục tăng lên đến khoảng 20.000 tỷ trong năm nay.

Nhìn chung, nhóm phân tích đánh giá BIDV đang gặp áp lực trong huy động vốn khiến ngân hàng khó khăn trong cải thiện biên lãi ròng. Chi phí hoạt động và chi phí dự phòng cũng được dự báo sẽ còn tăng gây ảnh hưởng tới tăng trưởng lợi nhuận. Tuy nhiên, VDSC kỳ vọng thương vụ bán cổ phần cho Keb Hana Bank sắp tới sẽ giúp giải tỏa các áp lực hiện tại và nâng cao khả năng cạnh tranh của BIDV trong mảng bán lẻ. Lợi nhuận trước thuế năm 2019 của BIDV được dự báo tăng 14% đạt 10.500 tỷ đồng.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Tăng mạnh liên tục, giá vàng SJC sắp quay lại mốc đỉnh?

08:43 , 25/04/2024

SeABank kết nối hưng thịnh, tri ân khách hàng doanh nghiệp nhân dịp 30 năm

08:00 , 25/04/2024