Nhà thuốc Long Châu khó có thể tạo ra tăng trưởng đủ lớn cho FPT Retail nếu không thể mở rộng lớn hơn

Kế hoạch mở 400 nhà thuốc vào 2021 của FRT theo VDSC có phần tham vọng, khi ngay cả các chuỗi nhà thuốc đã thành công trên thế giới cũng phải mất một thời gian dài để đạt được cột mốc này. Việc tìm được các địa điểm phù hợp để nhân rộng thành công của các cửa hàng đầu tiên là không dễ dàng.

- 19-07-2018FPT Retail đạt 7.480 tỷ đồng doanh thu 6 tháng, hoàn thành 47% kế hoạch năm

- 05-07-2018Nhu cầu thay đổi, các doanh nghiệp hàng tiêu dùng không thiết yếu như PNJ, Thế giới Di động, FPT Retail sẽ được hưởng lợi

- 13-05-2018Sếp FPT Retail: Chúng tôi không xây dựng đội bóng toàn ngôi sao, mà tạo ra một tổ chức không phụ thuộc vào bất cứ cá nhân nào!

Là doanh nghiệp bán lẻ điện thoại hàng đầu Việt Nam, FPT Retail (FRT) được đánh giá giá vẫn còn dư địa để mở thêm cửa hàng, nhưng sẽ khó tránh khỏi sự chậm lại. Trong bối cảnh đó, FRT đã lựa chọn ngành bán lẻ dược phẩm là con bài để tiếp tục duy trì tăng trưởng, thông qua việc mua lại và phát triển chuỗi nhà thuốc Long Châu.

FRT có kinh nghiệm trong việc vận hành chuỗi bán lẻ, nhưng dược phẩm là câu chuyện hoàn toàn khác. Do đó, hiệu quả của chuỗi nhà thuốc Long Châu ra sao là điều được giới đầu tư đặc biệt quan tâm.

Trong báo cáo cập nhật mới đây, CTCK Rồng Việt (VDSC) cho rằng Long Châu đang có những bước khởi đầu đúng hướng.

Đầu tiên là mô hình nhà thuốc phù hợp. Long Châu hoạt động theo mô hình nhà thuốc tây, tức chỉ tập trung bán thuốc và các sản phẩm chăm sóc sức khỏe. VDSC đánh giá mô hình này là phù hợp nhất đối với người dân Việt Nam. Thực tế cho thấy người dân vẫn còn lạ lẫm với mô hình siêu thị nhà thuốc vốn quen thuộc ở các nước Bắc Mỹ, mà chuỗi Pharmacity là một ví dụ.

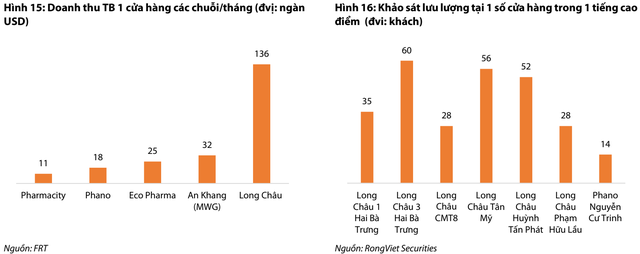

Chiến lược mở cửa hàng bài bản. Tương tự các lĩnh vực bán lẻ khác, vị trí cửa hàng là điều tối quan trọng để có được lưu lượng khách. Do đó, không như Pharmacity tiến hành mở ồ ạt, Long Châu mới bước đầu mở các cửa hàng lớn tại các địa điểm chiến lược như góc giao lộ, nhiều mặt tiền, gần chợ, bệnh viện hay khu dân cư để tìm ra công thức thành công. Sau giai đoạn này, chuỗi mới tiếp tục mở thêm các cửa hàng vệ tinh với quy mô nhỏ hơn. FRT cũng có thể hỗ trợ mặt bằng thông qua việc chuyển đổi một số cửa hàng Fshop thành Long Châu nếu cần thiết.

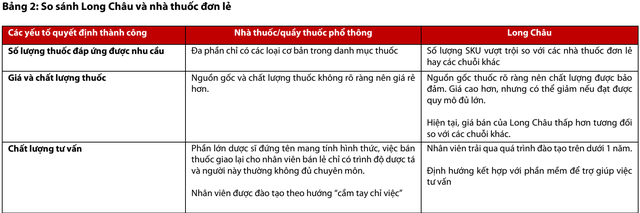

Cửa hàng đáp ứng các nhu cầu tiên quyết của người tiêu dùng. Theo tìm hiểu từ khách hàng và các chủ nhà thuốc, có 3 yếu tố chính người tiêu đùng mong muốn: (1) mua được thuốc cần mua, (2) chất lượng thuốc tương đương nhưng mua được với giá rẻ hơn, và (3) nhận được tư vấn tốt từ người bán.

Bảng so sánh cho thấy Long Châu đang đi theo một lộ trình cần thiết để đáp ứng được những yêu cầu tiên quyết của người tiêu dùng. Việc có lượng SKU lớn và giá bán cạnh tranh là điểm khác biệt của Long Châu so với các chuỗi khác. Điều này, cộng hưởng với vị trí thuận lợi, lý giải cho việc doanh thu trung bình/cửa hàng của Long Châu cao hơn đáng kể các chuỗi khác trên thị trường hiện nay.

Xử lý bài toán hàng tồn kho – lưu lượng khách hợp lý. Lựa chọn mô hình cửa hàng với số lượng SKU lớn cũng đồng nghĩa Long Châu đối mặt với bài toán hàng tồn kho. Điều này không đơn giản, bởi thuốc không được phép bán quá hạn, và lại không dễ để marketing thúc đẩy doanh số như các mặt hàng khác. Giải pháp của FRT là xây dựng hệ thống dữ liệu để nhận biết được xu hướng nhu cầu, giúp quản lý và cơ cấu SKU hiệu quả. Đây là hướng xử lý tốt, và sẽ giúp phần nào giải quyết vấn đề.

Nhìn chung FRT vẫn sẽ phải "chung sống" với khó khăn này. VDSC cho rằng đây là sự đánh đổi cần thiết để có được lưu lượng khách trung thành, vốn là yếu tố tiên quyết nhất. Người tiêu dùng có xu hướng mua thuốc ở cửa hàng quen thuộc, và chịu ảnh hưởng đáng kể của phương thức truyền miệng. Tập khách hàng trung thành sẽ là cơ sở để hút toa thuốc, cũng như phát triển các mặt hàng thực phẩm chức năng sau này.

Quảng bá thông minh dựa trên uy tín của Long Châu Hai Bà Trưng. Các cửa hàng Long Châu đầu tiên nhờ vào lịch sử nhiều năm tại khu phố thuốc tây Hai Bà Trưng mà thu hút được lưu lượng khách lớn. Trong khi đó tại các địa điểm ở xa, thương hiệu Long Châu chưa được biết tới. Do đó, các cửa hàng mới khai trương đều đi kèm thông điệp: "Long Châu Hai Bà Trưng đã có mặt".

Ngoài ra, VDSC cho rằng Long Châu cũng có thể thực hiện chương trình thành viên với ưu đãi và ràng buộc như cách mà các chuỗi nhà thuốc trên thế giới đã thực hiện.

Nhiều khó khăn vẫn chờ đợi

Thị trường không lớn. Theo BMI, tổng doanh số thị trường dược phẩm là 5,3 tỷ USD. Tuy nhiên kênh bệnh viện chiếm tới 70% miếng bánh. Như vậy chỉ còn 30% doanh số thuộc bán lẻ dược phẩm, tương đương 1,6 tỷ USD, được chia sẻ bởi khoảng 57.000 nhà thuốc và quầy thuốc trên cả nước.

Thiếu vắng môi trường hỗ trợ lý tưởng. Ở các nước mà phần chi từ bảo hiểm y tế là không nhiều (Ấn Độ, Phillipines), thị trường bán lẻ dược phẩm chiếm phần lớn doanh số. Đây là môi trường lý tưởng để chuỗi bán lẻ thuốc có thể thành công.

Tuy nhiên, thị trường bán lẻ lớn cũng chưa đảm bảo rằng chuỗi bán lẻ thuốc sẽ thành công. Đơn cử là thị trường Ấn Độ, nơi các nhà thuốc nhỏ lẻ vẫn chiếm tới 86% doanh số nội địa nhờ lợi thế len lỏi ở khắp các ngóc ngách.

Tại Việt Nam, bảo hiểm y tế (BHYT) sẽ ngày càng chiếm phần lớn trong chi tiêu thuốc, tương tự như Trung Quốc. Việc bảo hiểm y tế chỉ chi trả trong kênh bệnh viện, hay các bệnh viện tư đều có nhà thuốc của riêng mình, sẽ làm hạn chế khả năng tăng trưởng của kênh bán lẻ.

Thêm vào đó, nhà thuốc đơn lẻ vẫn đang áp đảo tại Việt Nam, thể hiện qua mật độ nhà thuốc/người dân thuộc top cao nhất trên thế giới. Các chuỗi nhà thuốc như Mỹ Châu hay Phano đã xuất hiện từ 10 năm trước, nhưng vẫn hết sức mờ nhạt.

Như vậy, môi trường chung tại Việt Nam không thật sự ủng hộ chuỗi bán lẻ. Thành công của Long Châu sẽ phụ thuộc vào việc chiếm được bao nhiêu phần trong thị trường phân mảnh hiện tại, hơn là tăng trưởng tự nhiên của ngành (được BMI dự đoán vào khoảng 12%/năm). Điều này sẽ phụ thuộc rất nhiều vào cách thức triển khai của FRT.

Nếu không thể mở rộng lớn hơn, Long Châu chỉ là mảng kinh doanh tạo ra dòng tiền ổn định

Kế hoạch mở 400 nhà thuốc vào 2021 của FRT theo VDSC có phần tham vọng, khi ngay cả các chuỗi nhà thuốc đã thành công trên thế giới cũng phải mất một thời gian dài để đạt được cột mốc này. Việc tìm được các địa điểm phù hợp để nhân rộng thành công của các cửa hàng đầu tiên là không dễ dàng.

FRT kỳ vọng Long Châu có thể chiếm 30% thị phần toàn thị trường, tức doanh thu 10.000 tỷ đồng và đóng góp 40% tỷ trọng doanh thu của FRT. Điều này đòi hỏi Long Châu phải thành công trong việc mở rộng ra nhiều khu vực. Tuy nhiên, phần đông người dân vẫn chưa quen với mô hình chuỗi, khiến cho nó mới chỉ phù hợp ở khu vực thành phố lớn như Hồ Chí Minh và một số vùng lân cận, trong khi sẽ khó vươn xa tới địa bàn nông thôn, tỉnh lẻ. Vẫn cần một thời gian dài hơn để chuỗi nhà thuốc có thể trở thành một kênh chủ đạo.

Dù vậy, với những gì Long Châu đang tiến hành, chuỗi này có tiềm năng để phát triển lớn hơn so với Phano (có hơn 70 cửa hàng sau 10 năm phát triển). Theo đó, VDSC ước tính khả năng mở rộng của Long Châu tại Hồ Chí Minh như sau:

• Trung bình mỗi quận trên địa bàn thành phố có dư địa cho khoảng 2-3 cửa hàng lớn và 5-6 cửa hàng vệ tinh.

• Doanh thu các cửa hàng lớn khi ổn định dao động từ 2,5 tỷ - 3 tỷ đồng/ngày, trong khi cửa hàng vệ tinh có thể đạt khoảng 400 triệu đồng/ngày.

• Biên lợi nhuận thuần của các chuỗi nhà thuốc trên thế giới rơi vào khoảng từ 3%-4%. Đối với Long Châu, do vẫn đang theo đuổi chiến lược giá cạnh tranh và quy mô còn nhỏ, VDSC ước tính biên lợi nhuận vào khoảng 2%-3%, và sẽ có xu hướng tăng dần trong những năm tiếp theo khi đạt được quy mô lớn hơn.

Tới năm 2021, nếu có thể đạt được scale này, chuỗi Long Châu sẽ đạt khoảng 2.100-3.100 tỷ đồng doanh thu và 60-90 tỷ đồng LNST, chiếm tương ứng 25%-30% tỷ trọng doanh thu và khoảng 10% tỷ trọng lợi nhuận của FRT.

Các con số trên cho thấy rằng nếu không thể mở rộng lớn hơn, Long Châu chỉ có thể là một mảng kinh doanh tạo ra dòng tiền ổn định, chứ không thể tạo ra tăng trưởng đủ lớn cho FRT.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Chứng khoán Việt Nam “bốc hơi” gần nửa triệu tỷ vốn hóa trong một tuần

00:01 , 20/04/2024Tuần giao dịch chứng khoán 'tệ' nhất từ đầu năm

21:34 , 19/04/2024