VinaCafé Biên Hòa báo lãi 430 tỷ đồng trong 9 tháng đầu năm, EPS đạt 16.229 đồng/cp

VinaCafé Biên Hòa hưởng lợi lớn từ việc chuyển đổi mô hình kinh doanh từ bán hàng sang xây dựng thương hiệu và phân phối qua công ty mẹ Masan.

CTCP VinaCafé Biên Hòa (mã chứng khoán VCF) công bố báo cáo tài chính quý 3/2018 với kết quả cả doanh thu và lợi nhuận đều tăng nhẹ so với cùng kỳ.

Cụ thể, doanh thu thuần quý 3 đạt trên 802 tỷ đồng, tăng 2,6% so với cùng kỳ trong khi chi phí giá vốn tăng đột biến đến 29% nên dù doanh thu tăng nhưng lợi nhuận gộp lại giảm sâu đến 40% so với quý 3 năm ngoái.

Đáng chú ý, doanh thu tài chính trong quý đạt hơn 7,3 tỷ đồng, giảm còn 1/3 so với cùng kỳ. Đây chủ yếu là nguồn thu từ lãi tiền gửi. Trên BCTC công ty cũng thể hiện đến thời điểm cuối quý 3/2018 tiền gửi kỳ hạn dưới 3 tháng giảm 1.957 tỷ đồng, xuống còn 527 tỷ đồng còn tiền gửi kỳ hạn dưới 1 tháng đạt 100 tỷ đồng (đầu năm có số dư 0 đồng). Nguyên nhân là do trong kỳ công ty đã sử dụng khoản lớn tiền mặt để trả mức cổ tức kỷ lục 660% tương ứng 1 cổ phiếu nhận 66.000 đồng.

Đặc biệt chi phí bán hàng giảm sâu 125 tỷ đồng so với cùng kỳ, còn hơn 11 tỷ đồng, nguyên nhân chính do hiện VinaCafé Biên Hòa đang chuyển đổi mô hình kinh doanh từ bán hàng sang xây dựng thương hiệu và phân phối thông qua công ty mẹ - CTCP Hàng tiêu dùng Masan. Tổng giá trị giao dịch bán hàng đối với công ty mẹ trong 9 tháng đầu năm đạt hơn 1.900 tỷ đồng. Kèm với chi phí bán hàng giảm, thì chi phí quản lý doanh nghiệp cũng giảm nhờ việc chuyển đổi mô hình này.

Kết quả, VinaCafé Biên Hòa công bố lãi sau thuế 135,2 tỷ đồng trong quý 3, tăng 6,7% so với quý 3 năm ngoái.

Lũy kế 9 tháng đầu năm 2018 doanh thu thuần đạt 2.268 tỷ đồng, tăng 10% so với cùng kỳ. Giá vốn tăng cao, doanh thu tài chính giảm sâu do khoản tiền gửi giảm. Tuy nhiên khoản chi phí bán hàng giảm hơn 510 tỷ đồng so với cùng kỳ, còn 25 tỷ đồng. Nguyên nhân chi phí bán hàng giảm do công ty chuyển đổi mô hình kinh doanh sang xây dựng thương hiệu và phân phối thông qua công ty mẹ.

Những yếu tố này dẫn đến 9 tháng đầu năm 2018 VinaCafé Biên Hòa báo lãi sau thuế gần 430 tỷ đồng, gấp 2,7 lần cùng kỳ, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt hơn 431 tỷ đồng. EPS đạt 16.229 đồng/cổ phiếu

Năm 2018 VinaCafé Biên Hòa đặt mục tiêu thực hiện 3.100 đến 3.300 tỷ đồng doanh thu; lợi nhuận sau thuế phân bổ cho cổ đông công ty ước đạt 450 đến 500 tỷ đồng, với kết quả đạt được Vinacafé Biên Hòa đã sắp sửa hoàn thành kế hoạch lợi nhuận cả năm.

Tính đến cuối quý 3 tổng tài sản còn gần 2.000 tỷ đồng, giảm 1.583 tỷ đồng so với đầu năm. Nợ phải trả cũng giảm hơn 2.000 tỷ đồng, xuống còn hơn 800 tỷ đồng, trong đó dư vay nợ ngắn hạn 432 tỷ đồng.

"Của để dành" đến cuối quý 3 của VinaCafé Biên Hòa còn có 692 tỷ đồng LNST chưa phân phối, có gần 30 tỷ đồng thặng dư vốn cổ phần và 213 tỷ đồng trong quỹ đầu tư phát triển.

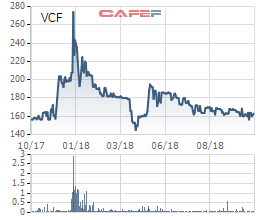

Kết quả kinh doanh khả quan nhưng giá cổ phiếu VCF lại đang giảm khá sâu sau khi đạt đỉnh hồi đầu năm 2018. Cụ thể giá chốt phiên ngày giao dịch đầu tiên năm 2018 (ngày 2/1/2018) là 274.000 đồng/cổ phiếu (giá trước khi VinaCafé Biên Hòa trả cổ tức "khủng"). Đến nay VCF giảm sâu, giao dịch quanh vùng giá 153.000 đồng/cổ phiếu, tương ứng mất đi khoảng 44% giá trị.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>- Có thêm 18 doanh nghiệp báo lãi vượt kế hoạch lợi nhuận cả năm sau 9 tháng

- Sự khác biệt rõ rệt về chất lượng dịch vụ ngân hàng ở tỉnh lẻ và thành thị

- Năng lượng Vinaconex (VCP) vượt 18% kế hoạch lợi nhuận năm 2018 chỉ sau 9 tháng

- Gánh nặng chi phí, Cao su Tân Biên (RTB) báo lãi 170 tỷ đồng trong 9 tháng đầu năm, giảm 17% so với cùng kỳ

- PVN kinh doanh vượt kế hoạch, cổ phiếu họ "P" tạo sóng - Cả nhà dầu khí cùng vui!

CÙNG CHUYÊN MỤC