Chỉ là hoạt động thứ yếu, hiệu quả mảng mía đường của QNS vẫn vượt trội 2 công ty lớn nhất nhì ngành của Thành Thành Công

Được biết đến là doanh nghiệp chi phối thị trường sữa đậu nành nhưng đúng như tên gọi - CTCP Đường Quảng Ngãi (QNS) vẫn là một trong những "đại gia" ngành mía đường với hiệu quả kinh doanh có nhiều điểm lấn lướt so với các công ty của Thành Thành Công.

- 18-07-2017Tổng vốn hóa sau sáp nhập BHS-SBT gần 1 tỷ USD, giá trị công ty mía đường của ông Đặng Văn Thành đã bị đẩy lên quá cao?

- 31-05-2017Thành Thành Công hoàn tất nắm quyền sở hữu, chấm dứt tên gọi Mía đường Hoàng Anh Gia Lai

- 28-03-2017"Cỗ máy" kiếm tiền VinaSoy không được nhắc đến nhiều trong ĐHCĐ, VCSC cho rằng giá cổ phiếu QNS đã ở mức hợp lý

Được biết đến nhiều nhất và trở thành thương hiệu của Đường Quảng Ngãi (QNS) với thị trường ngách là các sản phẩm sữa đậu nành, tuy nhiên mảng kinh doanh đường của công ty – vốn ít được biết đến, cũng vượt xa nhiều doanh nghiệp lớn trong ngành.

Đường Quảng Ngãi hiện sở hữu hai nhà máy sản xuất chính là Phổ Phong (Đức Phổ, Quảng Ngãi) và An Khê (An Khê, Gia Lai), với tổng tài sản của bộ phận kinh doanh này tính đến cuối năm 2016 đạt hơn 1.160 tỷ đồng. Trong đó, An Khê là nhà máy chính (tổng tài sản gần 1.100 tỷ) trong hoạt động sản xuất đường của QNS.

Không giống như sản phẩm sữa đậu nành với những thương hiệu đã được định hình trên thị trường như Fami hay VinaSoy, mảng kinh doanh đường của QNS tập trung chính vào sản phẩm không thương hiệu - đường kính trắng (Đường RS - Refined Standard) loại 50kg. Dù vậy, nhờ quy mô lớn và tập trung, hiệu quả mảng kinh doanh này của QNS vượt xa nhiều ông lớn trong ngành.

Năm 2016, Nhà máy đường An Khê đem về cho QNS gần 1.557 tỷ đồng doanh thu thuần, với 165 tỷ đồng lợi nhuận trước thuế. Biện lợi nhuận đạt 10,6%. Còn nhà máy đường Phổ Phong đem về hơn 285 tỷ đồng doanh thu thuần và 48,4 tỷ lợi nhuận trước thuế, biên lợi nhuận xấp xỉ 17%.

Nhà máy đường An Khê cũng là bộ phận đem lại doanh thu lớn thứ 2 cho QNS sau Nhà máy Sữa đậu nành Việt Nam – VinaSoy (doanh thu 2016 gần 3.700 tỷ đồng).

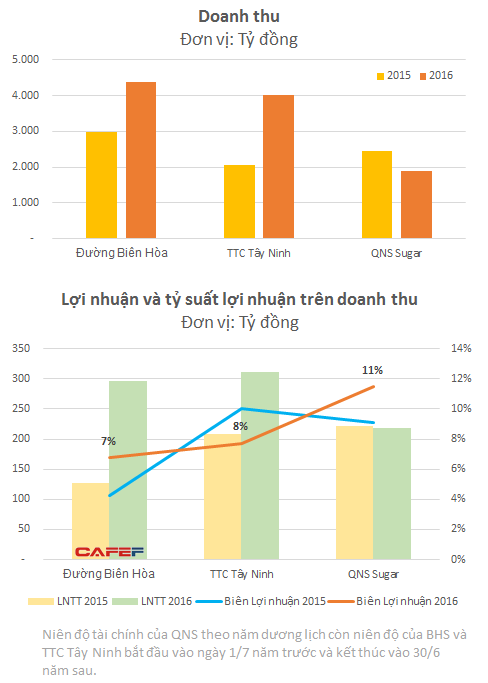

Không chỉ vậy, nếu so sánh với hai doanh nghiệp lớn khác trong ngành là Đường Biên Hòa (BHS) và Mía đường Thành Thành Công Tây Ninh (SBT), hiệu quả hoạt động của QNS thực sự “đáng nể” dù quy mô thấp hơn nhiều.

Niên độ 2015-2016, BHS - quy mô tổng tài sản gần 6.000 tỷ đồng, đạt gần 4.400 tỷ đồng doanh thu thuần và 296 tỷ lợi nhuận trước thuế. Biên lợi nhuận chỉ đạt 6,7%. Trong khi đó, SBT – quy mô tổng tài sản hơn 6.800 tỷ đồng, đạt hơn 4.000 tỷ doanh thu thuần và hơn 310 tỷ lợi nhuận trước thuế, biên lợi nhuận gần 8%.

Doanh thu của TTC Tây Ninh và Đường Biên Hòa tăng vọt sau khi nhận sáp nhập SEC Gia Lai và Đường Ninh Hòa. Trong khi biên lợi nhuận của Đường Biên Hòa có cải thiện sau hợp nhất thì biên lợi nhuận của TTC Tây Ninh lại giảm mạnh.

Một trong những yếu tố quan trọng là quy mô của QNS lớn và tập trung hơn so với hai đế chế ngành đường của ông Đặng Văn Thành.

Nhà máy đường An Khê của QNS có công suất 12.000 TNM (tấn mía/ngày) và đã có kế hoạch tăng công suất lên 18.000 TNM trong thời gian tới. Chỉ riêng nhà máy này đã cao hơn tổng công suất các nhà máy sản xuất đường của BHS.

Theo bản cáo bạch mới công bố, BHS có 6 nhà máy sản xuất với tổng công suất đạt 13.200 TNM, trong đó 3 nhà máy làm đường thành phẩm với tổng công suất 9.200 TNM và 1 nhà máy đường thô 4.000 TNM. Tuy nhiên công suất của cả hệ thống sản xuất đường thành phẩm của BHS chỉ bằng 76% công suất của riêng An Khê (chưa nâng cấp). Nhà máy có công suất lớn nhất của BHS là Đường Ninh Hòa cũng chỉ đạt 5.200 TNM.

Trong một báo cáo của Công ty Chứng khoán FPT (FPTS), nhóm phân tích cho rằng đối với nhà máy đường, quy mô công suất là một chỉ tiêu rất quan trọng bên cạnh vùng nguyên liệu mía, vì công suất càng lớn, thì hoạt động càng hiệu quả.

Tại thị trường Việt Nam, thông thường, một nhà máy có công suất từ 6.000 TMN trở lên thì mới đạt được lợi thế về quy mô và những nhà máy có công suất ép trên 10.000 TMN (tấn mía ngày). Tuy nhiên, hiện tỷ lệ nhà máy đường có công suất lớn hiện chỉ chiếm khoảng 20%, các nhà máy còn lại đa phần ở quy mô thấp, rất khó cạnh tranh .

Một phần nguyên nhân khiến biên lợi nhuận thấp hơn là phân khúc sản phẩm chính - sản xuất đường tinh luyện (RE), từ các doanh nghiệp của ông Đặng Văn Thành không phải hoàn toàn từ nguồn tự sản xuất, mà đến từ nhiều nguồn khác bao gồm cả đường thô nhập khẩu và thu mua từ doanh nghiệp khác. Biên lợi nhuận từ hoạt động này thấp hơn so với tự sản xuất từ vùng nguyên liệu sẵn có.

Sự khác nhau rõ ràng nhất từ năng suất thực tế của các nhà máy này. Năm 2016, các nhà máy đường của QNS ép hơn 1,35 triệu tấn mía, nhưng chỉ sản xuất được gần 135.000 tấn đường RS. BHS chỉ ép hơn 1 triệu tấn mía - tương ứng với lượng đường sản xuất khoảng 100.000 tấn - nhưng đạt sản lượng tiêu thụ gần 228.000 tấn đường cho thấy công ty này phải nhập rất nhiều đường từ bên ngoài về để tinh luyện.

Tuy nhiên, câu chuyện này có thể thay đổi trong thời gian tới.

Mới đây thị trường tập trung nhiều vào thông tin SBT sáp nhập cùng BHS thành một đế chế đường lớn nhất chi phối 30% thị trường, tuy nhiên thông tin giá trị với hai doanh nghiệp này thực tế là việc đưa về một mối hàng loạt thương vụ thâu tóm đã được BHS và SBT thực hiện trước đó để hoàn thiện chuỗi nguyên liệu và năng lực sản xuất – điều quan trọng để nâng cao khả năng hoạt động.

Một trong những thương vụ thâu tóm mới được thực hiện là việc mua lại mảng hoạt động mía đường của Hoàng Anh Gia Lai. Với 6.000 ha vùng nguyên liệu và nhà máy công suất 7.000 TMN tại Samakhixay và Phouvong, tỉnh Attapeu, đây là sẽ nguồn lực quan trọng củng cố năng lực sản xuất của BHS. Trong khi đó, việc hợp nhất với BHS giúp SBT sẽ trực tiếp và gián tiếp sở hữu một loạt doanh mía đường lớn khác như Đường Biên Hòa – Ninh Hòa, TTC Gia Lai, Mía đường Phan Rang, Mía đường Tây Ninh (Tanisugar)…

Theo kế hoạch, SBT sau sáp nhập với BHS sẽ có doanh số hợp nhất ước tính 8.353 tỷ đồng và thu về 540 tỷ đồng lợi nhuận sau thuế cho niên độ tài chính 2017-2018. Theo đơn vị tư vấn sáp nhập là CTCK Bảo Việt (BVSC), lợi ích của công ty mía đường sau khi sáp nhập đó chính là khi quy mô tăng gấp đôi, nhờ vậy có thể thương lượng với các nhà cung cấp để giảm giá thành sản phẩm. Ngoài ra, SBT có thể sử dụng chung kênh bán lẻ với BHS để giảm chi phí bán hàng, tăng hiệu quả lợi nhuận.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Co.opmart, Co.opxtra lần đầu tiên ra mắt Giỏ quà Tết rau củ

17:30 , 11/12/2024

FPT Shop trở thành nhà bán lẻ độc quyền Xiaomi 14T Pro 1TB tại Việt Nam

17:30 , 11/12/2024