Siêu lợi nhuận của các app cho vay online: Bỏ vài đồng vốn, Cashwagon lãi 163 tỷ đồng năm 2019

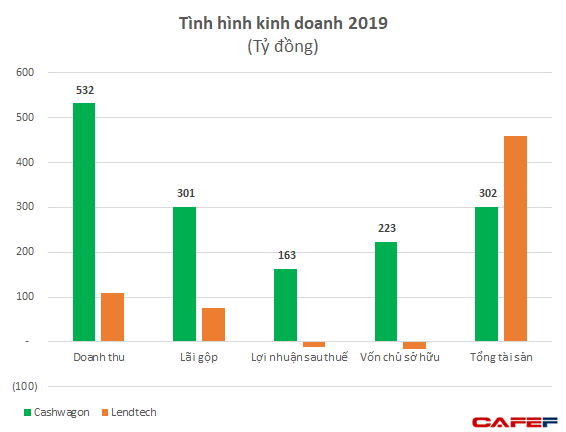

Số liệu chúng tôi có được, trong năm 2019, doanh thu Cashwagon Việt Nam đạt 532 tỷ đồng và lợi nhuận sau thuế 163 tỷ đồng, tương ứng biên lợi nhuận lên tới 31%, đây là con số "mơ ước" của hầu hết các ngân hàng.

Dù chỉ mới xuất hiện trong những năm gần đây nhưng cho vay online đã phát triển mạnh và thu hút sự quan tâm của nhiều người có nhu cầu. Hầu hết các ứng dụng cho vay online đều quảng cáo những ưu điểm như thủ tục đơn giản, vay được mọi lúc, mọi nơi cũng như đáp ứng được những khách hàng không đủ chuẩn để vay ngân hàng.

Hoạt động cho vay online chủ yếu thực hiện thông qua hai hình thức, một là cho vay ngang hàng (P2P Lending) tức là kết nối giữa người có tiền và người cần vay; Hai là hình thức một đơn vị lập app và trực tiếp giải ngân cho người có nhu cầu vay tiền.

Tuy nhiên, do chưa có hành lang pháp lý cho mô hình này nên đã xảy ra nhiều tranh chấp, gây rủi ro cho cả người đi vay và người cho vay. Thời gian qua đã chứng kiến nhiều lùm xùm của hoạt động cho vay online.

Nổi bật trong số đó phải kể tới việc vào đầu tháng 6/2020, Công an TP.HCM đã vào cuộc điều tra, khám xét trụ sở, làm rõ hoạt động cho vay nặng lãi, đe dọa khách hàng của Công ty Cashwagon – một trong những ứng dụng cho vay online đình đám thời gian trước và cũng là một trong những đơn vị thu được "siêu lợi nhuận" theo như tình hình chính của công ty này.

Qua tìm hiểu, Cashwagon Việt Nam là thành viên của Tập đoàn Cashwagon có Trụ sở chính tại Singapore và 5 quốc gia trong khu vực, gồm Việt Nam, Malaysia, Indonesia, Philippines và Sri Lanka. Tại Việt Nam, Cashwagon hiện diện từ năm 2017 với vốn đăng ký hơn 2,3 tỷ đồng do bà Nguyễn Thị Thúy Hằng làm đại diện theo pháp luật. Cashwagon cho biết đã có hơn 280 nghìn khách hàng và đã giải ngân 100 triệu USD tại Việt Nam.

Giấy phép đăng ký kinh doanh của Cashwagon có hoạt động tư vấn tài chính, công ty cho biết đã dựa trên nền tảng công nghệ để kết nối những khách hàng có nhu cầu tài chính với nhà đầu tư (P2P Lending).

Mặc dù Bộ luật dân sự 2015 quy định lãi suất cho vay tối đa không được vượt quá 20%/năm, tuy nhiên theo phản ánh, hầu hết người dùng qua các app cho vay online nói chung và Cashwagon nói riêng đều phải trả lãi suất rất cao, lên tới hàng trăm phần trăm mỗi năm.

Đơn cử như khách hàng vay 2 triệu qua ứng dụng Cashwagon sẽ phải trả cả gốc và lãi 2 triệu 880 nghìn đồng chỉ sau 30 ngày, tương ứng mức lãi suất lên tới hơn 500%/năm. Trường hợp không trả đúng hẹn, lãi sẽ tăng dần hằng ngày và chỉ mấy ngày sau có thể vượt cả con số nợ của người vay. Lãi vay qua app có khi lên đến 1.000%.

Cách thức để "lách" của các app cho vay online nói chung là đưa ra mức lãi suất cho khách hàng vay thường chỉ từ 18% đến 20%/năm để phù hợp quy định nhưng sẽ đi kèm nhiều khoản phí, qua đó đẩy lãi suất thực cho khách hàng vượt xa mức trần quy định pháp luật.

Trên website của mình, Cashwagon Việt Nam tuyên bố không có chức năng cho vay và cũng không thực việc giải ngân, thu hồi nợ bất kỳ khoản tiền nào của khách hàng. Đóng vai trò quan trọng trong hoạt động của Cashwagon tại Việt Nam còn một pháp nhân nữa là Công ty TNHH Lendtech. Trên thực tế, Cashwagon chỉ cung cấp nền tảng và thu phí tư vấn. Còn việc giải ngân hay trả nợ thì người vay đều trả cho công ty Lendtech.

Với mức phí khá cao so với khoản vay, Cashwagon đang có kết quả kinh doanh rất tốt tại Việt Nam. Số liệu chúng tôi có được, trong năm 2019, doanh thu Cashwagon Việt Nam đạt 532 tỷ đồng và lợi nhuận sau thuế 163 tỷ đồng, tương ứng biên lợi nhuận lên tới 31%, đây là con số "mơ ước" của hầu hết các tổ chức trung gian tài chính.

Tổng tài sản và vốn chủ sở hữu của Cashwagon đến cuối năm 2019 đạt lần lượt là 302 tỷ và 223 tỷ đồng.

Trong khi đó, Lendtech ghi nhận 108,8 tỷ đồng doanh thu và lỗ 10,6 tỷ đồng trong năm 2019. Tổng tài sản đến cuối năm 2019 đạt 459,6 tỷ đồng. Đáng chú ý là Lendtech chỉ có vốn điều lệ vỏn vẹn 50 triệu đồng và đến cuối năm 2019 vốn chủ đã âm 15,5 tỷ đồng. Như vậy có thể thấy là gần như Lendtech đi vay mượn toàn bộ từ bên thứ ba để cho vay lại.

Chờ đợi quy định pháp lý cho vay ngang hàng

Không thể phủ nhận một số lợi ích mà cho vay ngang hàng mang lại. Nhưng trong bối cảnh hiện nay, việc chưa có khung pháp lý trong lĩnh vực P2P Lending dẫn đến nhiều biến tướng, gây rủi ro cho người đi vay lẫn người cho vay.

Để khắc phục vấn đề này, trong tháng 6 vừa qua, Ngân hàng Nhà nước (NHNN) đã đưa ra dự thảo lấy ý kiến cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính trong lĩnh vực ngân hàng.

Theo đó, NHNN sẽ thực hiện giám sát các hoạt động thí điểm như thanh toán, tín dụng, cho vay ngang hàng, hỗ trợ định danh khách hàng, giao dịch lập trình ứng dụng mở (Open API), các giải pháp ứng dụng công nghệ đổi mới sáng tạo như blockchain, các dịch vụ khác hỗ trợ hoạt động ngân hàng (chấm điểm tín dụng, tiết kiệm, huy động vốn...).

Dù vậy, theo các chuyên gia, cần phải kiểm soát nguồn gốc dòng tiền cho vay P2P bởi trên thực tế đang diễn ra trường hợp núp bóng cho vay ngang hàng, nhiều công ty cầm đồ, cho vay lãi suất cao cũng đang tự nhận là cho vay P2P, gây không ít rủi ro, hệ lụy cho người vay tiền.