Chứng khoán BSC: Trường hợp tích cực, VN-Index sẽ lên mốc 1.115 điểm trong tháng 5

Trường hợp tích cực, VN-Index sẽ kiểm tra lại ngưỡng cản 1.115 điểm và ổn đỉnh, tạo vùng tích lũy quanh 1.100 điểm. Trường hợp tiêu cực, chỉ số VN-Index không vượt được cản 1.115 điểm sẽ giảm sâu dưới mức 1.000 điểm.

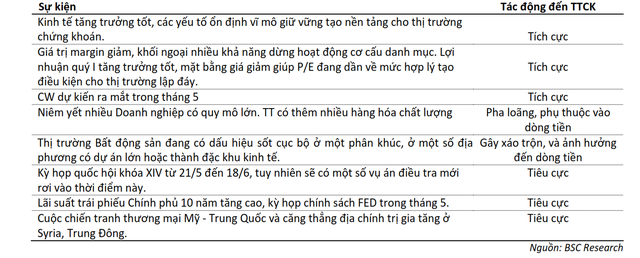

Trong tháng 4, chỉ số thị trường giảm rất mạnh do áp lực bán lớn từ vùng đỉnh 1,200 điểm của chỉ số VN-Index. Tính đến 27/04/2018, VN-Index chính thức giảm 124.2 điểm so với thời điểm cuối tháng trước (-10.58% MoM) và HNX-Index giảm 5.41 điểm (-4.23% MoM). CTCK Ngân hàng đầu tư và phát triển Việt Nam (BSC) đưa ra 2 kịch bản cho chỉ số VN-Index và một số điểm đáng chú ý của thị trường trong tháng 5:

Mùa ĐHCĐ và hoạt động công bố KQKD quý I của các công ty niêm yết đang ở giai đoạn cuối. KQKD quý I cải thiện tích cực giúp hạ chỉ số P/E VN-Index. Tuy vậy, thị trường sẽ đối mặt với khoảng trống thông tin trong tháng 5.

Tính đến 27/4 đã có 69% số công ty niêm yết trên HSX và HNX công bố KQKD quý I. Tổng mức LNST ghi nhận đạt 23,534 tỷ đồng, tăng 34% so với cùng kỳ năm 2017. Nhóm Ngân hàng tiếp vẫn là nhóm có mức cải thiện lợi nhuận tốt nhất thị trường. Có 289 công ty niêm yết, chiếm tỷ lệ 55% số DN công bố có mức tăng trưởng lợi nhuận. Tăng trưởng lợi nhuận tốt trong quý I, cùng với giá giảm nhanh ở các cổ phiếu lớn dẫn dắt thị trường giúp cho chỉ số P/E Index giảm mạnh từ mức 21.4 cuối tháng 3 về mức 18.8 cuối tháng 4.

Mức P/E của VN-Index dù đắt hơn mức bình quân P/E của chỉ số MSCI khu vực mới nổi và thị trường biên nhưng đã giảm thấp hơn so với chỉ MSCI khu vực phát triển. Điều này giúp cho thị trường hạ nhiệt, sớm ổn định và đi vào tích lũy ở vùng giá dưới. Dù vậy, tháng 5 là thời điểm vùng trũng thông tin. Thị trường không có nhiều thông tin hỗ trợ và khả năng hồi phục mạnh sau điều chỉnh không được đánh giá cao.

Áp lực bán margin được giải tỏa, hoạt động cơ cấu danh mục của khối ngoại sớm dừng tạo điều kiện cho thị trường hồi phục.

Theo dữ liệu chưa đầy đủ thì trong quý I năm 2018, nợ ký quỹ của 58 công ty chứng khoán đạt 35,895 tỷ đồng, tăng 9% so với giá trị ghi nhận tại cuối thời điểm năm 2017. Dù vậy, giá trị nợ ký quỹ chiếm đến 178% vốn chủ và bằng 80% tài sản. Đợt giảm điểm mạnh trong tháng 4 đã làm giảm đáng kể lượng margin và đảo chiều tâm lý liên tục mua vào. Điều này cũng sẽ giảm rủi ro điều chỉnh sâu trong tháng 5. Bên canh đó, khối ngoại đẩy mạnh cơ cấu danh mục, bán mạnh tại một số chủ chốt như VNM, VIC, MSN, GAS, HPG, …cũng là một trong tác nhân đẩy thị trường giảm sâu.

Dù vậy số liệu thống kê cho thấy khối ngoại vẫn mua ròng 66 triệu USD trong tháng 5 điều này cho thấy khối ngoại chưa rút ròng theo xu thế khu vực mà chỉ đẩy mạnh cơ cấu.

Thương vụ Techcombank huy động thành công 21,000 tỷ đồng với giá bán 128,000 đồng/CP cho các nhà đầu tư tổ chức phần lớn là nước ngoài và Vinhomes cũng dự kiến đóng sổ chốt giá, thanh toán và phân phối cổ phiếu vào 30/4 mở ra kỳ vọng nhu cầu cơ cấu của khối ngoại sẽ dừng lại trong tháng 5. Margin và hoạt động bán cơ cấu khối ngoại được giải quyết thì đà giảm của thị trường sẽ bị chặn đứng, mang lại cơ hội tạo đáy và hồi phục.

Kỳ họp quốc hội thứ 5, khóa XIV sẽ diễn ra từ 21/5 đến 14/6. Thời điểm quốc hội họp cũng sẽ có những vụ điều tra cần lưu ý.

Tại kỳ họp Quốc hội thứ 5 sẽ xem xét thông qua 7 dự án luật. Trước đó đề xuất về Luật tài sản cũng đã gây tranh cãi gay gắt. Luật này sẽ chưa được xem xét trong vài năm tới nhưng cũng ảnh hưởng không nhỏ tâm lý người dân.

Sản phẩm mới chứng quyền đảm bảo (CW) đóng vai trò tích cực hơn là tiêu cực và được kỳ vọng ra mắt vào tháng 5.

Sản phẩm mới, có đặc tính đòn bẩy lớn cùng với khả năng sinh lời cao hơn so với cổ phiếu thông thường như CW sẽ mang lại tiện ích cho nhà đầu tư. Thị trường vừa có thêm công cụ và cơ hội mới cũng như cải thiện thêm tính minh bạch. 23 cổ phiếu trong VN30 đã được công bố đáp ứng là chứng khoán cơ sở của CW, trong đó có nhiều cổ phiếu cơ bản vẫn sẽ là lựa chọn tốt cho NĐT trước khi thị trường CW vận hành, nhất là trong bối cảnh đã có mức giảm gần về giá hợp lý.

Cuộc chiến thương mại Mỹ - Trung, các căng thẳng địa chính trị gia tăng ở Syria vẫn là yếu tố tiềm ẩn rủi ro trong năm 2018.

Những đe dọa áp đặt thuế quan vẫn đang được 2 quốc gia hàng đầu thế giới sử dụng để gây sức ép lên nhau. Một vài tín hiệu đàm phán được đưa ra, tuy nhiên vẫn chưa có cuộc gặp chính thức nào được đưa ra để giải quyết căng thẳng hiện tại. Cuộc chiến tại Syria có thể bị đẩy đi xa hơn hoặc có thể tiềm ẩn một cuộc chiến lớn có quy mô lớn hơn nếu các bên thiếu kiềm chế.

Lãi suất Trái phiếu Chính phủ Mỹ kỳ hạn 10 năm đang quanh mức nhạy cảm 3%, mức cao nhất kể từ 1/2014, trong bối cảnh FED sẽ có cuộc họp chính sách vào đầu tháng 5.

Thị trường Mỹ đang phản ứng khá nhạy cảm trước thông tin lãi suất Trái phiếu Chính phủ Mỹ kỳ hạn 10 năm vượt 3% trong phiên giao dịch 24/4. Theo số liệu khảo sát Bloomberg dựa vào ước tính của 57 chuyên gia phân tích thì lãi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm sẽ tăng dần theo thời gian còn lại năm 2018 và tăng lên mức 3.14% vào cuối năm. FED cũng sẽ có cuộc họp chính vào 2/5 tới với khả năng tăng lãi suất thêm 0.25% ở mức 34% theo khảo sát của Bloomberg. Điều này cho thấy khả năng tăng lãi suất trong tháng 5 không cao, tuy nhiên khả năng này đang ở mức 93% trong kỳ họp tiếp theo vào 13/6.

Trong giai đoạn nhạy cảm hiện tại, biến động tăng lãi suất của Trái phiếu chính phủ Mỹ đang tạo sức ép rất mạnh lên TTCK Mỹ và toàn cầu. Kỷ nguyên tiền rẻ đang khép lại, tốc độ tăng lãi suất của FED trước tín hiệu phục hồi kinh tế và áp lực lạm phát sẽ càng củng cổ đà tăng lãi suất của Trái phiếu Mỹ, và sẽ là thông tin không mấy tích cực cho thị trường chứng khoán toàn cầu.

Trường hợp tích cực, VN-Index sẽ lên mốc 1.115 điểm

VN-Index có tháng điều chỉnh rõ rệt nhất từ chu kỳ tăng điểm mạnh kể từ năm 2016. Sự suy yếu nhanh của cổ phiếu Bluechips có mức định giá quá cao khiến chỉ số rớt mạnh và kéo theo hoạt động cắt giảm margin. Với mức sụt giảm nhanh như hiện tại, VN-Index đã giảm về mức bình quân của các thị trường phát triển, trong đó một số cổ phiếu chủ chốt đã có mức giá hợp lý so với tiềm năng tăng trưởng. Trong ngắn hạn áp lực bán ra vẫn hiện hữu ở một số cổ phiếu Bluechips đang có mức định giá vượt trội từ thị trường và từ hoạt động cơ cấu danh mục của khối ngoại. Do vậy, thị trường vẫn còn dư địa giảm điểm về quanh 1,000 điểm (mức Fibonacci 23.8% của chu kỳ dài hạn từ 2012, đồng thời là đáy tuần của đợt điều chỉnh tháng 2) trong 1-2 tuần đầu tháng 5 và sẽ tích lũy hội phục lại nửa sau tháng 5. VN-Index vận động tích lũy lại trong khoảng 1,000 – 1,100 điểm trong tháng 5.

- Trường hợp tích cực, quay lại kiểm tra ngưỡng cản 1,115 điểm. Sau nhịp bán mạnh, nhóm cổ phiếu Ngân hàng với sự cải thiện mạnh về lợi nhuận sẽ hỗ trợ chỉ số hồi phục. Thanh khoản chỉ duy trì ở mức trung bình, chỉ số dần ổn định tạo vùng tích lũy quanh 1,100 điểm.

- Trường hợp tiêu cực, VN-Index vận động theo mô hình Vai- Đầu- Vai sau khi không vượt được cản 1,115 điểm và giảm sâu dưới 1,000 điểm. Biến động tiêu cực từ thị trường thế giới, khối ngoại bán ra là yếu tố ảnh hưởng đến tâm lý và dòng tiền vào thị truờng.