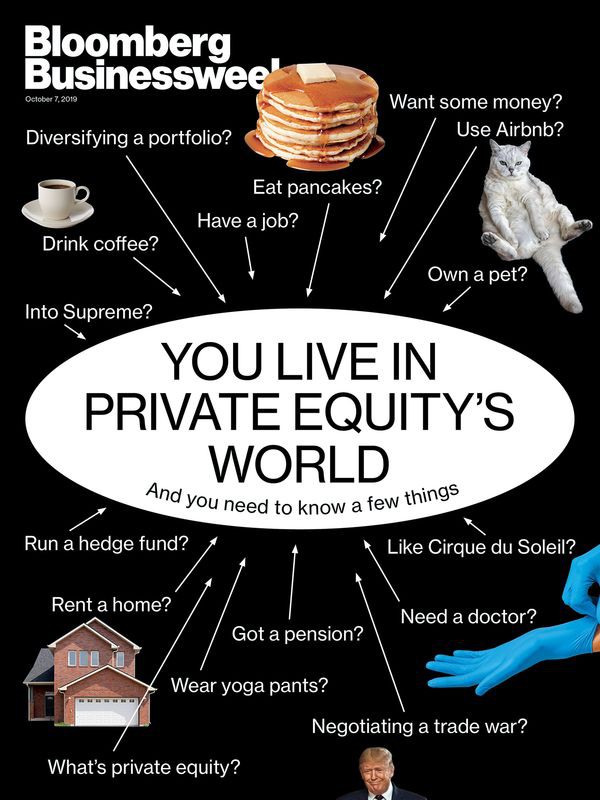

Công thức kỳ diệu giúp các quỹ PE lên ngôi trong khi các loại hình quỹ khác đều đã mất đi ánh hào quang

Được thúc đẩy bởi những khoản vay giá rẻ và các nhà đầu tư khao khát lợi nhuận, các công ty chuyên đi thâu tóm doanh nghiệp (buyout firms) ngày càng trở nên hùng mạnh ở gần như mọi ngõ ngách của thế giới doanh nghiệp.

- 05-10-2019Bất chấp những rủi ro của chiến tranh thương mại, quỹ đầu tư tư nhân trị giá 35 tỷ USD với tầm nhìn dài hạn vẫn “ưu ái” Trung Quốc

- 02-10-2019Bà trùm đứng sau quỹ đầu tư hư ảo với những lời hứa hão huyền không bao giờ trở thành hiện thực gây chấn động giới đầu tư mạo hiểm châu Âu

- 04-08-2018Lấn át các công ty đại chúng, các quỹ PE đang tái định hình hệ sinh thái phố Wall

- 07-02-2018Tại sao nhiều cổ phiếu có PE thấp và hoạt động ổn định nhưng giá lại không tăng?

Các quỹ đầu tư vốn cổ phần tư nhân (private equity – PE) đã chiến thắng khủng hoảng tài chính. 1 thập kỷ đã trôi qua sau khi kinh tế toàn cầu "tan tành" vì khủng hoảng, các ngân hàng lớn ngày càng bị quản lý chặt chẽ hơn và không ít ngân hàng đã bị mua lại hoặc phá sản trong quá trình thanh lọc của hệ thống. Các quỹ đầu cơ – vốn sống nhờ vào những con sóng biến động mà các NHTW đã rất nỗ lực để dẹp bỏ - thì mất đi ánh hào quang. Trái ngược với khung ảnh ấy, mọi điều diễn ra từ 2008 đến nay đều có lợi cho các quỹ PE.

Lãi suất thấp để tài trợ cho các thương vụ? Có. Môi trường chính trị thân thiện? Có. Một danh sách dài các khách hàng? Có.

Ngành PE, gồm các quỹ có thể đầu tư bên ngoài thị trường đại chúng, đang quản lý số tài sản trị giá hàng nghìn tỷ USD. Trong thế giới mà trái phiếu gần như không đem lại chút lợi nhuận nào (thậm chí có nơi còn là lợi suất âm), nhiều nhà đầu tư lớn đang tìm đến các quỹ PE.

Ngành này cũng đã sản sinh ra nhiều tỷ phú USD. Thời gian vừa qua, các quỹ đã ồ ạt thâu tóm các doanh nghiệp ở mọi lĩnh vực, từ các cửa hàng thú cưng, phòng khám cho đến các tờ báo. Các quỹ PE cũng lấn sâu vào lĩnh vực bất động sản, vay nợ doanh nghiệp, đầu tư vào các startup. Nhưng dù lĩnh vực đầu tư là gì, công thức chung đều là sử dụng nợ để thâu tóm các công ty và sau đó bán chúng.

Trong trường hợp tốt đẹp nhất, các nhà quản lý quỹ có thể tiếp nhận những công ty đang lao dốc hoặc làm ăn kém cỏi, hồi sinh chúng để đem về sức tăng trưởng nhanh chóng cũng như lợi nhuận khổng lồ cho các nhà đầu tư. Tuy nhiên, hiện nay ngành này đang phải đối mặt với những câu hỏi ngày càng hóc búa từ các chính trị gia, các nhà quản lý và cả những nhà đầu tư chủ động.

Một trong những "siêu quyền lực" của các quỹ PE là rất khó để người bên ngoài thấu hiểu chúng, vì thế bài viết này sẽ nói rõ hơn về một số cách mà các quỹ PE đang thay đổi ngành tài chính và cả bản thân họ.

Công thức kỳ diệu: Đòn bẩy và phí

Các quỹ PE đầu tư vào rất nhiều loại tài sản, nhưng cốt lõi của ngành là hoạt động mua lại sử dụng đòn bẩy (leveraged buyout)

Các quỹ PE sẽ mua lại 1 công ty với mức giá được cho là khá rẻ, sau đó "tân trang" để công ty này trở nên hấp dẫn hơn trong mắt các người mua khác, để họ có thể bán ra và kiếm lời sau một vài năm. Mục tiêu thường là 1 công ty niêm yết đang gặp rắc rối hoặc 1 công ty tư nhân quy mô nhỏ để có thể sáp nhập với công ty khác trong cùng ngành.

Có một vài điểm khiến PE khác biệt so với các loại hình đầu tư khác. Đầu tiên là tỷ lệ đòn bẩy. Các vụ thâu tóm thường được tài trợ bởi rất nhiều nợ mà cuối cùng số nợ đó sẽ do công ty bị thâu tóm gánh. Điều đó có nghĩa là quỹ PE và các nhà đầu tư chỉ đầu tư vào một lượng tiền mặt tương đối nhỏ, nhưng sẽ có được tỷ lệ lợi nhuận rất cao nếu như thương vụ thuận lợi.

Thứ hai, đó là khoản đầu tư rất thực tế. Các quỹ PE thường đòi hỏi các công ty phải cải tổ hoàn toàn, đi kèm theo đó là những biện pháp cắt giảm chi phí mạnh mẽ, bao gồm cả sa thải hàng loạt.

Điểm khác biệt cuối cùng là những khoản phí khổng lồ. Các nhà quản lý quỹ truyền thống sẽ cảm thấy mình may mắn nếu như được khách hàng trả mức thù lao tương đương 1% tài sản của họ mỗi năm. Nhưng cấu trúc thông thường của PE là "2 và 20" – phí thường niên 2%, cộng thêm 20% lợi nhuận và con số phải ở trên 1 ngưỡng nhất định đã được quy định trước.

Lợi nhuận rất cao, nhưng cũng đầy rẫy cạm bẫy

Đối với các nhà đầu tư, nét hấp dẫn của PE khá đơn giản. Trong 25 năm kết thúc vào tháng 3 vừa qua, các quỹ PE có mức lợi suất năm là hơn 13%, so với con số khoảng 9% nếu thực hiện 1 khoản đầu tư tương tự vào chỉ số S&P 500, theo số liệu của Cambridge Associates LLC.

Những người hâm mộ các quỹ PE cho rằng những quỹ này có thể tìm thấy những giá trị mà bạn không thể tìm ra trên các thị trường đại chúng, một phần là bởi các nhà quản lý quỹ có nhiều thời gian hơn để cải tổ những công ty đang bị định giá thấp hơn so với giá trị thực. "Ngày nay bạn chẳng thể thực hiện những thay đổi mang tính cách mạng ở các công ty đại chúng", giám đốc điều hành Tony Tutrone của Neuberger Berman Group LLC mới đây đã phát biểu như vậy trên Bloomberg TV.

Các nhà đầu tư định chế lớn như các quỹ hưu trí và các quỹ đầu tư của trường đại học cũng nhìn thấy 1 lợi ích rõ ràng ở các quỹ PE: vì đa dạng hóa, họ không bị khóa chặt vào thị trường.

Tuy nhiên, một số nhà đầu tư lại tỏ ra hoài nghi hơn. Tại đại hội cổ đông thường niên của Berkshire Hathaway năm nay, tỷ phú Warren Buffett đã nói: "Chúng tôi đã nhận được một số lời đề nghị từ các quỹ PE mà theo đó mức lợi suất họ đề xuất không được tính toán theo cách mà tôi cho là trung thực".

Dưới đây là 3 lo ngại chính về các quỹ PE.

• Khó tính toán giá trị của các khoản đầu tư

Vì cổ phần của các công ty tư nhân không được mua đi bán lại ngay lập tức, bạn không thể tra cứu giá của chúng bằng cách gõ mã vào ô tìm kiếm như các công ty đại chúng. Vì thế các quỹ tư nhân sẽ chỉ đưa ra khoảng giá trị khi định giá.

Theo Andrea Auerbach, trưởng bộ phận nghiên cứu đầu tư tư nhân toàn cầu của Cambridge, phương pháp mà các quỹ PE thường dùng để đánh giá hiệu suất của 1 công ty – gồm lợi nhuận trước lãi vay, thuế và khấu hao (EBITDA) – thường bị cường điệu. Đó không còn là cách tính trung thực. Trên thực tế giá trị chính xác sẽ là mức giá mà người mua sẵn sàng trả.

Một mối lo ngại khác là mức độ biến động của quỹ có thể bị che giấu bởi những con số về lợi suất vốn hào nhoáng hơn và sự ảo tưởng rằng các tài sản thiếu thanh khoản thì có ít rủi ro hơn, theo báo cáo năm 2019 của công ty quản lý tài sản AQR Capital Management.

• Lợi suất có thể là một mánh khóe

Các quỹ PE không ngay lập tức giải ngân số tiền mà các khách hàng đã cam kết. Thay vào đó, họ chờ đến khi tìm thấy 1 khoản đầu tư hấp dẫn. Quãng thời gian càng ngắn thì tỷ lệ lợi suất hàng năm càng cao. Đây chính là cơ hội để xào nấu số liệu. Các quỹ PE có thể vay tiền để đầu tư ban đầu và không lâu sau đó yêu cầu nhà đầu tư rót tiền, làm cho nhà đầu tư cảm thấy họ tạo ra lợi nhuận nhanh hơn.

Khoản vay ngắn hạn cho phép các nhà quản lý quỹ phản ứng nhanh chóng khi cơ hội xuất hiện và cho phép các nhà đầu tư chuyên nghiệp sử dụng nhiều thước đo ngoài tỷ suất hoàn vốn nội bộ để đánh giá hiệu suất của quỹ.

• Lợi suất tốt nhất có thể ở trong gương chiếu hậu

Cách đây 20 năm, 1 nhà đầu tư có thể lựa chọn ngẫu nhiên 1 quỹ PE và có tới 75% cơ hội đánh bại thị trường, theo PitchBook. Kể từ 2006, xác suất đã giảm xuống mức tệ hơn cả khi bạn tung 1 đồng xu. Không chỉ có ít hơn các nhà quản lý có thể đánh bại thị trường mà hiệu suất của họ cũng đã sụt giảm đáng kể.

Một trong những lý do được nghĩ đến nhiều nhất có nhiều điểm giống với các nhà đầu tư trong các quỹ tương hỗ và quỹ đầu cơ. Khi chiến lược của họ thành công, sẽ càng có nhiều người nhảy vào và càng khó để tìm thấy món hời đã từng giúp tạo ra mức lợi nhuận khủng ban đầu.

Hiện có khoảng hơn 8.000 công ty được các quỹ PE hậu thuẫn, cao gần gấp đôi con số các công ty đại chúng. Chiến thuật của các quỹ PE cũng đã bị các quỹ hưu trí và quỹ đầu tư quốc gia bắt chước. Một số bí quyết thành công của các quỹ PE cũng được chia sẻ tại các trường kinh doanh và một số giáo trình về quản trị.

Vấn đề lớn hơn là thế hệ các quỹ đầu tiên đã khai thác hết những cơ hội kiếm tiền dễ dàng nhất, nhưng một số lãnh đạo doanh nghiệp đang bị ám ảnh bởi sự thành công của các quỹ PE và ngồi chờ các nhà quản lý quỹ đến để bán cho họ các bộ phận kinh doanh yếu kém, cắt giảm chi phí.

Tất nhiên vẫn có những nhà quản lý quỹ tốt đẹp và những thay đổi này sẽ tạo ra sự đổi mới cải tiến. Tuy nhiên, gần như không thể có chuyện tất cả các yếu tố những khoản vay giá rẻ, các quỹ hưu trí khao khát lợi nhuận và các doanh nghiệp được quản lý lỏng lẻo sẽ xuất hiện cùng lúc một lần nữa, ít nhất là trong tương lai gần.