Công ty chứng khoán sẽ phát hành gần 1,3 tỷ cổ phiếu, margin có thể tăng hàng tỷ USD

Thị trường chứng khoán bùng nổ thu hút nhiều nhà đầu tư tham gia buộc các công ty chứng khoán phải tăng vốn để đáp ứng nhu cầu thị trường. Nhiều công ty chứng khoán lên kế hoạch chào bán tổng cộng 1,26 tỷ cổ phiếu, huy động vốn cho hoạt động cho vay ký quỹ, tự doanh...

- 05-05-2021Bộ Tài chính “tuýt còi” các Công ty chứng khoán “biến tướng” huy động vốn từ khách hàng

- 04-05-2021Xử lý các công ty chứng khoán 'biến tướng' huy động vốn

- 03-05-2021Cơ hội đầu tư cổ phiếu từ cuộc đua tăng vốn của các Công ty chứng khoán

Thị trường chứng khoán tăng trưởng mạnh mẽ từ cuối năm 2020 đến nay, VN-Index lập đỉnh mới, thanh khoản bùng nổ đã thu hút rất nhiều nhà đầu tư tham gia vào thị trường.

Thống kê của Trung tâm lưu ký chứng khoán Việt Nam (VSD) cho thấy trong tháng 3 và 4, số lượng tài khoản mở mới trong nước đạt mốc trên 100.000 đơn vị, gấp nhiều lần cùng kỳ năm trước và thiết lập kỷ lục từ khi thị trường chứng khoán đi vào hoạt động.

Quy mô thị trường gia tăng đòi hỏi các công ty chứng khoán phải tăng trưởng theo để đáp ứng nhu cầu ngày càng cao của nhà đầu tư, đặc biệt là nhu cầu vay ký quỹ (margin). Tận dụng thời điểm thuận lợi cũng như để đáp ứng nhu cầu thị trường, nhiều công ty chứng khoán trong năm nay có phương án chào bán cổ phiếu tăng vốn điều lệ.

Theo thống kê của Fiin Pro, nhiều công ty chứng khoán từ lớn đến nhỏ đã lên kế hoạch chào bán 1,25 tỷ cổ phiếu để huy động vốn, bao gồm phát hành riêng lẻ và chào bán cho cổ đông hiện hữu.

Các công ty chứng khoán có kế hoạch tăng vốn trong năm nay.

Chào bán cổ phiếu nhiều nhất là Chứng khoán VNDirect ( HNX: VND ) với 214,5 triệu cổ phiếu, tỷ lệ phát hành 1:1. Vốn điều lệ doanh nghiệp dự kiến gấp đôi lên 4.290 tỷ đồng. Doanh nghiệp chào bán với giá 14.500 đồng/cp, dự kiến huy động hơn 3.110 tỷ đồng để mở rộng năng lực cho vay ký quỹ, kinh doanh nguồn trên thị trường chứng khoán, bảo lãnh phát hành chứng khoán…

Chứng khoán SSI ( HoSE: SSI ) dự kiến trình cổ đông kế hoạch chào bán 109,55 triệu cổ phiếu cho cổ đông hiện hữu với giá bằng mệnh giá, huy động 1.095 tỷ đồng.

Bên cạnh đó, đơn vị sẽ phát hành riêng lẻ 104 triệu cổ phiếu với giá không thấp hơn bình quân giá đóng cửa 10 phiên liên trước ngày HĐQT quyết định phê duyệt phương án chi tiết.

Ngoài chào bán thì doanh nghiệp lên kế hoạch phát hành 219,1 triệu cổ phiếu để thưởng từ nguồn vốn chủ sở hữu, tỷ lệ phát hành 6:2. Sau các phương án phát hành, thị trường sẽ có công ty chứng khoán có vốn điều lệ vượt 10.000 tỷ đồng, khi vốn SSI nâng lên hơn 11.000 tỷ đồng.

Xét về tỷ lệ, Chứng khoán Hòa Bình ( HNX: HBS ) là đơn vị dự kiến tăng vốn mạnh nhất, gấp 4 lần để bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ, tự doanh, cung cấp dịch vụ liên quan chứng khoán phái sinh, chứng quyền…

Cụ thể, doanh nghiệp lên phương án chào bán tối đa gần 33 triệu cổ phiếu cho cổ đông hiện hữu, tỷ lệ 1:1; chào bán 66 triệu cổ phiếu riêng lẻ, tỷ lệ 1:2. Nếu phát hành thành công, vốn điều lệ doanh nghiệp sẽ tăng từ 330 tỷ đồng lên 1.320 tỷ đồng.

Trong hội thảo diễn ra giữa tháng 4, ông Lê Anh Tuấn – Giám đốc Tư vấn Đầu tư Dragon Capital cho biết đà tăng của thị trường chứng khoán bị hạn chế bởi hoạt động vay ký quỹ, vốn chủ sở hữu của các công ty chứng khoán giai đoạn 2017-2020 tăng đáng kể nhưng vẫn quá nhỏ so với quy mô thanh khoản thị trường dẫn đến tình trạng nhà đầu tư muốn mua nhưng không còn tiền để mua.

Lãnh đạo Dragon Capital cho rằng vấn đề này sớm được xử lý trong năm 2021 khi các công ty chứng khoán đều lên phương án tăng vốn chủ sở hữu. Vị này tính toán, vốn chủ của khối chứng khoán dự kiến tăng khoảng 15.000 tỷ đồng, qua đó lượng tiền có thể cho vay ký quỹ tăng thêm khoảng 30.000 tỷ đồng, tức tăng thêm 30-35%.

Bởi theo quy định tại Điều 9, Quyết định số 87, tổng dư nợ cho vay giao dịch ký quỹ của một công ty chứng khoán không được vượt quá 200% vốn chủ sở hữu. Vốn chủ sở hữu để tính toán tổng dư nợ margin của công ty chứng khoán được xác định theo báo cáo tài chính kiểm toán hoặc soát xét gần nhất nhưng không quá 6 tháng.

Theo số liệu từ Ủy ban Chứng khoán Nhà nước, tính đến cuối năm 2020, tổng dư nợ giao dịch ký quỹ là 80.900 tỷ đồng, tăng 48% so cuối năm 2019. Đến cuối quý I, dư nợ giao dịch ký quỹ đạt 101.400 tỷ đồng, tăng tiếp 25% so với cuối năm 2020. Con số này tiếp tục có xu hướng tăng cho đến thời điểm hiện nay.

Thông tin với phóng viên Thời báo Tài chính, đại diện Ủy ban Chứng khoán Nhà nước cho biết thêm, một số công ty đã chạm mức trần cho vay gấp 2 lần vốn chủ sở hữu.

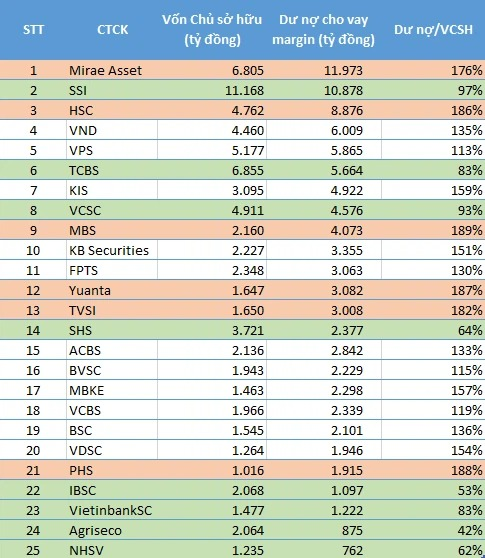

Dư nợ margin của các công ty chứng khoán tính đến cuối quý I. |

Ngoài ra, đa phần các công ty chứng khoán đều lên kế hoạch 2021 tăng trưởng lợi nhuận so với năm trước, việc kết quả kinh doanh khởi sắc cũng là một nguồn bổ sung vào vốn chủ sở hữu, tăng quy mô margin cho thị trường. Lợi nhuận quý đầu năm của khối chứng khoán rất khởi sắc, tăng trưởng tính bằng lần so với cùng kỳ năm trước.

Chứng khoán SSI đặt kế hoạch năm 2021 với mục tiêu đạt 5.263 tỷ đồng doanh thu. Lợi nhuận trước thuế dự kiến 1.870 tỷ đồng, tăng 312 tỷ đồng so với mức thực hiện 2020 và cao nhất trong số các công ty chứng khoán đã trình kế hoạch kinh doanh 2021. Riêng quý I, đơn vị đạt lãi trước thuế 530 tỷ đồng, thực hiện 28% kế hoạch năm. Lợi nhuận sau thuế cổ đông công ty mẹ 424 tỷ đồng, gấp 44 lần quý I/2020.

Theo ban lãnh đạo SSI, mục tiêu này dựa trên cơ sở tăng trưởng bền vững, không chạy đua tăng trưởng nóng. Đơn cử như trong việc cho vay margin của SSI đến cuối quý I là 10.878 tỷ đồng, thấp hơn vốn chủ sở hữu.

Chứng khoán HSC ( HoSE: HCM ) lên kế hoạch lãi 963 tỷ đồng, tăng 81% so với năm trước. Quý đầu năm, doanh nghiệp thực hiện 322 tỷ đồng, tương đương 33% kế hoạch năm. Chứng khoán MB ( HNX: MBS ) đề ra mục tiêu lãi 2021 đạt 450 tỷ đồng, tăng 34%; quý I thực hiện 28% với 125 tỷ đồng.

Người đồng hành

CÙNG CHUYÊN MỤC

Kido muốn bán cổ phần tại Kido Foods

13:48 , 13/12/2024