Cuộc đua mang tên Bancassurance và những điều còn trăn trở

Với tỷ lệ tăng trưởng ấn tượng, giá trị thu dịch vụ cao, lợi ích kinh tế gia tăng…cho đến chi phí hoạt động gia tăng không đáng kể, nên khá nhiều ngân hàng trong năm 2018 – 2019 đã tiến hành ký kết và triển khai kênh bancassurance.

-

Đối với đầu tư chứng khoán nói chung và để có hiệu quả, các nhà đầu tư phải phân tích rất khoa học về môi trường đầu tư, rủi ro có thể xảy ra trong thời gian đầu tư. Tóm lại, đầu tư chứng khoán là hành vi có cân nhắc cao và sự am hiểu.

-

Hiện đang có những điểm sáng có thể giúp tăng trưởng tín dụng, khi khả năng hấp thụ vốn sẽ dần tốt hơn từ nay tới cuối năm

Theo đó, các ngân hàng sẽ được hưởng nhiều lợi ích từ phí dịch vụ, chia sẻ lợi nhuận, tạo thêm danh mục đầu tư cho khách hàng hiện có, quản lý tài sản từ công ty bảo hiểm…; còn công ty bảo hiểm có quyền truy cập vào cơ sở dữ liệu khách hàng và bán nhiều hơn các sản phẩm bảo hiểm nhằm tối đa hóa doanh thu – lợi nhuận. Với những lợi đơn, lợi kép nên bancasurances đã bùng nổ ở nhiều nước trên thế giới, và Việt Nam sẽ không ngoại lệ.

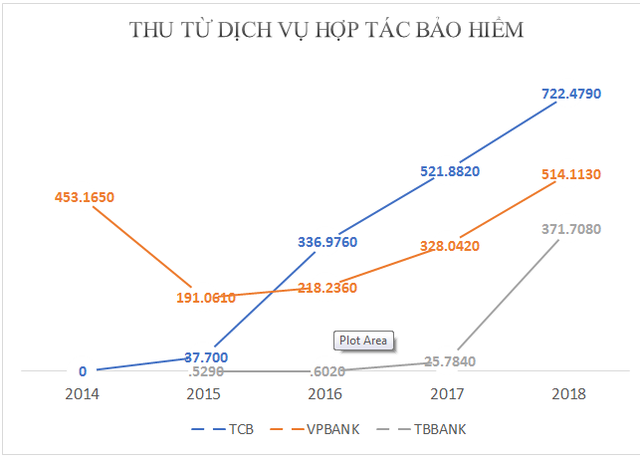

Tại Việt Nam, vài ngân hàng đã khởi động cho cuộc đua từ năm 2014 và kết quả là khoản mục thu từ dịch vụ hợp tác bảo hiểm tăng trưởng đáng kinh ngạc. Đơn cử là 3 ngân hàng niêm yết trên sàn chứng khóa như TCB, VPB, TPB có tỷ lệ tăng trưởng luôn trên 50%, đặc biệt là TPB năm 2018 lên tới 1342% so với 2017.

Biểu đồ: Thu dịch vụ hợp tác bảo hiểm từ 3 NH TCB, VPB, TPB

Đvt: tỷ đồng

Nguồn: Tác giả tổng hợp từ BCTC có kiểm toán

Từ tỷ lệ tăng trưởng ấn tượng, giá trị thu dịch vụ cao, lợi ích kinh tế gia tăng…cho đến chi phí hoạt động gia tăng không đáng kể, nên khá nhiều ngân hàng trong năm 2018 – 2019 đã tiến hành ký kết và triển khai kênh bancassurance. Đây có thể là dấu hiệu bùng nổ cho một cuộc đua mang tên bancassurance nhằm khai thác dữ liệu khách hàng ngân hàng và gia tăng lợi nhuận qua các sản phẩm bảo hiểm nhân thọ lẫn phi nhân thọ.

Tuy nhiên, sự bùng nổ đó sẽ đi kèm với nhiều thách thức. Vì vậy, các ngân hàng khi ngồi ở hiện tại cũng cần tư duy lại vài điều mang tính chiến lược nhằm ứng phó với thách thức và hướng tới phát triển bền vững cho chính mình. Cụ thể:

Thứ nhất, cuộc đua về bancassurance sẽ làm gia tăng nhanh chóng về tỷ lệ khách hàng ngân hàng sở hữu sản phẩm bảo hiểm – ở nhiều nước, tỷ lệ này lên tới 51%. Kết quả là lợi nhuận cao nhưng sẽ đi kèm với sự lơ là trong hoạt động chăm sóc khách hàng. Một khi, khách hàng không hài lòng về dịch vụ bảo hiểm có thể sẽ kéo đến cả thái độ không tốt cho các sản phẩm tài chính khác của ngân hàng. Vì vậy, tính cân bằng giữa doanh số và dịch vụ khách hàng nên cân nhắc trong hiện tại. Cụ thể ngân hàng phải: (i) cải thiện chất lượng dịch vụ cung cấp sản phẩm bảo hiểm; (ii) đưa ra tiêu chuẩn khai thác dữ liệu khách hàng nhằm hướng đến đúng nhu cầu thật; (iii) gia tăng sự hiểu biết của nhân viên bán bảo hiểm về khách hàng, cũng như đào tạo thường xuyên về chăm sóc khách hàng, hành vi khách hàng; (iv) xây dựng chương trình quản trị quan hệ khách hàng theo thời gian thực nhằm giải đáp nhanh nhất các yêu cầu về bảo hiểm, cũng như các phàn nàn của khách hàng.

Thứ hai, các ngân hàng cần giải quyết các mâu thuẫn giữa hoạt động quản trị và lợi ích đôi bên. Mọi liên kết đều nảy sinh mâu thuẫn, bởi ngân hàng thì sở hữu dữ liệu khách hàng của mình, còn công ty bảo hiểm sở hữu sản phẩm bảo hiểm. Sự hòa quyện thành bancassurance đòi hỏi tính thống nhất trong mô hình quản trị nhằm hạn chế tối đa xung đột. Cụ thể, có ngân hàng chuyển đổi luôn nhân viên bán bảo hiểm của công ty bảo hiểm tại ngân hàng thành nhân viên của chính ngân hàng và vẫn giữ tính liên kết; hoặc có ngân hàng và công ty bảo hiểm phát triển mô hình chia sẻ - phân tích dữ liệu tổng hợp nhằm cùng tối đa hóa lợi ích đôi bên; hoặc có ngân hàng thiết lập một công ty bảo hiểm riêng…

Thứ ba, các thế hệ khách hàng về sau sẽ sử dụng nhiều kênh kỹ thuật số (digital) để mua sản phẩm bảo hiểm hơn là đến chi nhánh. Một nghiên cứu chỉ ra 60% khách hàng đã sẵn sàng mua bảo hiểm qua kênh kỹ thuật số, mặc dù tỷ lệ mua ở kênh vật lý tại chi nhánh và nhân viên là 80%. Do đó, ngân hàng cần đón đầu tương lai khi hiện thực hóa vài điều như sau: (i) thiết lập tính liên kết giữa sản phẩm bảo hiểm với mobile banking, internet banking; (ii) xây dựng hệ thống chăm sóc khách hàng tự động và theo thời gian thực như ứng dụng chatbot, CRM toàn diện.; (iii) triển khai ứng dụng công nghệ vào hoạt động bảo hiểm, còn gọi là InsurTech.

Thứ tư, bancassurance sẽ khai thác tốt cơ sở khách hàng đại trà hiện tại của ngân hàng với bộ sản phẩm bảo hiểm sẵn có. Nhưng khi mức khai thác có tỷ lệ cao thì ngân hàng sẽ đạt đến sự bảo hòa trong thu từ dịch vụ bảo hiểm. Do đó, ngân hàng và công ty bảo hiểm cần xây dựng chiến lược phân khúc khách hàng với bộ sản phẩm bảo hiểm chuyên biệt – chẳng hạn, hướng đến phân khúc khách hàng giàu có với sản phẩm bảo hiểm cao cấp chuyên biệt; hoặc hướng đến khúc khách hàng có thu nhập thấp với các sản phẩm bảo hiểm giản đơn.

Tóm lại, bancassurance sẽ đem lại lợi ích to lớn cho ngân hàng và cả công ty bảo hiểm liên kết trong thời gian tới. Tuy nhiên, mọi sự tăng trưởng đều đi kèm nhiều thách thức. Thay vì bị động đối phó, thì các ngân hàng nên ngồi lại và tư duy mang tính chiến lược cho sự phát triển bền vững kênh bancassurance.

Trí Thức Trẻ