Đảm bảo bằng 38,5 triệu cổ phiếu, Quốc tế Sơn Hà (SHI) "hút" thành công 280 tỷ đồng trái phiếu

Tạm tính theo mức giá chốt phiên 13/9 là 19.450 đồng/cổ phiếu, số cổ phần SHI được mang ra làm tài sản đảm báo có giá trị thị trường lên tới 749 tỷ đồng.

CTCP Quốc tế Sơn Hà (Mã chứng khoán: SHI) vừa thông báo đã phát hành thành công 280 tỷ đồng trái phiếu kỳ hạn 36 tháng, đáo hạn tại ngày 28/7/2024 cho một công ty bảo hiểm.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, được đảm bảo bằng 38,5 triệu cổ phiếu SHI (tương ứng 38,3% số cổ phiếu SHI đang lưu hành) và toàn bộ quyền phát sinh từ cổ phiếu như cổ tức bằng cổ phiếu, cổ phiếu thưởng, cổ phiếu do chia tách, ngoại trừ quyền mua cổ phần phát hành tăng vốn cho cổ đông hiện hữu.

Chốt phiên giao dịch ngày 13/9, cổ phiếu SHI đóng cửa ở mức 19.450 đồng/cổ phiếu. Tạm tính theo mức giá này, số cổ phần SHI được mang ra làm tài sản đảm bảo có giá trị thị trường lên tới 749 tỷ đồng.

Bên cạnh đó, tài sản đảm bảo còn bao gồm thêm 12 triệu cổ phần của công ty con SHI là Tập đoàn Toàn Mỹ cùng toàn bộ quyền phát sinh từ cổ phần này cũng được đưa vào tài sản đảm bảo. Tính đến thời điểm 30/6/2021, SHI đang sở hữu 74,34% vốn tại Tập đoàn Toàn Mỹ.

Số tiền Sơn Hà huy động lần này là nhằm tăng quy mô vốn hoạt động và đầu tư dự án. Lãi suất trái phiếu được áp dụng cố định 11%/năm cho hai kỳ tính lãi đầu tiên. Lãi suất các kỳ tiếp theo bằng tổng lãi tham chiếu cộng biên độ 4,5%/năm, hoặc bằng 11% nếu lãi tham chiếu nhỏ hơn 6,5%/năm. Kỳ tính lãi 6 tháng một lần.

Bên đứng ra tổ chức tư vấn, đại lý phát hành, đăng ký lưu ký, thanh toán và quản lý tài sản bảo đảm là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và CTCP Chứng khoán BIDV (BSC).

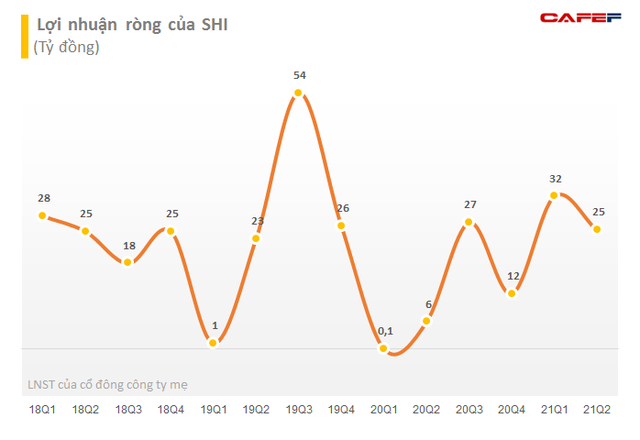

Về kết quả kinh doanh của công ty mẹ quý 2 vừa qua, Sơn Hà ghi nhận doanh thu tăng 15% lên gần 1.258 tỷ đồng. Khấu trừ các khoản chi phí và thuế, SHI ghi nhận lãi ròng hơn 16 tỷ đồng, gấp 2,5 lần quý 2/2020.

Lũy kế 6 tháng đầu năm 2021, công ty mẹ đạt doanh thu gần 2.265 tỷ đồng và LNST 31 tỷ đồng, lần lượt tăng trưởng 27% và 395% so với thực hiện nửa đầu năm trước.

Tính đến 30/6, quy mô tổng nguồn vốn của Sơn Hà hơn 4.800 tỷ đồng, trong đó tổng nợ đi vay chiếm tới hơn 2.391 tỷ đồng, hầu hết là nợ vay ngắn hạn từ các ngân hàng BIDV, Vietcombank, VietinBank. Dư nợ trái phiếu tính đến cuối kỳ gần 22 tỷ đồng.

Doanh Nghiệp Tiếp Thị