Cổ đông không "mặn mà" với Upcom, VNG có thể vượt qua giới hạn room ngoại để niêm yết sàn Mỹ bằng một mô hình đặc biệt theo cách của Alibaba?

Đưa 35,8 triệu cổ phiếu lên giao dịch trên sàn Upcom từ ngày 5/1, cổ phiếu VNZ của CTCP VNG chưa khớp được lệnh nào dù có lệnh mua, hiện vẫn đứng yên tại giá chào sàn 240.000 đồng.

- 03-01-2023Loạt doanh nghiệp “mở hàng” chào sàn chứng khoán năm 2023: VNG "đột biến" với giá khởi điểm 240.000 đồng/cp, có mã chỉ 3.500 đồng

- 31-12-2022Trước khi VNG chào sàn với thị giá 240.000 đồng/cp cao nhất thị trường, đây là loạt doanh nghiệp trong CLB "giá 3 chữ số"

- 29-12-2022VNG chào sàn Upcom vào ngày 5/1 với giá 240.000 đồng/cp, định giá chưa đầy 350 triệu USD

- 26-12-2022"Ông lớn" chạy đua xây trung tâm dữ liệu: Viettel vừa chốt đầu tư 6.000 tỷ đồng đến năm 2025, VNG cũng ra mắt dự án với quy mô tủ rack lớn nhất Việt Nam

Là một công ty đại chúng, VNG phải đưa cổ phiếu lên sàn giao dịch theo đúng quy định của Nghị định 155/2020/NĐ-CP. Việc các cổ đông không buồn giao dịch VNZ trên sàn Upcom của Việt Nam củng cố ý kiến rằng "kỳ lân" đang ấp ủ kế hoạch niêm yết trên sàn Mỹ qua một mô hình đặc biệt theo cách của Alibaba, giống như những thông tin đã rò rỉ hồi đầu năm.

Với những quy định hiện hành, các doanh nghiệp Việt Nam có tham vọng niêm yết ở ngoài đều chưa thể trực tiếp mang cổ phiếu của pháp nhân có trụ sở ở Việt Nam đi nộp hồ sơ niêm yết mà thay vào đó sẽ phải thực hiện qua một công ty holdings trung gian ở nước ngoài như trường hợp của Cavico trước kia hay VinFast đang thực hiện cũng như một số trường hợp đã chuẩn bị sẵn như Tiki…

Khi đó, các cổ đông hiện hữu thay vì sở hữu trực tiếp công ty ở Việt Nam sẽ sở hữu gián tiếp thông qua công ty holdings này. Việc tái cấu trúc sở hữu sẽ khá đơn giản nếu công ty đó không gặp vướng mắc gì về giới hạn sở hữu nước ngoài (room ngoại) như trường hợp của VinFast hay Tiki.

Nhưng với những công ty có giới hạn room ngoại – như kỳ lân VNG chốt room ở mức 49% thì tham vọng niêm yết sẽ phức tạp hơn rất nhiều.

Đây cũng là vướng mắc mà rất nhiều doanh nghiệp công nghệ hàng đầu Trung Quốc như Alibaba, Baidu, JD.com… gặp phải nhưng họ đều đã lên niêm yết sàn Mỹ thông qua một giải pháp mang tên "VIE Structure - Variable interest entity".

VIE Structure là gì?

VIE xuất hiện trên thế giới từ những năm 1990 và rất được các doanh nghiệp Trung Quốc ưa chuộng trong thập kỷ qua.

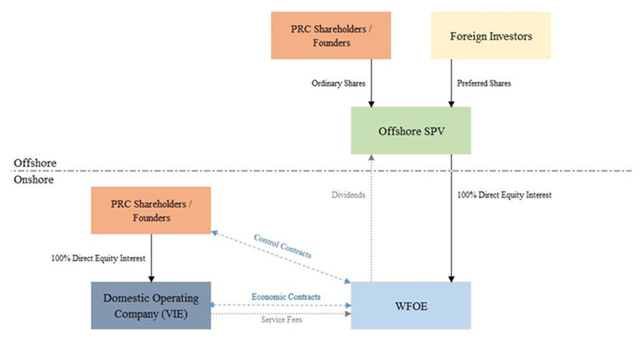

Để vượt qua giới hạn về tỷ lệ sở hữu của nhà đầu tư nước ngoài, các doanh nghiệp sẽ lập 2 pháp nhân: Một pháp nhân có trụ sở ở nước ngoài và một pháp nhân có trụ sở tại nước muốn đầu tư (Trung Quốc).

Khi đó, pháp nhân tại Trung Quốc sẽ có hợp đồng với pháp nhân nước ngoài với điều khoản pháp nhân nước ngoài có quyền kiểm soát hoạt động của pháp nhân tại Trung Quốc nhưng không nắm quyền sở hữu. Đổi lại, pháp nhân Trung Quốc sẽ được chia lợi nhuận.

Và sau đó, pháp nhân nước ngoài có thể IPO, niêm yết trên thị trường chứng khoán ở nước ngoài. Nhà đầu tư mua cổ phiếu của công ty nước ngoài được hưởng khoản lợi nhuận từ công ty ở Trung Quốc chuyển sang dù không có cổ phần trực tiếp trong công ty tại đây.

Trong khi đó, Công ty tại Trung Quốc có thể huy động được vốn từ thị trường chứng khoán quốc tế mà không phải chia sẻ quyền sở hữu với các nhà đầu tư nước ngoài, cũng như không bị ràng buộc bởi pháp luật về huy động vốn của Trung Quốc.

VIE về bản chất giống như SPV (Special Purpose Vehicle) với hình thức pháp nhân là một công cụ để những chủ đầu tư đứng sau lưng đạt được các mục đích nhất định.

Một ví dụ điển hình cho việc sử dụng mô hình VIE của doanh nghiệp Trung Quốc là vụ IPO của Tập đoàn Alibaba năm 2014 trên thị trường Mỹ và theo sau đó là JD.com, Tencent, Didi Global…

Các doanh nghiệp này đều đã lập pháp nhân ở nước ngoài theo cấu trúc VIE – sau đó được truyền thông quốc tế tạm đặt tên là "Fake Alibaba", "Fake Didi"… - và tiến hành IPO pháp nhân này. Theo Dealogic, trong khoảng 10 năm tính đến 2021, hơn 200 doanh nghiệp Trung Quốc đã huy động được 78 tỷ USD tại New York bằng cách như vậy.

Mô hình VIE đã được Alibaba, Sina... áp dụng

Ý kiến cho rằng VNG có hơi hướng sử dụng mô hình VIE vẫn chưa được khẳng định, khi mà hoạt động của doanh nghiệp này không thực sự giống "mẫu" từ Alibaba hay Sina: Vẫn "khuyết" pháp nhân WFOE (Wholly foreign Owned Enterprise - Doanh nghiệp 100% vốn nước ngoài) như sơ đồ nói trên.

VNG sẽ tiếp tục biến động cơ cấu sở hữu cho mô hình VIE?

Vào ngày 1/4/2022, VNG Limited được thành lập tại Cayman Islands. Khi đó, VNG Limited cho biết dự kiến sẽ nhận chuyển nhượng 16,9 triệu cổ phần từ 13 cổ đông nước ngoài, tương đương 47,359% tổng số cổ phần của CTCP VNG.

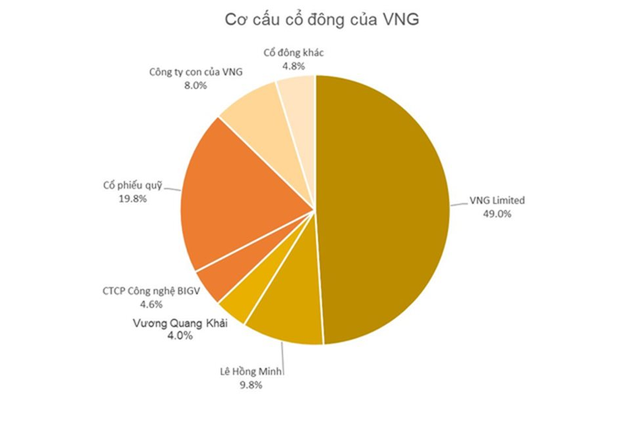

Khi VNG công bố Bản cáo bạch để lên giao dịch trên Upcom, tại ngày 28/11/2022, VNG Limited đang sở hữu 49% vốn điều lệ của VNG, CTCP Công nghệ BigV nắm 4,6% vốn điều lệ và ông Lê Hồng Minh nắm 9,8% vốn điều lệ.

BigV mới trở thành cổ đông lớn của VNG vào ngày 24/11 - cũng là ngày mà VNG Limited mua vào toàn bộ số cổ phiếu của các nhà đầu tư nước ngoài để sở hữu 49% vốn điều lệ của VNG.

Đại hội đồng cổ đông bất thường năm 2022 của VNG đã thông qua việc bán toàn bộ 7,1 triệu cổ phiếu quỹ cho CTCP Công nghệ BigV (BigV) với giá 177.881 đồng/CP. Nếu VNG bán thành công cổ phiếu quỹ cho BigV, BigV sẽ nâng tỷ lệ sở hữu ở VNG lên 24,42% vốn điều lệ.

Như vậy, cấu trúc sở hữu của VNG khi đó sẽ gồm VNG Limited (49%), BigV (24,42%) và phần còn lại do nhà đầu tư trong nước cầm (26,58%). Chưa kể có một điểm đáng chú ý, tổng số cổ phần tương đương 13,8% VĐL mà ông Lê Hồng Minh - Chủ tịch HĐQT và ông Vương Quang Khải - Phó TGĐ điều hành của VNG đang nắm, bằng đúng với tỷ lệ "của người liên quan" mà VNG Limited (Cayman Island) thuyết minh.

Những động thái tái cấu trúc sở hữu liên tục của VNG rất có thể để nhằm mục tiêu sử dụng VIE hoặc 1 mô hình tương tự để niêm yết trên sàn Mỹ.

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024