Doanh nghiệp F&B tiếp tục phân hóa trong năm 2022, đầu tư cổ phiếu nào tiềm năng nhất?

Sự phục hồi hậu Covid-19, chiến tranh Nga – Ukraine và lạm phát sẽ là 3 nhân tố chính tác động lên các doanh nghiệp F&B Việt Nam trong năm 2022...

Báo cáo của Chứng khoán Mirae Asset đánh giá, sự phục hồi hậu Covid-19, chiến tranh Nga – Ukraina và lạm phát sẽ là 3 nhân tố chính tác động lên các doanh nghiệp F&B Việt Nam trong năm 2022. Về mặt tích cực, Chính phủ Việt Nam đã chính thức mở cửa lại du lịch quốc tế từ15/3/2022 và không còn hạn chế nào cho tất cả các loại hình kinh doanh nhờ tỷ lệ tiêm chủng đạt mức trên 70% dân số. Nhờ kết quả này, tiêu thụ thực phẩm, đồ uống nội địa được kỳ vọng sẽ phục hồi trở lại mức trước Covid trong năm 2022.

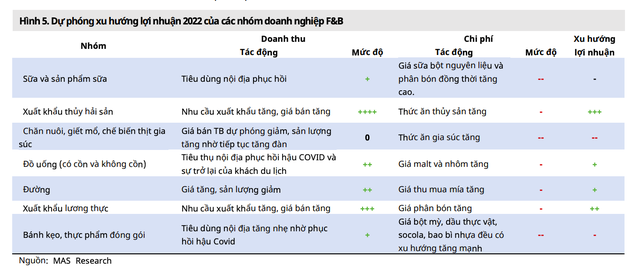

Ở chiều ngược lại, lạm phát, sự tăng giá của nguyên liệu thực phẩm gây áp lực lên tất cả các nhóm ngành. Tuy nhiên đà phục hồi của thị trường thực phẩm, đồ uống sẽ bị cản trở bởi hệ quả cuộc chiến Nga – Ukraina dẫn đến giá cả leo thang, tỷ lệ lạm phát cao ảnh hưởng đến túi tiền của người dân. Do đó, Mirae Asset cho rằng kết quả kinh doanh của các doanh nghiệp F&B niêm yết sẽ tiếp tục phân hóa trong năm 2022.

Mirae Asset cho rằng xuất khẩu thủy sản và xuất khẩu lương thực là hai nhóm doanh nghiệp F&B có cơ hội gia tăng lợi nhuận tốt nhất năm 2022. Hai quốc gia Nga và Ukraina xuất khẩu 26% lúa mỳ và 7% cá của thế giới. Chiến tranh giữa hai nước này và các lệnh cấm vận hậu chiến sẽ làm gián đoạn nguồn cung bột mỳ dẫn tới nhu cầu nhập khẩu hai sản phẩm này từ các khu vực khác trên thế giới tăng lên kèm theo giá tăng.

Việt Nam là nước xuất khẩu cá tra lớn nhất thế giới, là đối thủ cạnh tranh trực tiếp của cá minh thái từ Nga. Do đó, các doanh nghiệp xuất khẩu cá tra và các thủy sản thay thế sẽ được hưởng lợi trực tiếp. Bên cạnh đó, thiếu hụt lúa mỳ là thực phẩm chính của thế giới sẽ dẫn đến nhu cầu cho lương thực thay thế là gạo Việt Nam được hưởng lợi. Báo cáo phân tích chỉ ra các doanh nghiệp có khả năng hưởng lợi như: VHC, IDI, ANV, TAR, LTG.

Đồ uống là nhóm nằm trong top tiếp theo có cơ hội tăng trưởng lợi nhuận. Đội ngũ phân tích Mirae Asset tin rằng tiêu thụ đồ uống, đặc biệt là đồ uống có cồn sẽ không bị gián đoạn bởi các đợt giãn cách như năm 2021. Hơn nữa, tiêu thụ đồ uống nhiều khả năng sẽ tiếp cận lại gần mức trước Covid khi du lịch quốc tế đến Việt Nam đã được chính thức nối lại từ 15/3/2021. Tuy nhiên, biên lợi nhuận gộp của nhóm đồ uống sẽ giảm do giá của các nguyên vật liệu đều đang ở mức cao lịch sử, trong đó có malt, hương liệu, đường, nhôm và nhựa.

Ngoài ra, Mirae Asset cũng chỉ ra một số doanh nghiệp không nằm trong nhóm lợi thế trên nhưng vẫn có khả năng đạt được mức tăng trưởng tốt nhờ vị thế cạnh tranh đặc biệt như Masan (MCH) hay Dabaco (DBC).

Đối với Masan, Mirae Asset nhận định doanh có doanh thu doanh thu chủ yếu ở phân khúc cao cấp và một tỷ lệ lớn tăng trưởng doanh thu đến từ việc mở rộng phân khúc cao cấp. Do đó, việc giá nguyên liệu tăng sẽ ít ảnh hưởng tới tăng trưởng lợi nhuận của MCH so với các doanh nghiệp khác ở phân khúc thấp hơn. Không chỉ vậy, MCH còn có doanh thu đến từ đồ uống (cả không cồn và có cồn) cùng với sản phẩm giặt tẩy là những nhóm hàng sẽ có khả năng tăng trưởng cao khi thị trường phục hồi.

Còn Dabaco sẽ chịu ảnh hưởng lớn từ việc giá nguyên liệu tăng mạnh ở mảng thức ăn chăn nuôi và chăn nuôi. Tuy nhiên, doanh nghiệp sẽ được hỗ trợ bởi mảng bất động sản và mảng kinh doanh mới là vắc xin tả lợn châu phi. Mirae Asset đánh giá tiềm năng tăng trưởng của Dabaco là rất lớn vì tầm quan trọng của vắc xin ASF.