Đột biến vay nóng giữa các ngân hàng

Gia tăng đột biến và thiết lập kỷ lục quy mô giao dịch vay nóng thể hiện trên thị trường liên ngân hàng gần đây.

- 07-04-2022Tỷ giá tăng vọt trên liên ngân hàng

- 30-03-2022Tỷ giá liên ngân hàng đột ngột tăng mạnh

- 29-03-2022Lãi suất liên ngân hàng đang thiết lập mặt bằng mới, cao hơn nhiều so với năm 2021

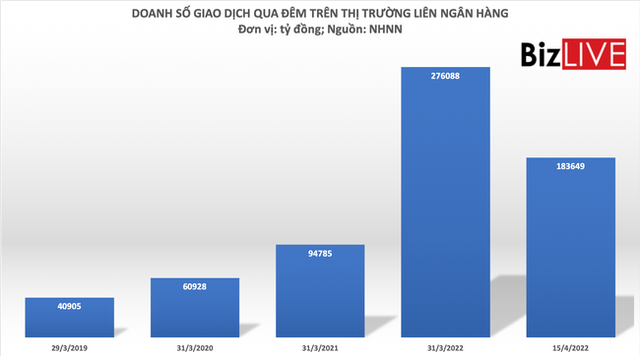

Thị trường liên ngân hàng đang ghi nhận quãng giao dịch sôi động, với đột biến quy mô giao dịch ở nhu cầu vay vốn qua đêm. Dữ liệu của Ngân hàng Nhà nước cho thấy sự gia tăng rất lớn so với cùng kỳ những năm trước và cả trước khi đại dịch COVID-19 xẩy ra.

Cụ thể, giao dịch qua đêm (kỳ hạn chiếm chủ yếu với trên 90% quy mô giao dịch hàng này trên thị trường liên ngân hàng) đã ở quy mô rất lớn và duy trì khá đều trong tháng 4 này. Như phiên 15/4, doanh số giao dịch qua đêm lên tới 183.649 tỷ đồng.

Trước đó, thị trường này ghi nhận kỷ lục doanh số qua đêm lên tới 276.088 tỷ đồng vào ngày 31/3/2022, với đặc điểm phiên giao dịch chốt quý thường có doanh số lớn.

Những quy mô trên đã vượt trội, gấp nhiều lần so với những năm trước, cũng như so với trước khi xẩy ra đại dịch COVID-19.

Cụ thể, cùng kỳ năm 2021 như phiên 15/4 doanh số giao dịch qua đêm chỉ 91.921 tỷ đồng; tháng 4/2021 doanh số này cũng phổ biến chỉ dưới 100.000 tỷ đồng/phiên; chốt quý 1/2021 doanh số chỉ 94.785 tỷ đồng.

Năm 2020, doanh số trung tuần tháng 3 thậm chí chưa đầy 45.000 tỷ đồng/phiên, phiên chốt quý 1/2020 cao hơn nhưng cũng chỉ 60.928 tỷ đồng.

Và năm 2019, trước khi đại dịch xẩy ra, quy mô giao dịch qua đêm trên thị trường liên ngân hàng thậm chí còn rất thấp, như phiên 15/3 chỉ 29.716 tỷ đồng, phiên chốt quý 1 (29/3/2019) cao hơn nhưng cũng chỉ 40.905 tỷ đồng.

Thị trường liên ngân hàng là nơi kết nối, điều tiết vốn giữa các tổ chức tín dụng cho các nhu cầu ngắn hạn. Sự đột biến nhu cầu vay nóng và quy mô giao dịch ở đây gắn với bối cảnh mới và không hoàn toàn phản ánh trạng thái thanh khoản hệ thống khó khăn hoặc có vấn đề nào đó lớn.

Trước hết, những năm 2019 và đầu 2020, Ngân hàng Nhà nước liên tiếp mua vào lượng rất lớn ngoại tệ. Lượng VND cung ứng theo đó rất lớn, tạo một môi trường thanh khoản dồi dào cho hệ thống. Và khi đại dịch xẩy ra, Ngân hàng Nhà nước đã gần như không trung hòa lượng tiền cung ứng mua ngoại tệ đó, cho đến nay.

Sang năm 2022, chính sách phòng chống COVID-19 cởi mở và linh hoạt hơn, nền kinh tế phục hồi rõ nét trong quý 1, các hoạt động của nền kinh tế - nhu cầu vốn và nhu cầu thanh toán, giao dịch và các vòng quay tiền theo đó gia tăng lên.

Trong khi đó, trong năm 2020 và đặc biệt từ 2021, cơ cấu tiền gửi không kỳ hạn (CASA) gia tăng mạnh mẽ tại các ngân hàng thương mại. Tỷ lệ CASA tại nhiều thành viên đã vượt các mốc 20%, 30% và thậm chí quanh 50%... Mặc dù có đặc thù gắn với nhu cầu thanh toán, song đương nhiên cơ cấu này có tính lỏng lẻo và linh hoạt hơn nhiều so với tiền gửi có kỳ hạn. Theo đó, nhu cầu cân đối vốn đáp ứng các vòng quay tăng lên theo đà hồi phục của nền kinh tế cũng là một yếu tố.

Xét theo những điểm trên, doanh số đột biến trên liên ngân hàng cho thấy thị trường đã sôi động hơn, cũng là một khía cạnh tích cực. Nó chỉ thực sự đáng ngại khi đi cùng với lãi suất gia tăng.

Tuy nhiên, cũng là điểm quan trọng nhất, lãi suất trên thị trường liên ngân hàng dù đã thiết lập mặt bằng mới cao hơn nhiều so với trong năm 2021 nhưng đến nay vẫn bình ổn và khá ổn định.

Cụ thể, lãi suất qua đêm với doanh số chủ yếu nhất và đột biến như trên nhưng vẫn đang xoay quanh 2%/năm, dù đã cao hơn rất nhiều so với cùng kỳ 2021 (quanh 0,3%/năm), nhưng vẫn thấp hơn đáng kể so với trước COVID-19 (cùng kỳ năm 2019 lãi suất này quanh 2,5%/năm).

Thậm chí những phiên gần đây lãi suất qua đêm có xu hướng giảm nhẹ và đã có những giao dịch chỉ hơn 1,9%/năm…

Như trên, nhu cầu vay nóng đột biến nhưng thanh khoản hệ thống vẫn tự cân đối gần như hoàn toàn mà không dựa nhiều vào sự hỗ trợ nguồn của Ngân hàng Nhà nước.

Trên thị trường mở (OMO), Ngân hàng Nhà nước vẫn đều đặn chào thầu hỗ trợ tạo nguồn 10.000 tỷ đồng/phiên, song mức độ bơm ròng qua đây là rất nhỏ; số dư nguồn hỗ trợ qua đây cập nhật đến ngày 20/4 vẫn chỉ 2.470,47 tỷ đồng. Một điểm được chú ý là ở kênh này vừa qua thường chỉ có 1-2 tổ chức tín dụng tiếp cận mà thôi, bởi vay trên thị trường liên ngân hàng chi phí vẫn thấp hơn đáng kể (chỉ quanh 2,3% so với 2,5%/năm nếu vay Ngân hàng Nhà nước qua OMO).

OMO cũng chính là kênh chặn trên đối với biến động trên thị trường liên ngân hàng. Nhà điều hành sẵn sàng can thiệp và bình ổn qua đây nếu có áp lực về thanh khoản và lãi suất.

Nhưng, như trên, doanh số đột biến phản ánh sự sôi động và các dòng tiền con thoi linh hoạt hơn, cũng không loại trừ một phần cân đối nhu cầu phải xử lý ở kênh trái phiếu doanh nghiệp khi có xáo trộn nhất định, nhưng cơ bản chưa phát sinh quan ngại ở thanh khoản và lãi suất.

BizLIVE