Giá cước vận tải biển chạm đáy 2 năm: DN sẽ phải tăng trưởng bằng chính nội lực

Riêng Hải An (HAH), BSC đánh giá Công ty sẽ gặp các thách thức chính như (i) Cạnh tranh cao với các hãng tàu lớn, (ii) HAH chưa có kinh nghiệm triển khai thị trường Nội Á.

- 23-08-2022Công ty vận tải biển lỗ lũy kế gần 2.300 tỷ, nợ quá hạn hơn 550 tỷ đồng

- 27-07-2022Cước vận tải biển 'hạ nhiệt', doanh nghiệp vẫn đầu tư mua thêm tàu

- 14-07-2022Những doanh nghiệp ước tính lợi nhuận quý 2 tăng bằng lần: Đại diện ngành điện, thủy sản, hàng không, vận tải biển góp mặt

Giá cước vận tải toàn cầu tuần qua tiếp tục giảm hơn 16%, xuống dưới 4.000 USD/FEU. Đây là mức thấp nhất trong 2 năm sau cơn “sóng thần” năm qua, đồng thời trở về mốc trước Covid-19.

Giá cước quốc tế chạm đáy 2 năm và còn tiếp tục giảm

Theo hãng nghiên cứu thị trường S&P Global Market Intelligence (Hoa Kỳ), giá cước vận tải biển trên thế giới còn trong xu hướng giảm khi khối lượng thương mại toàn cầu tăng trưởng chậm lại, do nhu cầu suy yếu. Bên cạnh đó, giá cước vận tải biển còn chịu áp lực giảm khi những gián đoạn chuỗi cung ứng do đại dịch Covid-19 gây ra đang dần được tháo gỡ.

Dữ liệu được Tổ chức Thương mại Thế giới (WTO) công bố trong tháng 8 cho thấy khối lượng thương mại hàng hoá toàn cầu trong quý 1/2022 chỉ tăng 3,2% so với cùng kỳ năm trước, thấp hơn mức tăng 5,7% ghi nhận trong quý 4/2021. Nguyên nhân chủ yếu do các tác động từ cuộc xung đột quân sự Nga – Ukraine và việc Trung Quốc tiếp tục phong toả nhiều khu vực để kiểm soát dịch Covid-19.

S&P Global Market Intelligence cũng cho biết tình trạng tắc nghẽn tại nhiều cảng trên thế giới đã giảm đáng kể, cùng với đó là lượng hàng hoá chuyên chở qua cảng thấp hơn. Với dự báo khối lượng hàng hoá chuyên chở sẽ tăng chậm lại, S&P Global Market Intelligence nhận định tình trạng tắc nghẽn tại các cảng có thể sẽ không tái diễn nghiêm trọng trong những quý tới đây. Tương ứng, giá cước vận chuyển nguyên liệu thô qua đường biển được S&P Global Market Intelligence nhận định sẽ giảm khoảng 20-30% trong năm nay, trước khi phục hồi nhẹ vào năm 2024.

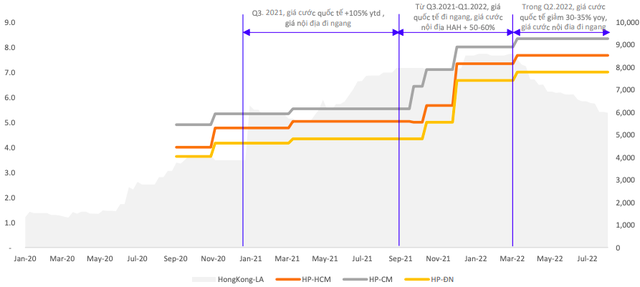

Giá cước nội địa có độ trễ so với quốc tế, dự báo sẽ giảm mạnh sau quý 1/2023

Tại Việt Nam, giá cước nội địa ghi nhận giảm 10-15% trong nửa đầu năm (so với mức giảm 25-35% trên trường quốc tế). Sở dĩ, mức giảm nội địa thấp hơn so với thế giới do:

(i) Chuỗi cung ứng tại Châu Á bị đứt gãy trở lại do Trung Quốc áp dụng các biện pháp phòng chống dịch trong quý 1/2022.

(ii) Nguồn cung tàu nội địa vẫn hạn chế, khi các hãng rút tàu chạy Lines nội địa để cho thuê định hạn/hoặc chạy Lines quốc tế. Chứng khoán BIDV (BSC) ước tính tổng quy mô đội tàu Việt Nam giảm 30% trong năm 2021.

Sang đầu năm 2022, nút thắt về nguồn cung vẫn chưa được tháo gỡ do mặt bằng giá cước Nội Á vẫn neo cao, giúp các hãng nội địa khai thác quốc tế vẫn tốt. Bên cạnh đó, các tàu nội địa vẫn đang chạy T/C quốc tế. Do vậy, thị trường vận tải Container nội địa vẫn mất cân bằng, giúp giá cước nội địa neo cao trong nửa đầu năm.

Dự báo nửa cuối năm, giá cước nội địa sẽ duy trì đi ngang (dù thế giới dự báo giảm mạnh), bởi nút thắt nguồn cung chưa được tháo gỡ khi các hợp đồng cho thuê định hạn vẫn còn hiệu lực. Theo ước tính của CTCK BSC, nguồn cung tàu nội địa bị sụt giảm mạnh vào quý 3-4/2021, nhưng do các hợp đồng T/C thường kéo dài 1-2 năm, nên sẽ phải đến hết quý 1/2023, các tàu cho thuê định hạn quốc tế mới quay trở lại thị trường nội địa, giúp tăng nguồn cung.

Ngoài ra, thị trường nội địa gần như không có nguồn cung từ tàu mới. Theo thống kê của BSC, các hãng VIMC (Vinalines cũ), VOS (Vosco), GMD (Gemadept), HAH (Hải An) - chiếm 67% thị phần vận tải nội địa - đều không có kế hoạch mua thêm tàu mới, hoặc đẩy tàu ngược về chạy nội địa trong năm 2021-2022.

Theo đó, phải đến năm 2023, giá cước trong nước bắt đầu có thể chịu áp lực giảm giá do (mặt bằng giá cước quốc tế nói chung sẽ giảm khi điểm rơi bàn giao tàu tập trung vào giai đoạn 2022-2024, và các tàu nội địa cho thuê quốc tế hết hạn vào giữa năm (từ đó sẽ quay lại thị trường nội địa). BSC dự báo giá cước nội địa giảm 15-20% trong năm 2023.

Thị trường vận tải nội địa trễ pha hơn so với thị trường quốc tế

Nguồn: BSC sử dụng giá cước nội địa theo biểu giá cước trung bình Container 20’ và Container 40’ của HAH.

"Doanh nghiệp sẽ phải tăng trưởng bằng chính nội lực"

Nhìn lại giai đoạn 2020-2021, đặc biệt lúc cao điểm dịch cùng sự cố tàu Ever Given vào khoảng quý 2-3/2021, giá cước tăng kỷ lục (được tính bằng lần) đã phà “hơi nóng” thúc đẩy chỉ số kinh doanh nhóm doanh nghiệp (DN) cảng biển đột biến bất chấp Covid-19.

2021 cũng là năm chứng kiến nhiều “zombie” trong ngành vụt dậy, sau nhiều năm liền ngập trong thua lỗ (như VIMC, VOS…). Giá cổ phiếu cũng tăng bằng lần lên mặt bằng mới.

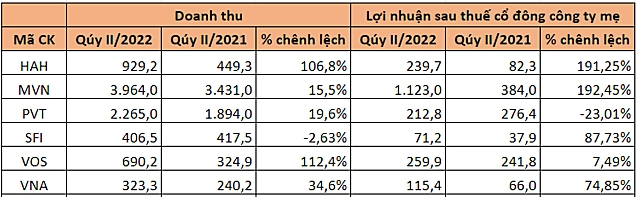

Sang nửa đầu năm 2022, dù không còn đột biến, chỉ số kinh doanh của nhóm cảng biển vẫn duy trì sự tích cực. Hầu hết các đơn vị đều tăng trưởng, riêng nhóm công ty thuộc Vinalines đã tranh thủ tình hình kinh doanh tốt tái cơ cấu nợ, từ đó cân bằng hơn bức tranh tài chính.

Điểm qua một số đơn vi, có Hải An (HAH) đạt tổng doanh thu 1.105 tỷ đồng, tăng 92,2% so với quý 2/2021. Trong đó, doanh thu khai thác tàu đạt 930,5 tỷ đồng, gấp 2 lần cùng kỳ. Lợi nhuận sau thuế công ty mẹ là 240 tỷ đồng, gấp 2,9 lần cùng kỳ.

Đây cũng là mức lợi nhuận kỷ lục đơn vị này ghi nhận trong một quý. Theo giải trình của lãnh đạo Hải An, tháng 4, 5 năm 2021, công ty đã đầu tư thêm tàu HA East và HA West giúp tăng số lượng đội tàu. Song song đó, giá cước vận tải nội địa tăng, giá cho thuê tàu tăng mạnh so với cùng kỳ cũng là yếu tố giúp lợi nhuận công ty tăng trong quý này. Cùng với đó, các công ty con và công ty liên kết cũng có kết quả tăng mạnh cũng đóng góp và sự tăng trưởng của Hải An.

Hai đơn vị thành viên của VIMC là CTCP Vận tải biển Việt Nam (Vosco, VOS ) và Vận tải biển Vinaship (VNA ) nhờ việc tái cơ cấu các khoản nợ vay với công ty mẹ, ghi nhận thêm khoản lợi nhuận khác hàng chục tỷ đồng. Nhờ đó, lợi nhuận của 2 đơn vị này lần lượt tăng trưởng lần lượt 7,5% và 75% trong quý 2 vừa qua.

Tình hình kinh doanh nhóm cảng biển, vận tải biển quý 2/2022 (Tỷ đồng)

Dù vậy, thời gian tới theo giới phân tích, khi thị trường không còn lạc quan, các DN sẽ chỉ tăng trưởng nhờ chính nội lực của mình. Đặc biệt là năm 2023 – giá cước dự giảm mạnh do ngay vào điểm rơi bàn giao các tàu mới.

Đơn cử HAH, trong báo cáo gần đây, quan điểm BSC nêu: “việc khai thác hiệu quả đội tàu mới, sẽ đến từ vào các yếu tố nội tại của HAH như giá, chất lượng, gói dịch vụ đi kèm, quan hệ với hãng tàu mẹ, năng lực Ban lãnh đạo…”.

BSC cũng đánh giá HAH sẽ gặp các thách thức chính như (i) Cạnh tranh cao với các hãng tàu lớn, (ii) HAH chưa có kinh nghiệm triển khai thị trường Nội Á. Trước năm 2021, HAH chỉ khai thác tuyến Tp.HCM – Singapore, Công ty chỉ mới chỉ bắt đầu thực sự đẩy mạnh sang tuyến Nội Á kể từ nửa cuối năm 2021.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024