Góc nhìn chuyên gia: Nhiều biến động khó lường, VN-Index có thể gặp áp lực điều chỉnh trong ngắn hạn

Theo ông Bùi Văn Huy, xác suất điều chỉnh là khá cao trong tuần tới trong bối cảnh nhiều yếu tố không mấy tích cực xuất hiện và tâm lý thận trọng trước kỳ nghỉ lễ dài.

VN-Index có tuần tăng thứ 7 liên tiếp, chuỗi tăng theo tuần khá ấn tượng trong lịch sử. Tuy nhiên, áp lực bán trong phiên cuối tuần cho thấy tâm lý nhà đầu tư vẫn khá thận trọng. Anh/chị có bình luận gì về diễn biến trên thị trường chứng khoán tuần qua?

Ông Bùi Văn Huy, Giám đốc Môi giới Chứng khoán TP.HCM (HSC): Về diễn biến thị trường chứng khoán trong tuần trước, thị trường tiếp tục tăng điểm về quanh vùng kháng cự mạnh quanh 1.300 điểm. Thị trường tăng về điểm số nhưng nhìn cấu trúc thị trường trong ngắn hạn có thể thấy sự phân kỳ khá rõ rệt. Bởi khi thị trường thiết lập những mốc cao hơn, số lượng cổ phiếu đánh mất xu hướng tăng ngắn hạn lại ngày càng nhiều thêm.

Từ mức khoảng trên 80% các cổ phiếu trên thị trường ở trên đường trung bình 20 ngày (MA20), đóng cửa tuần trước thị trường chỉ còn khoảng 50% số lượng cổ phiếu duy trì được xu hướng ngắn hạn. Đây là dấu hiệu suy yếu ngầm, khi thị trường chưa có tin xấu, các trụ vẫn có thể kéo chỉ số đi lên. Tuy nhiên xác suất giao dịch thành công giảm đi rõ trong 2 tuần trở lại đây cho thấy chỉ số đang cố cầm cự chờ một cái cớ hợp lý để điều chỉnh.

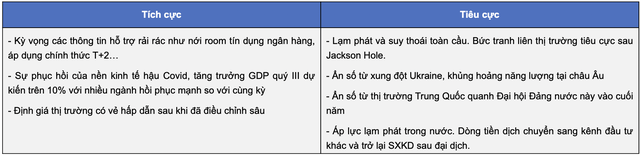

Về mặt bối cảnh, trong giai đoạn phục hồi vừa qua của thị trường, các thông tin hỗ trợ thường mang tính đơn lẻ như kỳ vọng điều chỉnh room tín dụng hay áp dụng chu kỳ thanh toán mới. Trong khi đó, bối cảnh lớn vẫn trong trạng thái thiên về phần tiêu cực nhiều hơn.

Bà Nguyễn Thị Phương Lam, Giám đốc Phân tích Công ty Chứng khoán Rồng Việt (VDSC): VN-Index đã có tuần thứ 7 tăng điểm liên tiếp kể từ đáy tạo lập với mức tăng 12,8%. Bên cạnh đó, nhiều cổ phiếu cũng có sự phục hồi ấn tượng. Với mức sinh lợi tăng nhanh trong thời gian ngắn như vậy, thì việc nhà đầu tư hiện thực hóa lợi nhuận của mình là điều dễ hiểu. Tuy nhiên, tôi nhận thấy áp lực chốt lời là không lớn như những lần trước đây, khi VN-Index chỉ điều chỉnh nhẹ trong những phiên có áp lực bán lớn. Dòng tiền cũng có sự cải thiện đáng kể từ đầu tháng 8 là một điểm sáng của thị trường với mức thanh khoản trung bình khoảng 15 nghìn tỷ/ phiên trên sàn HoSE, điều đó cho thấy tâm lý thận trọng của nhà đầu tư phần nào được trút bỏ khi các yếu tố vĩ mô liên quan đến lạm phát, giá cả hàng hóa có dấu hiệu hạ nhiệt.

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích và Tư vấn đầu tư CTCK Agriseco: VN-Index đã có tuần thứ 7 liên tiếp tăng điểm kể từ khi tạo đáy quanh vùng 1.140-1.150 điểm vào tháng 7. Động lực tăng điểm trong các tuần gần đây chủ yếu tới từ nhóm vốn hoá lớn khi các ngành như ngân hàng, bất động sản, khu công nghiệp, chứng khoán hay thép thay phiên hỗ trợ điểm số. Dòng tiền trong các tuần vừa qua chủ yếu tới từ nhóm nhà đầu tư tổ chức, tự doanh khi khối này mua ròng 5/7 tuần tăng điểm gần đây. Tuy nhiên, khối này cũng đã bán ròng trong tuần gần nhất với giá trị gần 600 tỷ đồng. Theo tôi, đây là hành động bảo vệ thành quả sau thời gian nắm giữ ở vùng giá thấp và cũng khá gần thời điểm nghỉ lễ Quốc Khánh.

Dow Jones giảm hơn 1.000 điểm sau phát biểu của Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) nhấn mạnh ngân hàng trung ương sẽ không lùi bước trong cuốc chiến chống lạm phát tại hội nghị Jackson Hole mới đây. Với đà giảm mạnh của chứng khoán Mỹ cùng tâm lý nghỉ lễ, liệu có khả năng VN-Index sẽ giảm mạnh trong tuần sau?

Ông Bùi Văn Huy: Còn nhớ 2 năm trước, hội nghị Jackson Hole đã đánh dấu bước ngoặt cho những hoạt động nới lỏng "vô tiền khoáng hậu" của FED và không lâu sau đó các chỉ số chứng khoán lớn đều vượt đỉnh mọi thời đại. Hai năm sau, có vẻ câu chuyện đã hoàn toàn đảo ngược. Jackson Hole 2022 không phải là bước khởi đầu nhưng là lời khẳng định quan điểm của FED trước cuộc chiến lạm phát. Với sức ảnh hưởng lớn như vậy với chứng khoán Mỹ khi DowJones rơi hơn 1.000 điểm, tôi nghĩ sự kiện này đủ sức ảnh thưởng đến thị trường chứng khoán toàn cầu trong ngắn hạn.

Thực tế trong tuần qua, thị trường chứng khoán Việt Nam khá khỏe về mặt chỉ số khiến nhiều nhà đầu tư phớt lờ đi nhiều tín hiệu cảnh báo liên thị trường và cả sự kiện Jackson Hole. Hầu hết các thị trường chứng khoán lớn đã điều chỉnh trong tuần qua và dấu hiệu liên thị trường cảnh báo sớm khá rõ khi Lợi suất trái phiếu Mỹ tăng mạnh trở lại, đồng Dollar vượt đỉnh và thị trường tiền số diễn biến rất tệ.

Tháng 9 theo thống kê là tháng có tỷ suất sinh lợi tệ nhất trong lịch sử của chỉ số DowJones trong hơn 100 năm qua, thường được gọi với tên "September Effect". Thông kê tham khảo thì tháng 9 cũng là tháng có tỷ suất lợi nhuận không tốt trong quá khứ, và chỉ tệ sau tháng 6 và tháng 7. Thống kê này chỉ có ý nghĩa tham khảo, tuy nhiên thực tế nhiều lần trong quá khứ, tháng 9 có diễn biến không tốt. Về quan điểm cá nhân, tôi cũng cho rằng tháng 9 thị trường chứng khoán thế giới sẽ nhiều biến động, đặc biệt là từ nửa sau tháng 9 với rất nhiều sự kiện.

Về diễn biến thị trường Việt Nam trong ngắn hạn, tôi thấy xác suất điều chỉnh mạnh là khá cao trong tuần tới, với bối cảnh tiêu cực và trước kỳ nghỉ lễ dài. Hiện tại trạng thái thị trường không bị căng cứng và chịu tác động của những sự kiện đột ngột đến dòng tiền như siết chặt thị trường trái phiếu hay căng cứng margin, do đó tạm thời vùng quanh 1.220-1.240 sẽ đóng vai trò là vùng hỗ trợ quanh trọng để thị trường có thể tìm điểm cân bằng tìm cơ hội hồi phục sau đó. Trong khi đó với bối cảnh hiện tại, khả năng vượt 1.300 điểm có lẽ đành bỏ lỡ và tạm gác lại trong quý 3.

Bà Nguyễn Thị Phương Lam: VN-Index kết thúc tuần ở mức 1.282 điểm cách mốc 1.300 khoảng 1,4%, và chúng ta sẽ còn 3 phiên giao dịch trước khi vào kỳ nghĩ lễ dài. Dù vậy, trong bối cảnh thị trường đang trong vùng trống thông tin, trong khi ngưỡng 1.300 cũng là ngưỡng cản tâm lý quan trọng thì khả năng bứt phá của VN Index do vậy cũng sẽ thận trọng hơn.

Trong tuần trước khi nghỉ lễ, thị trường sẽ đối diện nhiều thông tin đan xen. Thứ hai là ngày đầu tiên mà chính sách giao dịch T+2 có hiệu lực, giao dịch trên thị trường kỳ vọng sẽ sôi động hơn. Ở chiều ngược lại, theo quan sát của chúng tôi, thanh khoản thị trường thường thấp hơn thường lệ trong những dịp nghỉ lễ dài hạn. Đồng thời, việc chỉ số VNIndex đối diện ngưỡng cản tâm lý 1.300 và thông điệp mới nhất từ FED trong cuộc chiến chống lạm phát, có thể thấy tuần trước nghỉ lễ có thể là tuần biến động với nhiều bất ngờ của thị trường. Dù vậy, chúng tôi không bi quan về viễn cảnh điều chỉnh của chỉ số VN-Index.

Ông Nguyễn Anh Khoa: Theo tôi, sự giảm điểm của thị trường Mỹ mới đây, chủ yếu tới từ việc xu hướng tăng lãi suất như hiện tại vẫn được duy trì. Điều này có thể gián tiếp tác động tiêu cực tới thị trường trong nước. Bên cạnh đó, VN-Index cũng trải qua 7 tuần tăng điểm liên tiếp nhờ dòng tiền luân chuyển giữa các nhóm ngành vốn hoá lớn, tôi cho rằng thị trường cần có nhịp điều chỉnh để cân bằng lại cung-cầu. Kết hợp với (1) Kỳ nghỉ lễ tới gần làm tăng nhu cầu tiền mặt, (2) Khối tự doanh bắt đầu bán ròng lớn sau 5 tuần mua ròng liên tiếp, khả năng thị trường sẽ giảm điểm có thể xuất hiện trong tuần tới. Mặc dù vậy, tôi cho rằng VN-Index sẽ không điều chỉnh quá sâu do thị trường Việt Nam thường phải mất thêm thời gian để hấp thụ thông tin từ khi số liệu của Mỹ được công bố, bên cạnh đó các chỉ tiêu kinh tế trong 2 quý đầu năm nhìn chung vẫn tương đối tốt so với mặt bằng thế giới.

Ngân hàng Nhà nước (NHNN) mới đây cũng cho biết sẽ điều chỉnh nới room tín dụng vào tuần sau. Chuyên gia dự báo như thế nào về ảnh hưởng của câu chuyện nới room tín dụng đến thị trường nói chung và nhóm cổ phiếu ngân hàng nói riêng?

Ông Bùi Văn Huy: Trong năm nay, trước áp lực lạm phát toàn cầu, Ngân hàng Nhà nước tỏ ra thận trọng và câu chuyện nới room tăng trưởng tín dụng được đồn đoán từ tháng 6 và đến nay vẫn chưa chốt. Nhiều thông tin trên các phương tiện truyền thông cho biết vấn đề này sẽ được chốt lại đầu tuần tới.

Việc nới room tín dụng sẽ tạo sự thuận lợi trong hoạt động của các ngân hàng và các chủ thể cần vốn trong nền kinh tế. Việc nới room sẽ có sự phân hóa, phụ thuộc vào sức khỏe tài chính của các ngân hàng, và một số tiêu chí như giảm lãi suất cho vay hỗ trợ doanh nghiệp và người dân, tiêu chí tín dụng tập trung vào lĩnh vực đầu tư kinh doanh bất động sản, đầu tư trái phiếu doanh nghiệp, tiêu chí TCTD tham gia hỗ trợ xử lý các ngân hàng yếu kém…Các ngân hàng được nới room nhiều, đương nhiên sẽ có sự tích cực nhất định trong kết quả hoạt động giai đoạn cuối năm.

Tuy nhiên với thị trường và cổ phiếu nhóm ngành ngân hàng, tác động chưa hẳn là tích cực. Câu chuyện nới room ngành ngân hàng có lẽ không được nhắc nhiều đến thế nếu như mọi năm được nới sớm. Việc câu chuyện này kéo dài, câu chuyện "ở thể kỳ vọng" cũng được kéo dài và câu chuyện này dẫn dắt nhóm cổ phiếu ngân hàng trong quãng khá lâu vừa qua. Khi thông tin chính thức được chốt, chưa hẳn dòng tiền sẽ tiếp tục ở lại nhóm cổ phiếu này mà sẽ có sự phân hóa. "Buy the rumor, sell the fact." có thể xảy ra trong trường hợp này.

Ông Nguyễn Anh Khoa: Tôi cho rằng việc nới room tín dụng sẽ có sự phân hóa giữa các ngân hàng: Các ngân hàng hoạt động ổn định, chất lượng tài sản tốt, có hệ số an toàn vốn CAR và xếp hạng tín nhiệm cao cùng hệ số LDR còn nhiều dư địa tăng trưởng sẽ có thể được nới hạn mức cao hơn. Đặc biệt, những ngân hàng tích cực tham gia nhiệm vụ chính trị như nhận chuyển giao tổ chức tín dụng bắt buộc có thể sẽ được ưu tiên hơn trong việc nới room. Đây cũng một phần là nguyên nhân giúp nhiều cổ phiếu ngân hàng đầu ngành thời gian qua có diễn biến giá tương đối tích cực. Mặc dù việc nới room tín dụng sẽ phần nào giúp cải thiện KQKD của các ngân hàng, song cơ hội đầu tư sẽ có sự phân hoá. Nhà đầu tư nên tập trung các ngân hàng có câu chuyện riêng, khả năng được nới room tín dụng cao hơn và kế hoạch tăng vốn sắp tiến hành.

Thanh khoản đang là nút thắt cho sự hồi phục của thị trường. Theo anh/chị, việc rút ngắn thời gian thanh toán xuống T+2 có hiệu lực vào tuần sau sẽ tác động như thế nào đến dòng tiền trên thị trường? Và giao dịch T+2 liệu có kích hoạt tâm lý đầu cơ trong thời gian tới?

Ông Bùi Văn Huy: Câu chuyện rút ngắn chu kỳ thanh toán cũng tương tự như câu chuyện nới room tăng trưởng tín dụng, nhìn chung là một câu chuyện hay trong bối cảnh trong thời gian qua ít thông tin tiêu cực. Điều này khiến nhóm cổ phiếu chứng khoán tăng mạnh từ đáy.

Nhiều ý kiến cho tằng thanh khoản thị trường sẽ tăng 20-30%, hiện tại mức khớp lệnh của HOSE quanh 15 ngàn tỷ thì sau khi áp dụng quy định mới sẽ tăng lên 19-20 ngàn tỷ. Cá nhân tôi thì bớt lạc quan hơn khi ước tính thanh khoản tăng khoảng 10-15% mà thôi, diễn biến thanh khoản trong khoảng 1 tháng sau khi áp dụng chính thức sẽ là câu trả lời xem kỳ vọng nào là hợp lý. Cơ sở cho ước tính của tôi dựa trên tỷ trọng nhà đầu tư giao dịch lướt sóng và vòng quay tối đa mà quy định mới có thể mang lại. Các sự kiện trong quá khứ về thay đổi quy định giao dịch là cơ sở cho lập luận gia tăng 10-15% thanh khoản. Tất nhiên theo thời gian và bối cảnh, giá trị giao dịch luôn có xu hường gia tăng trong dài hạn.

Còn về tâm lý đầu cơ tích cực hay tiêu cực sẽ dựa trên thực tế ảnh thưởng như đề cập ở trên. Nếu thanh khoản không tăng tương ứng với mức kỳ vọng của thị trường, phản ứng sẽ là tiêu cực.

Bà Nguyễn Thị Phương Lam: Như đã đề cập ở phần trên, thứ 2 sẽ là ngày đầu tiên chính sách giao dịch T+2 có hiệu lực, thị trường đang kì vọng thanh khoản sẽ tăng hơn nữa từ chính sách này. Tuy nhiên theo tôi thanh khoản thường thấp hơn thường lệ trước các kì nghĩ lễ dài do thiếu vắng thông tin hỗ trợ. Theo đó, kỳ vọng tác động của chính sách này sẽ thấy rõ nét hơn từ sau kì nghỉ lễ.

Bên cạnh đó, theo thống kê mới đây, trong giai đoạn thị trường điều chỉnh mạnh, số dư tiền mặt của nhà đầu tư chứng khoán vẫn duy trì ở mức cao trên 70 nghìn tỷ và cao hơn rất nhiều so với thời kì trước dịch và tương đương với giai đoạn thị trường bùng nổ trong năm 2021. Trong khi đó, mặc dù thanh khoản đã hồi phục trong tháng 8, nhưng thanh khoản vẫn chưa về mức cao như giai đoạn 2021. Do đó, tôi cho rằng đây là một yếu tố tiềm ẩn và có thể được kích hoạt trong thời gian tới.

Ông Nguyễn Anh Khoa: Tôi cho rằng việc rút ngắn thời gian thanh toán sẽ giúp thanh khoản thị trường cải thiện trong thời gian tới do tăng tần suất quay vòng vốn cũng như lượng tiền gửi của khách hàng tại CTCK hiện nay tương đối cao. Ngoài ra, hệ thống giao dịch của các Sở giao dịch cũng đã được nâng cấp và cải tiến, giúp đón được nhiều lệnh mua/bán của khách hàng hơn, giảm thiểu rủi ro nghẽn lệnh cũng như "tắc" thanh khoản. Tuy nhiên, tôi cũng lưu ý việc giảm thời gian thanh toán xuống T+2 có thể làm tăng tâm lý đầu cơ do phần lớn nhà đầu tư tham gia thị trường chứng khoán Việt Nam là các nhà đầu tư cá nhân – đây là nhóm nhà đầu tư có khả năng tiếp cận thông tin khó hơn cũng như thường quyết định mua/bán theo tâm lý đám đông thay vì dựa trên kết quả hoạt động của doanh nghiệp.

Nhóm ngành nào có tiềm năng trong tháng 9 tới?

Ông Bùi Văn Huy: Nhiều tổ chức dự báo GDP quý III Việt Nam sẽ tăng trưởng trên 10.x%. Do đó, tâm điểm thị trường nhiều khả năng sẽ tập trung vào các nhóm ngành phục hồi sau dịch, chịu ảnh hưởng mạnh bởi thời gian dãn cách cùng kỳ năm trước. Nửa cuối tháng 9, mùa KQKD quý III dần tới và kỳ vọng có thể xoay quanh nhóm cổ phiếu này. Theo đó, nếu thị trường xảy ra điều chỉnh, nhóm cổ phiếu được quan tâm khả năng là Hàng không, Hàng tiêu dùng cá nhân, Bán lẻ, Xây dựng, Sản xuất dầu khí…

Bà Nguyễn Thị Phương Lam: Về mặt định giá, nhiều ngân hàng đang có mức định giá hấp dẫn, bên cạnh đó KQKD 6T đầu năm vẫn duy trì sự tích cực và Rồng Việt cũng kì vọng điều này cũng sẽ được duy trì trong 6T cuối năm. Thêm vào đó, thông tin mở room tín dụng cũng là yếu tố kích thích kì vọng của thị trường. Với tỉ trọng lớn nhất trong rổ chỉ số VN-Index, nhóm ngân hàng có thể là nhóm dẫn dắn thị trường sắp tới. Bên cạnh đó, tình hình giải ngân vốn đầu tư công vẫn còn rất chậm trong nữa đầu năm, Chính phủ đang nỗ lực thành lập các tổ công tác để đẩy nhanh việc giải ngân vốn đầu tư công đặc biệt ở các dự án hạ tầng. Do đó, việc tăng tốc trong nữa cuối năm là điều có thể kì vọng được và nhóm cổ phiếu đầu tư công khả năng vẫn sẽ còn xung lực. Ngoài ra, trong thời gian gần đây, tình trạng khô hạn ở châu Âu và Trung Quốc khiến tình khan hiếm lương thực ở khu vực này có thể đặt vào tình trạng rủi ro lớn. Nhu cầu lương thực có thể đối diện với cú shock cung khiến giá lương thực có thể tăng vọt, nhóm cổ phiếu có liên quan đến xuất khẩu lương thực có thể hưởng lợi từ yếu tố này.

Ông Nguyễn Anh Khoa: Theo tôi, thị trường trong tuần tới có thể ghi nhận sự tăng điểm trở lại của nhóm cổ phiếu vốn hoá vừa và nhỏ, khi basis giữa chỉ số VN30 và hợp đồng phái sinh F1M đang chênh lệch tới gần -14 điểm. Các nhóm ngành dẫn dắt trong tuần tới, tôi cho rằng bao gồm: (1) Nhóm Bán buôn, bán lẻ điện tử, do hiện tại là thời điểm tựu trường, nhu cầu sắm các thiết bị văn phòng cũng như máy tính-điện thoại tăng lên, và tháng 9 cũng là thời điểm dòng điện thoại iPhone mới ra mắt, (2) Nhóm lương thực, phân bón, khi Trung Quốc đang trải qua mùa hạ khắc nghiệt và nhiều nhà máy phân bón tại Trung Quốc và châu Âu đang phải cắt giảm công suất do mất điện và giá khí đốt cao kỷ lục, (3) Nhóm hàng không – du lịch, khi kỳ nghỉ lễ Quốc Khánh dài ngày tới gần làm tăng nhu cầu di chuyển cũng như nghỉ dưỡng của người dân. Nhóm này trong các tháng vừa qua cũng ghi nhận lượng khách tăng mạnh do là cuối Quý 2 và Quý 3 là cao điểm du lịch.

Nhịp sống kinh tế