Kết quả kinh doanh và chỉ số vĩ mô quý 1/2018 đều tích cực, vì sao thị trường chứng khoán cứ lao dốc?

Trong bối cảnh kết quả kinh doanh cũng như các chỉ số vĩ mô quý 1 tích cực, sự lao dốc của thị trường chứng khoán (TTCK) đã gây ra tâm lý hoang mang và mất phương hướng cho nhà đầu tư. Tuy nhiên, nếu nhìn ở góc độ định giá thì nguyên nhân của đợt sụt giảm sẽ trở nên sáng tỏ.

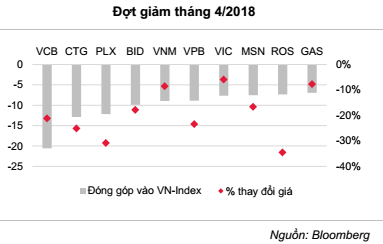

Theo ghi nhận trong báo cáo vừa mới công bố của SSI Retail Research, tháng 4/2018 chứng khoán Việt Nam rơi vào một chuỗi giảm sâu trên diện rộng khi số lượng mã giảm điểm gấp đôi số mã tăng. Tất cả nhóm cổ phiếu trụ cột đều giảm mạnh gây áp lực tâm lý đè nặng lên thị trường chung.

Cụ thể, sau khi tăng trưởng mạnh mẽ trong quý 1 vượt xa các thị trường trên thế giới, VN-Index thiết lập mức đỉnh mới ở 1.204,33 điểm vào phiên ngày 9/4, tăng 220 điểm so với cuối năm 2017 và tăng đến 49% chỉ trong vòng 6 tháng.

Cũng từ đó, thị trường liên tục giảm mạnh, VN-Index rơi trở lại ngưỡng 1.050,26 điểm vào cuối tháng 4, mất 154 điểm từ mức đỉnh vừa mới thiết lập. Dưới áp lực bán rất mạnh, thị trường không thể tăng nổi 2 phiên liên tiếp và nhiều bẫy bull trap liên tục được tạo ra. Tổng giá trị vốn hóa tính trên 3 sàn đã giảm 20 tỷ USD về 173 tỷ USD.

Theo SSI, đợt giảm tháng 4 ghi nhận ảnh hưởng rõ nét của nhóm cổ phiếu ngân hàng lên chỉ số chung. Từ ngày 10-26/4, hầu hết cổ phiếu ngân hàng cùng sụt giảm mạnh. Ngoại trừ TPB, EIB và NVB, các cổ phiếu còn lại đều giảm sâu hơn VN-Index, trong đó các mã trụ cột VCB, CTG, VPB, MBB đều giảm hơn 20%, và kéo VN-Index giảm 62,8 điểm trong tổng số 159,5 điểm giảm.

Tổng giá trị vốn hóa của nhóm ngân hàng chiếm 24% toàn sàn nhưng đóng góp tới 39% điểm số giảm của VN-Index. Hơn thế nữa, nhóm Ngân hàng cũng là nhóm ngành chính dẫn dắt tâm lý thị trường và gây nhiều ảnh hưởng lên các nhóm ngành khác.

Song, nếu xét về hoạt động kinh doanh, năm 2018 vẫn được dự báo là một năm thành công với ngành ngân hàng. Lợi nhuận sau thuế quý 1/2018 của 12 ngân hàng niêm yết tăng 51,6% so với năm 2017.

Như vậy, trong bối cảnh kết quả kinh doanh cũng như các chỉ số vĩ mô quý 1 tích cực, sự lao dốc của thị trường chứng khoán đã gây ra tâm lý hoang mang và mất phương hướng cho nhà đầu tư. Tuy nhiên, nếu nhìn ở góc độ định giá thì nguyên nhân của đợt sụt giảm sẽ trở nên sáng tỏ, SSI cho biết.

Định giá thị trường không còn rẻ, TTCK tìm về mức hợp lý

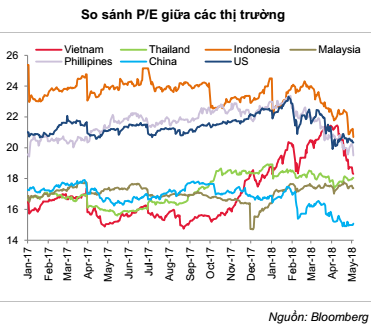

Phân tích sâu, trước tháng 11/2017, chứng khoán Việt Nam giao dịch với nền định giá P/E khá thấp, trung bình ở mức 14,2x. Trong 5 năm qua, P/E của VN-Index chỉ dao động trong vùng từ 10,8x-17,4x và luôn thấp hơn so với các nước trong khu vực. Mức định giá này là hợp lý trong bối cảnh quy mô thị trường chứng khoán Việt Nam còn nhỏ.

Tuy nhiên, đợt tăng nhanh và mạnh từ cuối năm 2017 đã đẩy định giá lên rất cao. Với tăng trưởng lợi nhuận toàn thị trường là 23% trong năm 2017, VN-Index đã tăng 48% trong năm 2017 và tăng thêm hơn 22% chỉ trong hơn 3 tháng đầu năm. Định giá P/E vì thế bị đẩy vượt lên cao so với nền giá lịch sử, đạt 21,5x vượt qua cả thị trường Mỹ (20,2x) và các nước trong khu vực.

Với vị thế dẫn đầu ngành, các cổ phiếu trụ cột được định giá ở mức cao hơn thị trường chung. P/E bình quân của nhóm top 30 cổ phiếu lớn nhất 3 sàn đạt tới 29,4x, đáng chú ý như các cổ phiếu VIC, ROS, VRE đều có P/E trên 50x.

Nhóm ngân hàng tuy có P/E không quá cao, nhưng định giá P/B cũng đã ở mức đắt so với các cổ phiếu ngân hàng trên thế giới. P/B của VCB đỉnh điểm lên tới 5x trong khi bình quân của nhóm cổ phiếu ngân hàng có quy mô tương đương chỉ vào khoảng 1,5x. Tương tự, P/B của nhiều mã ngân hàng khác như BID, VPB, HDB, ACB cũng đều vượt ngưỡng 3x.

Trong tình hình đó, việc điều chỉnh về mức định giá thấp hơn là hoàn toàn lành mạnh và cần thiết cho sự tăng trưởng bền vững của thị trường chứng khoán, SSI khẳng định.

Tới cuối tháng 4, P/E của VN-Index đã được về 18,7x, ngang với mức cuối năm 2017. Định giá thị trường Việt Nam cũng được đưa về sát các nước trong khu vực như Thái Lan (18x), Malaysia (17,5x). Với mức tăng trưởng lợi nhuận 22,8% của quý 1/2018, PEG của thị trường Việt Nam đang ở mức 0,82x, có thể coi là mức khá hợp lý so sánh với PEG của thị trường Mỹ là 1,15x với tăng trưởng lợi nhuận dự kiến cho năm 2018 là 17,7%.

Dẫu vậy, nếu quan sát kỹ hơn thì mức tăng trưởng lợi nhuận 22,8% chưa phải phổ biến. Tăng trưởng của thị trường đang phụ thuộc rất nhiều vào nhóm ngành ngân hàng và chứng khoán với nhiều yếu tố hỗ trợ tích cực đặc thù của riêng năm 2018. Nếu loại trừ hai nhóm ngành này, tăng trưởng chung chỉ đạt mức 10%.

Đồng thời, vẫn còn nhiều nhóm ngành tăng trưởng thấp và thậm chí âm, bao gồm ngành tiêu dùng như VNM, SAB, bất động sản và xây dựng như NVL, ROS, CTD, TDH, VGC. Kết quả lợi nhuận những quý tiếp theo cần được cải thiện hơn nữa mới có thể tạo nền tảng vững chắc cho tăng trưởng của thị trường.

Nhà đầu tư ngoại liên tục bán ròng, khó để lý giải nguyên nhân!

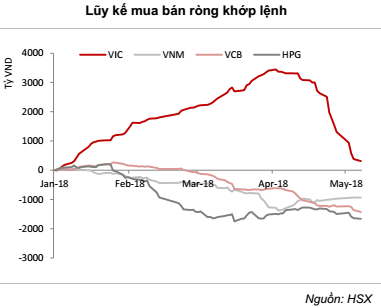

Xét riêng giá trị khớp lệnh, nhà đầu tư nước ngoài (NĐTNN) đã bán ròng 3 nghìn tỷ trong tháng 4 và bán tiếp 1,8 nghìn tỷ chỉ trong 3 ngày sau dịp nghỉ lễ. Tính từ tháng 2, NĐTNN đã bán ròng 8,4 nghìn tỷ, nhiều hơn giá trị mua ròng trong tháng 1 là 5,3 nghìn tỷ.

Khi cơn hưng phấn của thị trường dâng cao, sự đảo chiều của dòng vốn nước ngoài ít được nhà đầu tư trong nước chú ý. Tuy nhiên khi NĐTNN bán ròng 3 tháng liên tiếp, nhà đầu tư trong nước cuối cũng đã nhận thấy tầm ảnh hưởng của dòng vốn này.

Nhóm cổ phiếu bị bán ròng nhiều nhất trong tháng 4 là bất động sản với VIC bị bán ròng 2,1 nghìn tỷ (chỉ tính giao dịch khớp lệnh). Đây có thể coi là một nguyên nhân khiến cổ phiếu vốn hóa lớn nhất thị giảm điểm, tạo áp lực lên thị trường chung. Ngoài VIC, xu hướng bán ròng mạnh còn thể hiện rõ ở nhiều cổ phiếu trụ khác như VCB, VJC, NVL và MSN.

Theo SSI, khó có một lý giải đầy đủ về nguyên nhân khiến NĐTNN gia tăng bán ròng trong tháng 4. Một điều tương đối dễ nhận thấy là xu hướng bán ròng đã xuất hiện vào đầu tháng 2, thời điểm TTCK thế giới giảm mạnh, cục diện kinh tế và lãi suất trên thế giới thay đổi khi chính quyền của Donald Trump quyết liệt thực thi các chính sách bảo vệ các doanh nghiệp Mỹ.

Khả năng FED nâng lãi suất nhanh hơn so với dự kiến và rủi ro về cuộc chiến thương mại lan rộng rất có thể đã có ảnh hưởng đến quyết định của NĐTNN. Bên cạnh đó, việc có thêm nhiều cổ phiếu vốn hóa lớn IPO và lên niêm yết cũng có thể dẫn đến việc cơ cấu lại danh mục của các quỹ nước ngoài.