Kẹt tiền, Phương Nam buộc phải thoái vốn khỏi chuỗi rạp CGV với mức giá "rẻ như cho"?

Mức giá mà Phương Nam thoái vốn chưa bằng 60% so với mức định giá cách đây 7 năm của CGV dù cho quy mô công ty tăng lên gấp 5 lần trong thời gian này.

- 12-06-2018Lỗ lớn nợ nhiều, Phương Nam (PNC) thoái vốn khỏi chuỗi rạp CGV để lấy tiền trả nợ

- 11-06-2018Doanh thu CGV lớn hơn cả 4 chuỗi rạp Lotte, Galaxy, BHD và Trung tâm chiếu phim Quốc gia cộng lại, chi phối trên 45% thị phần chiếu phim toàn quốc

- 04-04-2018Sau 6 năm kể từ khi thâu tóm Megastar, quy mô CGV tăng gấp 5 lần, chiếm gần 50% thị phần rạp chiếu cả nước

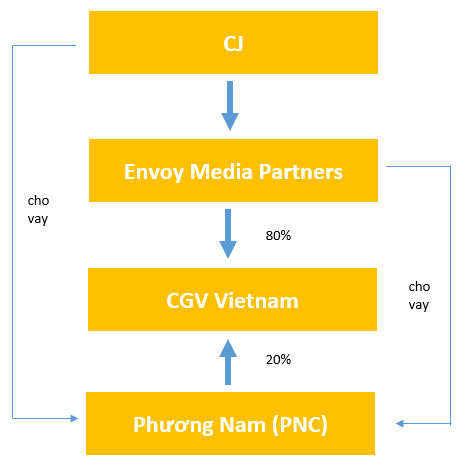

Lâu nay, CTCP Văn hóa hóa Phương Nam (PNC) được biết đến là một trong những chuỗi nhà sách lớn nhất Việt Nam. Tuy vậy, tài sản giá trị nhất của công ty lại là 20% vốn góp tại chuỗi rạp chiếu phim CGV Việt Nam.

Trước việc kết quả kinh doanh khá "bết bát" trong nhiều năm qua cùng với khoản nợ 7 triệu USD sắp đến ngày đáo hạn mà chưa có nguồn chi trả, Hội đồng quản trị công ty đã buộc phải trình cổ đông thông qua phương án thoái 12,5% vốn tại CGV với mức giá 160 tỷ đồng. Khoản tiền này vừa đủ để trả nợ gốcvà một phần lãi.

Mức giá trên tương ứng với việc định giá CGV Việt Nam ở mức 1.280 tỷ đồng (56,4 triệu USD). Đây là mức giá được nhiều chuyên gia đánh giá là "rẻ như cho" khi mà cách đây 7 năm tập đoàn CJ CGV của Hàn Quốc đã trả mức giá 100 triệu USD để mua lại Megastar – tên gọi khi đó của CGV Việt Nam.

Tại thời CJ CGV mua lại, Megastar có quy mô 7 rạp chiếu phim gồm 54 phòng chiếu với doanh thu năm 2010 đạt 23 triệu USD. Để rút ngắn thời gian thâm nhập thị trường, CJ CGV đã bỏ ra 73,6 triệu USD để mua lại 92% cổ phầncủa Envoy Media – pháp nhân nắm giữ 80% vốn của Megastar - tương đương với mứcđịnh giá dành cho Megastar là 100 triệu USD. Đến năm 2014, thương hiệu Megastar chính thức được thay bằng CGV.

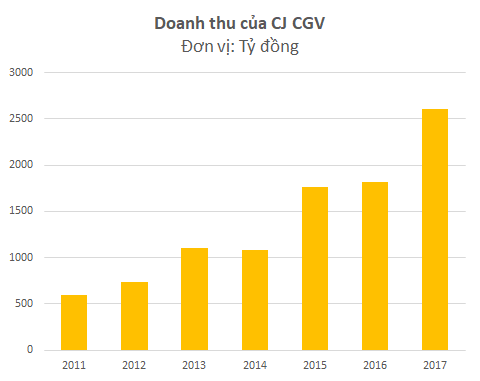

Đến năm 2017, CGV VN đã có 53 cụm rạp với 324 phòng chiếu, tăng 6 lần so với số phòng chiếu trước kia với doanh thu năm 2017 đạt khoảng 2.600 tỷ đồng (115 triệu USD) và lợi nhuận sau thuế đạt khoảng 107 tỷ đồng. Khoản lợi nhuận 21 tỷ tương ứng với sở hữu tại CGV góp phần giúp cho kết quả kinh doanh năm 2017 của Phương Nam đỡ bết bát hơn.

Như vậy sau 7 năm, quy mô của hệ thống CGV đã tăng lên gấp 5 lần trong khi Phương Nam lại dự định thoái vốn với mức giá chưa đến 60% mức địnhgiá cách đây 7 năm là một câu hỏi có phần khó hiểu. Mức giá trên cũng chỉ tương đương 12 lần lợi nhuận của năm 2017 - mức định giá khá rẻ xét đến việc CGV đang nắm thị phần chi phối trong ngành.

Những khoản nợ khiếnPhương Nam phải bán vội CGV

Trên báo cáo tài chính của PNC ghi nhận khoản nợ phải trả cho Envoy Media Partners Ltd. Đây là khoản mượn để góp vốn vào CGV VN. Như vậy PNC mượn tiền từ chính công ty mẹ của CGV VN để góp vốn vào công ty này.

Mặt khác, năm 2014, PNC vay số tiền 7 triệu USD từ Cross Junction Investment (CJI) - một công ty khác thuộc tập đoàn CJ với lãi suất 4%/năm, được gia hạn trong 3 năm được thế chấp bằng khoản vốn góp tại CGV VN kèm điều khoản không được vay nợ từ tổ chức, cá nhân nào khác.

Hợp đồng cho vay của CJI và PNC sẽ đến hạn thanh toán vào ngày 30/6 tới đây và không được tiếp tục gia hạn. Chính PNC đã lấy dây buộc chân mình khi kí vào điều khoản trên, để rồi khi mất cân bằng tài chính, PNC bắt buộc phải bán rẻ cổ phần tại CGV để trả nợ cho CJI.

Được biết, công ty nhận chuyển nhượng phần vốn góp của PNClà CTCP Đầu tư Kim Cương Đen, một công ty mới được thành lập từ 26/4/2018 với vốn điều lệ 120 tỷ đồng.

Nhịp sống kinh tế

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Co.opmart, Co.opxtra lần đầu tiên ra mắt Giỏ quà Tết rau củ

17:30 , 11/12/2024