Khả năng mở rộng NIM của các ngân hàng sẽ chậm lại

Dư địa tăng NIM bằng cách đẩy mạnh LDR sẽ trở nên hạn chế trong năm 2019.

Trong báo cáo nhận định ngành ngân hàng mới đây, các chuyên gia phân tích đến từ Công ty Chứng khoán Rồng Việt (VDSC) đánh giá tăng trưởng thu nhập lãi thuần năm 2018 của các nhà băng có phần chậm lại do tăng trưởng tín dụng thấp hơn dù NIM tiếp tục mở rộng.

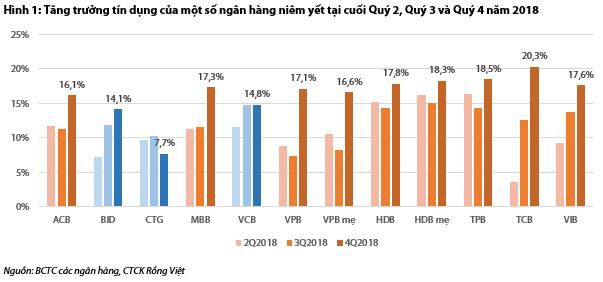

Nhờ việc Ngân hàng Nhà nước (NHNN) nới thêm hạn mức nên mức tăng trưởng tín dụng đã tăng nhanh trở lại trong Quý 4/2018 sau giai đoạn tăng chậm hoặc gần như không tăng ở nhiều ngân hàng trong Quý 3. Với mức tăng trưởng chủ yếu nằm trong khoảng từ 17-18%, các ngân hàng thương mại cổ phần có mức tăng trưởng tín dụng cao hơn nhóm quốc doanh.

Trong đó, Techcombank là ngân hàng có mức tăng trưởng tín dụng cao nhất (tăng 20,3% so với năm 2017), mặc dù nửa đầu năm chỉ tăng trưởng rất thấp (ở mức 3,6%). Tuy cho vay khách hàng của Techcombank giảm nhẹ 0,6% so với năm trước nhưng tăng trưởng tín dụng tổng thể được bù đắp bởi danh mục trái phiếu với giá trị lớn, gần 60 nghìn tỷ đồng.

Trong khi đó, các ngân hàng quốc doanh duy trì mức tăng trưởng tín dụng thấp hơn, như BIDV và Vietcombank chỉ tăng trưởng theo đúng hạn mức được NHNN giao từ đầu năm, tức ở mức dưới 15%. VietinBank chỉ duy trì mức tăng trưởng tín dụng khá thấp là 7,7%, theo phương án xử lý nợ xấu đã được NHNN phê duyệt. Tuy nhiên, VDSC lưu ý rằng tình trạng thiếu vốn hiện tại của các ngân hàng quốc doanh mới là yếu tố chính trong việc hạn chế tiềm năng tăng trưởng tín dụng của các ngân hàng này.

Trong 10 ngân hàng được phân tích, NIM (tỷ lệ thu nhập lãi cận biên) của hai ngân hàng TPBank và VIB tăng mạnh nhất trong năm 2018 (tăng 0,7–0,9 điểm phần trăm), tiếp theo đó là MBBank, Vietcombank và ACB.

Tại TPBank, ngân hàng này đã đẩy mạnh cho vay bán lẻ đáng kể từ năm 2017 bằng việc đề ra mức lãi suất ưu đãi trong 6-12 tháng đầu cho các khoản vay cá nhân. Do vậy, năm 2018, khi lãi suất của các khoản vay ưu đãi này chuyển về mức thông thường thì NIM của ngân hàng cũng tăng mạnh so với năm 2017. Kể từ năm 2019, khi tỷ trọng các khoản vay ưu đãi của TPBank thấp hơn nhiều so với trước đây, VDSC cho rằng tác động tích cực làm tăng NIM sẽ không còn mạnh mẽ như trước.

Đối với trường hợp của MBBank, Vietcombank và ACB, các ngân hàng này đã mở rộng NIM thành công thông qua việc tái cơ cấu danh mục tài sản theo hướng tập trung vào cho vay bán lẻ, doanh nghiệp vừa và nhỏ và tài chính tiêu dùng (đối với trường hợp MBBank), tuy vậy mức độ cạnh tranh trong các lĩnh vực này hiện đang trở nên ngày càng gay gắt hơn.

Về phía HDBank và VPBank, NIM chỉ tăng nhẹ do tăng trưởng và đóng góp của mảng tài chính tiêu dùng thấp hơn so với giai đoạn tăng mạnh năm 2017.

BIDV và VietinBank là hai ngân hàng có tỷ lệ NIM giảm. Trong khi nhu cầu tăng vốn đang cấp bách và hệ số LDR (huy động/ cho vay) đã ở mức rất cao 100%, BIDV đặt mục tiêu tăng trưởng huy động cao hơn tăng trưởng tín dụng trong giai đoạn 2019-2020, theo đó chúng tôi cho rằng áp lực lên chi phí huy động của ngân hàng này có thể sẽ tiếp tục tăng lên.

Đối với trường hợp của VietinBank, để xử lý các khoản nợ xấu, ngân hàng hạch toán một khoản lớn chi phí vào chi phí tín dụng khác thay vì trích lập dự phòng, khiến cho thu nhập lãi ròng và NIM năm 2018 giảm đáng kể, lần lượt giảm 16,8% và 0,7% so với năm trước đó.

Tính cho cả 10 ngân hàng trên, trong năm 2018, tăng trưởng tiền gửi khách hàng và tăng trưởng huy động nói chung duy trì ở mức thấp hơn so với tăng trưởng cho vay khách hàng và tăng trưởng tín dụng.

Cụ thể, tăng trưởng tiền gửi đạt mức 13,2% so với tăng trưởng cho vay 13,7% và tăng trưởng huy động đạt 10,6% so với tăng trưởng tín dụng 12,7%. Theo đó, hệ số LDR đã được đẩy mạnh tại 8/10 ngân hàng.

Ngoại trừ Vietcombank thì tỷ lệ LDR điều chỉnh hiện tại đều đã đạt mức khá cao, do vậy chúng tôi cho rằng dư địa tăng NIM bằng cách đẩy mạnh LDR cũng sẽ trở nên hạn chế. Theo VDSC, nhìn chung, tăng trưởng của NIM và thu nhập lãi ròng nhiều khả năng sẽ tiếp tục chậm lại trong năm 2019.