Khối ngoại bán mạnh cổ phiếu Vinamilk, “gã khổng lồ” ngành sữa rớt khỏi top 10 doanh nghiệp giá trị nhất sàn chứng khoán

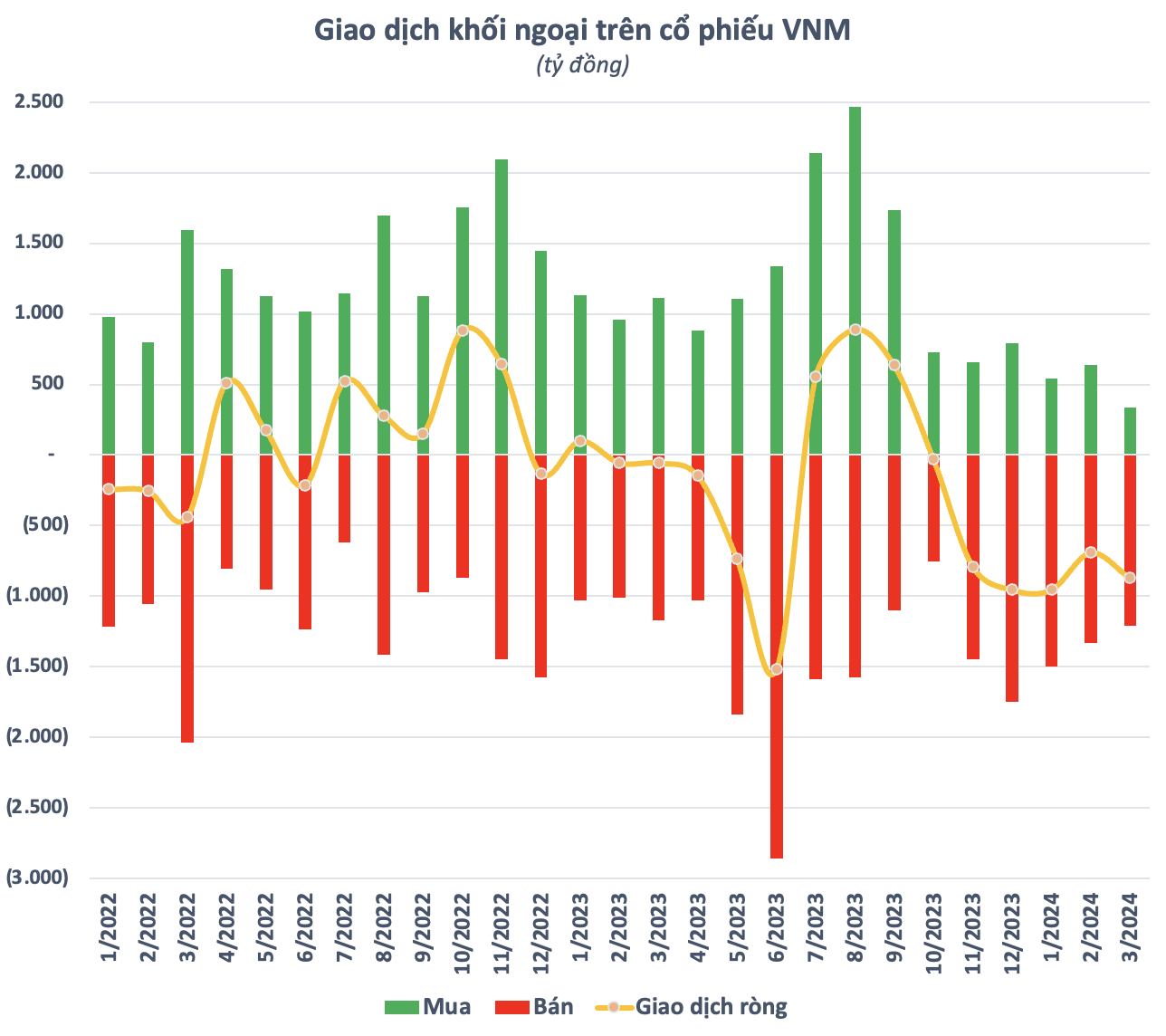

Tính riêng từ đầu tháng 3 đến nay, cổ phiếu VNM của Vinamilk đã bị khối ngoại bán ròng 870 tỷ qua đó nâng tổng giá trị bán ròng luỹ kế từ đầu năm 2024 lên hơn 2.500 tỷ, lớn nhất thị trường.

Sau thời gian "tạm nghỉ" đầu năm 2024, khối ngoại đã nhanh chóng trở lại bán ròng mạnh tay trên thị trường chứng khoán Việt Nam. Cổ phiếu VNM của Vinamilk là một trong những tâm điểm khi liên tục rơi vào top bị bán ròng mạnh nhất sàn.

Tính riêng từ đầu tháng 3 đến nay, VNM đã bị khối ngoại bán ròng 870 tỷ đồng qua đó nâng tổng giá trị bán ròng luỹ kế từ đầu năm 2024 lên hơn 2.500 tỷ, lớn nhất thị trường. Kể từ khi đảo chiều tháng 10 năm ngoái, khối ngoại đã bán ròng 5 tháng liên tiếp trên cổ phiếu này.

Nhìn xa hơn từ đầu năm 2023 đến nay, chỉ có quý 3 năm ngoái là khối ngoại mua ròng trên VNM thực sự rõ rệt. Đây cũng là giai đoạn cổ phiếu đầu ngành sữa hồi phục mạnh mẽ về vùng đỉnh 2 năm. Thời gian còn lại, xu hướng bán ròng là chủ đạo.

Áp lực từ khối ngoại là một trong những nguyên nhân khiến cổ phiếu VNM chưa thể có một con sóng "dài hơi" dù dòng tiền nội rất nỗ lực. Từ đầu năm 2024, cổ phiếu này chỉ nhích nhẹ 4% trong khi VN-Index tăng gần 12%.

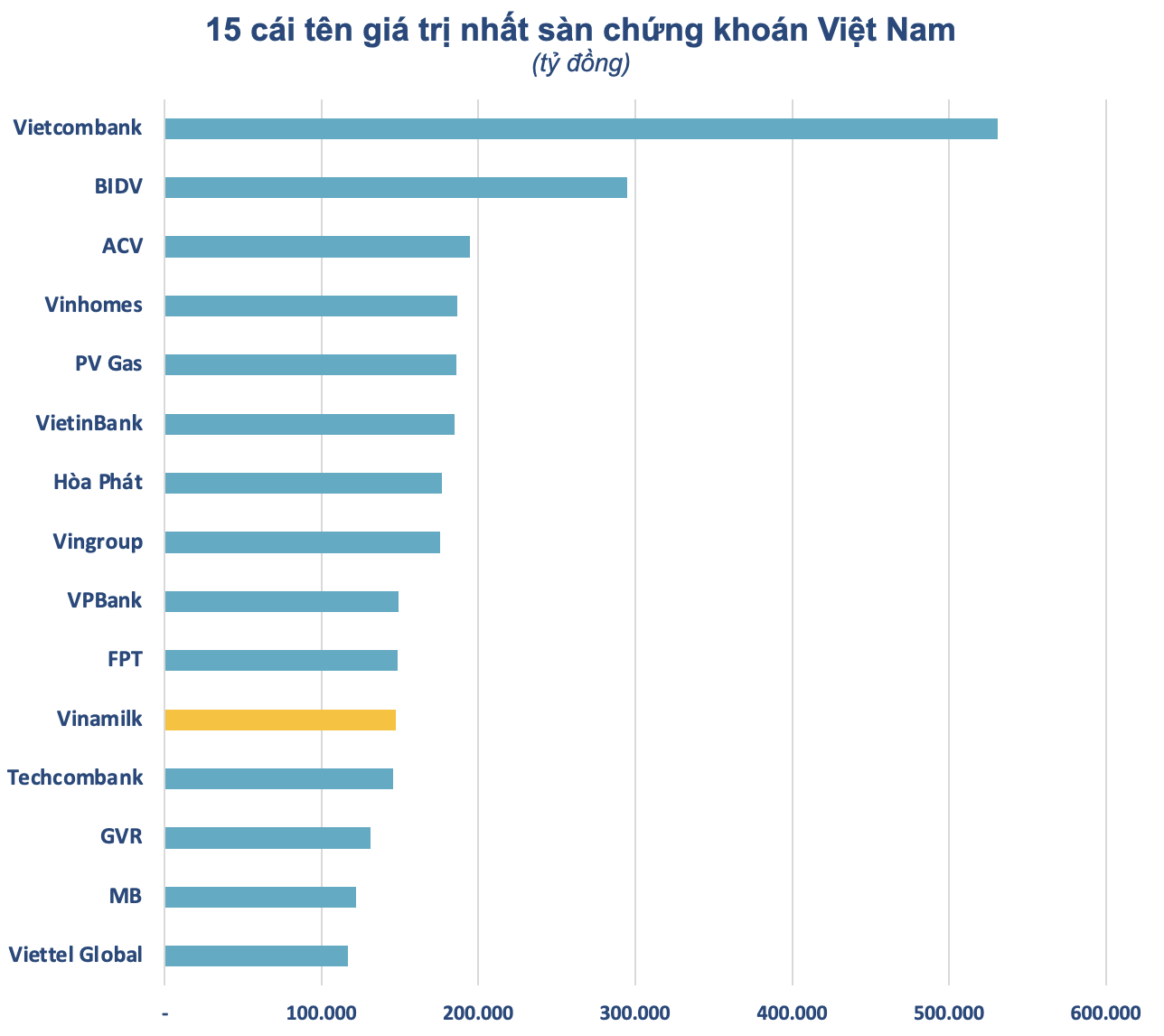

Tạm tính tại mức thị giá hiện tại, vốn hóa thị trường của Vinamilk vào khoảng 147.000 tỷ đồng (~6 tỷ USD), không đủ nằm trong top 10 cổ phiếu giá trị nhất sàn chứng khoán. Con số này cũng thấp hơn nhiều so với thời kỳ đỉnh cao hồi đầu năm 2018 khi "gã khổng lồ" ngành sữa là cái tên giá trị nhất thị trường với vốn hóa hơn 10 tỷ USD.

Trong một báo cáo vào đầu tháng 3, Chứng khoán BIDV (BSC) kỳ vọng nâng hạng thị trường thành công trong năm 2025, sẽ là yếu tố quan trọng giúp góp phần cải thiện dòng tiền đối với các cổ phiếu có vốn hóa lớn như VNM. Tuy nhiên, câu chuyện này vẫn còn ở tương lai và mức độ tác động của việc nâng hạng đối với dòng tiền ngoại vào Việt Nam vẫn cần phải cân nhắc kỹ lưỡng.

Chờ đợi bước ngoặt sau tái cấu trúc doanh nghiệp

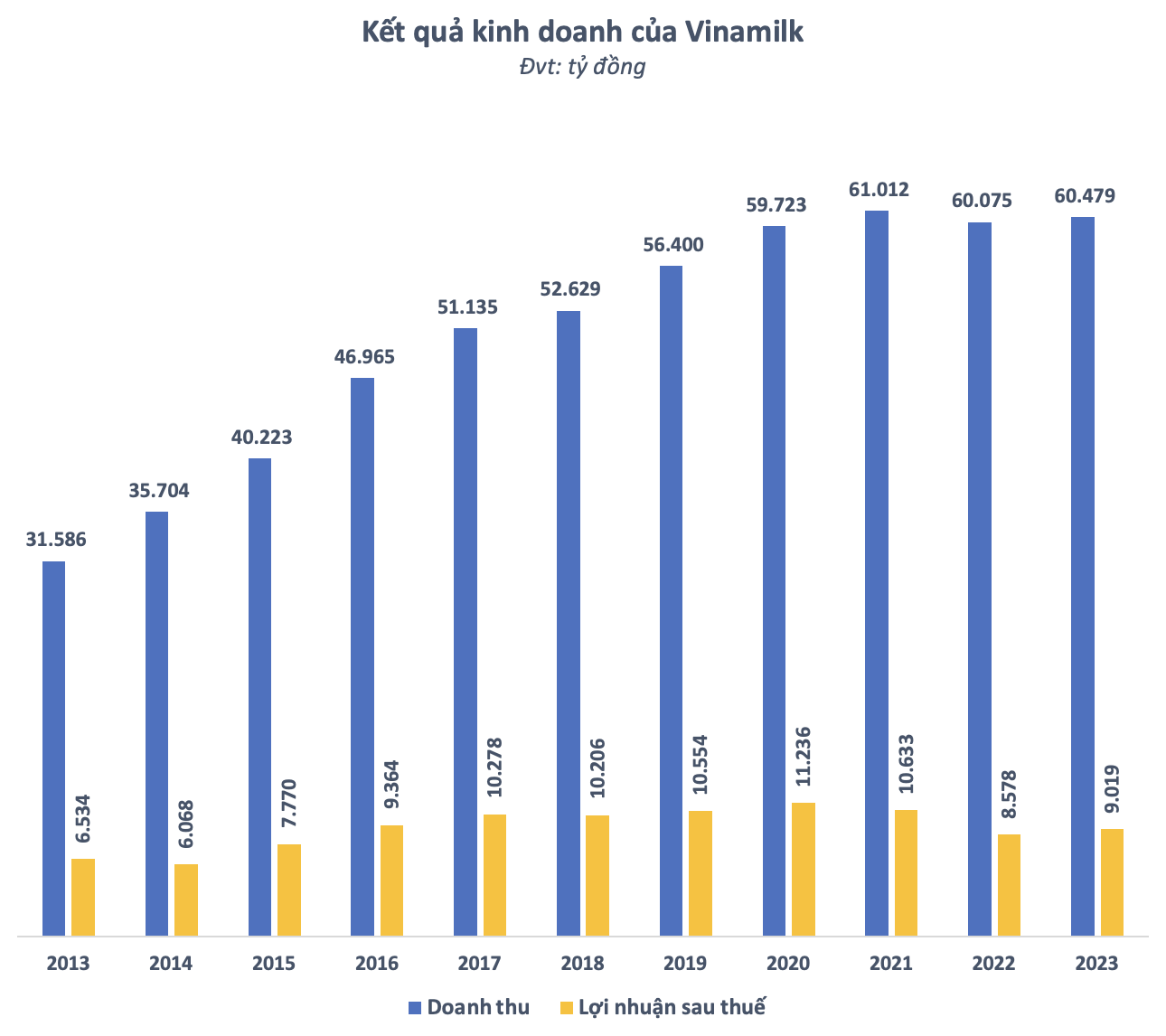

Nhìn chung, dòng tiền ngoại không "mặn mà" với cổ phiếu VNM những năm gần đây một phần do Vinamilk gặp khó với bài toán tăng trưởng. Sau giai đoạn bùng nổ, doanh thu của Vinamilk đã chững lại quanh mức 60.000 tỷ trong vài năm trở lại đây. Lợi nhuận ròng sau thời gian dài duy trì trên 10.000 tỷ cũng sụt giảm mạnh trong năm 2022 xuống dưới 9.000 tỷ.

Tình hình đã khả quan hơn trong năm 2023 khi lợi nhuận ròng của Vinamilk đã tăng trưởng dương trở lại sau 2 năm liên tiếp đi lùi. Mặc dù mức tăng chỉ hơn 5% nhưng đây vẫn là một kết quả đáng ghi nhận trong một năm Vinamilk nỗ lực tái cấu trúc doanh nghiệp, nổi bật với chiến lược thay đổi bộ nhận diện thương hiệu nhằm đáp ứng sự phát triển của thế hệ người tiêu dùng mới, mở rộng đối tượng khách hàng không bị giới hạn độ tuổi và thúc đẩy hình ảnh ra các thị trường thế giới.

Việc đổi mới thương hiệu trong năm 2023 đã giúp cho mảng sữa nước lấy lại 2,8% thị phần, và thị phần chung của Vinamilk cũng được khôi phục trong 2 quý vừa qua. Vinamilk cho biết sẽ tiếp tục tập trung phát triển các sản phẩm tầm trung, các sản phẩm có nguồn gốc thực vật và sẽ đẩy mạnh mảng sữa bột trẻ em củng cố lại thị phần. Cùng với sự phục hồi của tiêu dùng nội địa, Mirae Asset kỳ vọng doanh thu mảng nội địa của Vianmilk sẽ cải thiện trong năm 2024.

Trong khi đó, thị trường nước ngoài tiếp tục tăng trưởng khả quan, doanh thu thuần xuất khẩu tăng mạnh hơn 19% đạt 1.298 tỷ đồng, chủ yếu nhờ thị trường Trung Đông và Châu Á hồi phục cùng với mức nền thấp của cùng kỳ. Doanh thu xuất khẩu của Vinamilk trong tháng 1/2024 cũng tăng trưởng vượt trội 20% so với cùng kỳ năm ngoái.

Vinamilk cho biết sẽ tiếp tục tham gia các hoạt động xúc tiến thương mại, đồng thời phát triển thêm các nhóm thị trường mới như Nam Mỹ, vịnh Caribe, khu vực Tây và Nam Phi. Do đó, Mirae Asset kỳ vọng doanh thu xuất khẩu sẽ là chìa khóa thúc đẩy việc tăng trưởng doanh thu nước ngoài trong tương lai.

Tương tự, BSC cũng đánh giá cao khả năng tăng trưởng của Vinamilk trong năm 2024 dựa trên giả định (i) Cầu tiêu dùng hồi phục (ii) Thị phần nội địa được cải thiện và (iii) biên gộp phục hồi nhờ giá nguyên liệu đầu vào giảm. Mặt khác, CTCK này cũng chỉ ra một số rủi ro đối với Vinamilk, như việc có thể đánh mất thị phần do áp lực cạnh tranh và giá nguyên vật liệu đầu vào tăng làm thu hẹp biên lợi nhuận.

Đời sống Pháp luật