“Không bất thường khi GDP cao kỷ lục chứng khoán vẫn giảm”

Ông Bùi Văn Huy, Giám đốc Môi giới Chứng khoán HSC

Hiện tại, thị trường chứng khoán Việt Nam gặp nhiều áp lực từ các yếu tố bên ngoài. Nền kinh tế Việt Nam cũng có khả năng đạt đỉnh chu kỳ trong năm nay, trễ hơn các quốc gia lớn 1-3 quý, ông Bùi Văn Huy, Giám đốc Môi giới Chứng khoán HSC cho biết.

- 06-07-2022"Tăng trưởng GDP của Việt Nam năm nay có thể đạt 9%"

- 04-07-2022GDP (PPP) đứng thứ 3 ASEAN, thứ 12 châu Á, vậy so với thế giới Việt Nam xếp thứ mấy?

- 04-07-2022Bộ trưởng Nguyễn Chí Dũng: Tăng trưởng GDP vượt kịch bản cao

Tăng trưởng GDP được nhiều tổ chức kỳ vọng sẽ đạt mức cao, chẳng hạn HSBC nâng dự báo tăng GDP của Việt Nam lên 6,9%, cao nhất khu vực, lạm phát cũng được dự báo sẽ được kìm chế. Trong khi đó, thị trường chứng khoán được ví như hàn thử biểu của nền kinh tế lại không khởi sắc. Theo ông lý do vì sao?

Thực ra tôi thấy điều này cũng hết sức bình thường. Đúng là trong dài hạn, thị trường chứng khoán là hàn thử biểu của nền kinh tế, tuy nhiên trong ngắn hạn, thị trường chứng khoán được quyết định bởi yếu tố dòng tiền, tâm lý. Thị trường chứng khoán thường đi trước nền kinh tế, tạo đỉnh trước nền kinh tế, do đó cũng không có gì bất thường khi GDP cao kỷ lục mà chứng khoán vẫn giảm. Chúng ta cũng có năm 2021 rất tươi đẹp với chứng khoán khi GDP tăng trưởng âm.

Tôi xin trích dẫn câu nói về Paul Krugman, nhà kinh tế học từng đạt giải Nobel, khi ông bình luận về đà tăng của thị trường chứng khoán Mỹ trong đại dịch COVID 19: "Bất cứ khi nào bạn suy nghĩ về mối liên hệ giữa nền kinh tế và giá cổ phiếu, hãy ghi nhớ ba nguyên tắc. Đầu tiên, thị trường chứng khoán không phải là nền kinh tế. Thứ hai, thị trường chứng khoán không phải là nền kinh tế. Và thứ ba, thị trường chứng khoán không phải là nền kinh tế!".

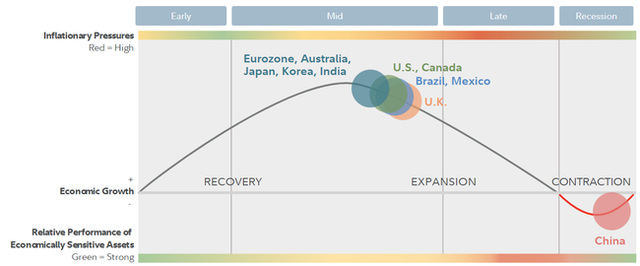

Hiện tại, thị trường chứng khoán Việt Nam gặp nhiều áp lực từ các yếu tố bên ngoài. Nền kinh tế Việt Nam cũng có khả năng đạt đỉnh chu kỳ trong năm nay – trễ hơn các quốc gia lớn 1-3 quý.

Vị trí hiện tại trong chu kỳ kinh tế của các quốc gia lớn trên thế giới (hầu hết đã qua đỉnh)

Thị trường giảm 20% nhưng mất mát ở nhiều cổ phiếu lớn hơn rất nhiều, nhà đầu tư thua lỗ trước đó, càng mua trung bình giá xuống thậm chí càng lỗ thêm, phải đóng tài khoản thua lỗ, mở tài khoản khác để bớt áp lực, hoặc chọn cách rời bỏ thị trường. Theo ông trong hoàn cảnh này nhà đầu tư có thể làm gì?

Tôi luôn cho rằng đầu tư là một hành trình dài và chứng khoán cũng chỉ là một kênh đầu tư trong số rất nhiều các kênh đầu tư. Trong bất kỳ tình huống nào, nhà đầu tư cũng cần tuân thủ, thực hiện đúng các nguyên tắc khi đầu tư và không nên có tâm lý chấp nhận rủi ro cao, gỡ lỗ sớm.

Đối với nhà đầu tư đã lỗ nhiều, tôi nghĩ vẫn phải cố gắng tuân thủ các nguyên tắc khi thị trường giá xuống như: duy trì tỷ trọng cổ phiếu ở mức độ vừa phải – không sử dụng margin, đầu tư vào các doanh nghiệp có nền tảng tốt – định giá rẻ, ưu tiên các cổ phiếu vốn hóa lớn – các doanh nghiệp đầu ngành và hạn chế phân bổ tiền vào các cổ phiếu đầu cơ.

Về việc lỗ sâu rồi có nên cắt lỗ hay không, trong thực tế tác nghiệp tôi cũng gặp rất nhiều. Dù giá đã giảm sâu đến đâu, nhà đầu tư vẫn cần tuân thủ nguyên tắc bảo toàn vốn của mình. Tôi luôn nói với khách hàng quyết định bán và quyết định mua là độc lập nên đừng chỉ căn cứ vào giá vốn, mà phải căn cứ vào triển vọng thị trường để quyết định.

Số tài khoản mở mới tháng 6 giảm nhẹ 2% so với đỉnh ghi nhận tháng 5/2022, trong khi thanh khoản tụt áp mạnh, tuần qua, phiên 7/7 HoSE ghi nhận thanh khoản mức thấp nhất khi hệ thống mới vận hành (hơn 9.000 tỷ đồng). Phải chăng thời gian tới đây chúng ta phải thích nghi lại với việc thị trường giao dịch quanh mốc 10.000 tỷ?

Mức thanh khoản 10.000 tỷ khớp lệnh trên HOSE thực sự đã là mức đáng mơ ước và gấp khoảng 3 lần trước khi đại dịch COVID bùng phát.

Về nguyên nhân thanh khoản sụt giảm mạnh, thứ nhất, tài khoản nhà đầu tư thua lỗ nặng và giảm margin. Mức độ giảm khoảng 20% của chỉ số VN-INdex từ đỉnh không phản ánh đầy đủ mức độ sát thương của đợt giảm. Nhiều cổ phiếu giảm 50-80% từ đỉnh. Nếu dùng margin, nhiều nhà đầu tư thua lỗ 80-90% tài khoản là không hiếm. Vốn thực và dòng vốn margin đều suy giảm sau thời gian qua. Nhà đầu tư muốn vay margin trở lại cũng không đủ tài sản đối ứng. Nguyên nhân này cải thiện khi thị trường ổn định lại.

Thứ hai, siết chặt thị trường trái phiếu, một số doanh nghiệp mua lại trái phiếu trước hạn. Điều này khiến nhiều doanh nghiệp không tìm ra nguồn cân đối. Từ thực tế nghề nghiệp, cá nhân tôi thấy nhiều cổ đông lớn của nhiều doanh nghiệp lớn tìm nguồn vay thế chấp cổ phiếu thay thế để bù vào. Nhiều nhóm sẵn sàng chấp nhận mức lãi suất cao hơn, mặt bằng lãi suất làm deal cũng tăng trong thời gian qua. Nguyên nhân này cải thiện khi doanh nghiệp cân được nguồn, theo tôi cần 2-3 quý.

Thứ ba, dòng tiền trở lại sản xuất kinh doanh và chuyển kênh đầu tư khi thị trường chứng khoán không thuận lợi. Nguyên nhân này cải thiện khi bối cảnh vĩ mô thuận lợi hơn và chứng khoán trở nên hấp dẫn.

Những vấn đề này cần thời gian để giải quyết và có lẽ thanh khoản không sớm trở lại nhanh được. Mức thanh khoản quanh 10.000 tỷ khớp lệnh là chấp nhận được. Khó có phiên thanh khoản vượt quá 15.000 tỷ trong thời gian ngắn sắp tới. Việc rút ngắn giao dịch xuống chiều T+2 có thể giúp thanh khoản tăng 5-10%.

Lãi suất huy động được dự báo tăng trong thời gian tới đây có phải là 1 lý do khiến đầu tư chứng khoán trở nên kém hấp dẫn hơn trong ngắn hạn, thưa ông?

Tất nhiên ở góc độ kênh đầu tư thay thế, khi lãi suất tăng, đương nhiên khiến kênh tiết kiệm trở nên hấp dẫn hơn và cạnh tranh với chứng khoán. Điều này rất dễ nhận thấy.

Tuy nhiên, đó cũng chỉ là một trong số nhiều nhân tố tác động đến thị trường chứng khoán. Khi phân tích, cần làm rõ một cách toàn diện các yếu tố quốc tế và trong nước để có bức tranh toàn cảnh và có những dự đoán chuẩn xác về diễn biến thị trường.

BizLive