Kinh doanh ngân hàng không dễ, kiếm được 1 đồng, phải bỏ ra nửa đồng để dự phòng rủi ro

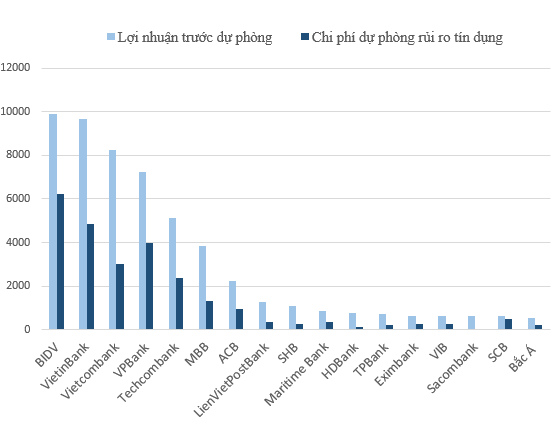

Thống kê từ BCTC hợp nhất quý II/2017 của 17 ngân hàng thấy rằng, 46% lợi nhuận các nhà băng trong 6 tháng đầu năm tạm thời bị “cắt gọt” vì chi phí dự phòng rủi ro.

- 12-08-2017Lợi nhuận ngân hàng hết thời "ăn xổi ở thì"

- 26-07-2017Bức tranh lợi nhuận ngân hàng dần lộ diện

- 11-07-2017Lãi suất cho vay giảm, lợi nhuận ngân hàng “trôi” về đâu?

Nhóm ngân hàng quốc doanh vẫn đang dẫn đầu về số tuyệt đối chi phí dự phòng rủi ro tín dụng. Đây là điều dễ hiểu vì dư nợ cho vay của nhóm ngân hàng này cũng dẫn đầu thị trường. Càng cho vay nhiều sẽ càng phải tăng cường trích lập dự phòng rủi ro nhưng điều này cũng đồng nghĩa đồng lãi của họ sẽ bị “bào mòn”.

Lợi nhuận thuần từ hoạt động kinh doanh trước dự phòng rủi ro của BIDV trong nửa đầu năm nay đạt 9.915 tỷ đồng, đứng đầu hệ thống ngân hàng, song ngân hàng phải trích lập 6.206 tỷ đồng cho chi phí dự phòng rủi ro tín dụng chiếm 63% tổng lợi nhuận thuần và tăng 38% so với cùng kỳ đã khiến lợi nhuận của ngân hàng chỉ còn lại 3.700 tỷ đồng, xếp sau Vietcombank và VietinBank.

6 tháng đầu năm, VietinBank cũng phải dành một nửa lợi nhuận thuần để trích dự phòng rủi ro cho vay (4.843 tỷ đồng). So với cùng kỳ năm trước, khoản chi phí này đã tăng 61%.

Trong khi đó, ông lớn Vietcombank là ngân hàng trích dự phòng khá đều tay, cùng kỳ năm trước và nửa đầu năm nay, nhà băng này đều trích lập 3.000 tỷ đồng.

Hai ngân hàng có chi phí dự phòng tăng đột biến trong nửa đầu năm nay là ACB và MBBank. ACB đã tăng cường trích lập dự phòng rủi ro tín dụng gấp 2,5 lần cùng kỳ với 966 tỷ đồng. MBBank trích lập tăng 127% lên 1.321 tỷ đồng.

Lý giải việc hàng loạt ngân hàng phải tăng cường trích lập dự phòng, một lãnh đạo ngân hàng cho biết theo định kỳ hàng quý, các ngân hàng phải thực hiện trích lập dự phòng rủi ro tín dụng và dự phòng rủi ro cho trái phiếu đặc biệt do VAMC phát hành trên cơ sở dồn tích. Thay vì các năm trước dự phòng tăng mạnh vào cuối năm, thì nay các ngân hàng đã mạnh tay trích lập dự phòng rủi ro ngay từ quý đầu năm để giảm áp lực.

Ngoài ra, việc trích lập dự phòng rủi ro cao còn do tỷ lệ nợ xấu tính đến giữa năm nay cũng không giảm nhiều so với cuối năm 2016 do nợ xấu mới phát sinh trong bối cảnh kinh tế vĩ mô chưa có nhiều cải thiện, hoạt động sản xuất - kinh doanh của doanh nghiệp còn gặp nhiều khó khăn.

Trong khi đó, ở chiều ngược lại, một số nhà băng lại cắt giảm được chi phí dự phòng rủi ro so với cùng kỳ. Ví dụ như SCB chi phí dự phòng của ngân hàng tính đến ngày 30/6/2017 là 515 tỷ đồng, giảm 58% so với cùng kỳ; Eximbank cũng giảm được chi phí dự phòng 61%, HDBank giảm 44%, VIB giảm 29%... Đặc biệt là Sacombank, tại thời điểm ngày 30/6/2017, Sacombank là ngân hàng có chi phí trích lập dự phòng rủi ro tín dụng thấp nhất trong số các ngân hàng khi chỉ trích lập 37 tỷ đồng trong tổng số 616 tỷ đồng lợi nhuận thuần từ hoạt động kinh doanh.

Chia sẻ thêm với chúng tôi, một chuyên gia trong ngành nhận định đã là quy định của NHNN, ngân hàng nào cũng sẽ phải tuân thủ, áp dụng quy định tối thiểu việc trích lập dự phòng. Do đó sẽ không có ngân hàng trích lập không đủ mà thậm chí là trích lập cao hơn tỷ lệ quy định. Ngoại trừ một số ngân hàng đặc thù sẽ được NHNN cho phép trích lập ở một tỷ lệ nào đó.

Vị này cho biết thêm để tăng trưởng một cách bền vững, các ngân hàng cần học hỏi kinh nghiệm và ứng dụng các mô hình quản trị rủi ro tín dụng của các ngân hàng nước ngoài để nâng cao khả năng chống đỡ và phòng ngừa rủi ro tín dụng. Chất lượng quản trị rủi ro tín dụng sẽ quyết định đến sự thành bại trong hoạt động của các ngân hàng.

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024