Là điểm đến ưa thích của giới trẻ, cạnh tranh chuỗi cửa hàng tiện lợi 24/7 với những Circle K, 7-Eleven, Ministop... cũng khốc liệt không kém bất kỳ cuộc chiến nào

Cuộc đua mở cửa hàng tiện lợi 24/7 ngày càng được đẩy mạnh, nhưng thời điểm hiện tại phần lớn vẫn đang tập trung ở các thành phố lớn là HCM và Hà Nội.

Với tầng lớp trung lưu phát triển tốc độ nhanh nhất Đông Nam Á, Việt Nam đang trong giai đoạn thị trường bán lẻ tăng trưởng phi thường. Theo phân tích, xu hướng này vẫn đang tiếp tục trong tương lai, khi mà Việt Nam có nhân khẩu học tương đối trẻ và chi cho tiêu dùng chiếm tỷ trọng lớn.

Sự nở ra của miếng bánh bán lẻ quy mô 180 tỷ USD năm 2020 đi cùng những cấu phần bên trong nó, mà mô hình cửa hàng tiện lợi (Convenience Store) là một trong những điểm sáng.

Tính từ từ 2012 đến cuối năm 2018, số lượng cửa hàng tiện lợi trên toàn quốc gấp 4 lần, đồng thời lượng mở mới ngày càng tăng nhanh với những cái tên lớn VinMart, Bách hóa Xanh, Co.op Food. Đây đang nổi lên là đối thủ cạnh tranh trực tiếp với cửa hàng bách hóa truyền thống bởi sự gần gũi và tiện dụng.

Sức hấp dẫn của mô hình kinh doanh này thu hút đặc biệt sự quan tâm của các nhà đầu tư nước ngoài, những thương hiệu lâu năm tại thị trường phát triển và sớm đã chứng minh được sự thành công.

Số liệu từ báo cáo nghiên cứu của Deloitte cuối năm 2018 cho thấy rằng, thương hiệu ngoại chiếm tới 70% thị phần kênh cửa hàng tiện lợi so với chỉ 30% của các doanh nghiệp nội địa.

Trong bài viết này, chúng tôi đề cập đến nhánh nhỏ hơn, các cửa hàng tiện lợi hoạt động 24/7 với khác biệt nằm ở thời gian hoạt động không nghỉ, tập trung chủ yếu vào bán đồ ăn - thức uống, và là địa điểm ưa thích của giới trẻ cũng như những người lao động về đêm.

Circle K hiện chính là tay chơi lớn nhất thị trường với gần 400 cửa hàng, tập trung tại hai thành phố là Hà Nội và HCM. Ra mắt Việt Nam từ cuối năm 2008, chuỗi cửa hàng tiên lợi Mỹ đã trở nên thân thuộc với thế hệ Z hay Millennials. Chỉ cần mua một món đồ bất kỳ, bạn sẽ có không gian có thể ngồi làm việc, đầy đủ wifi và điều hòa mát lạnh, có đồ ăn bất cứ khi nào đói…

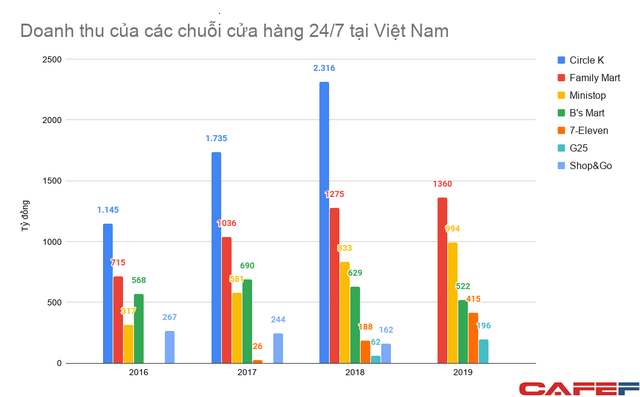

Năm 2018, Circle K đạt quy mô doanh thu hơn 2.300 tỷ đồng sau 10 năm có mặt tại Việt Nam. Con số này tăng trưởng 33% so với trước đó một năm. Biên lợi nhuận gộp cho thấy sự cải thiện đáng kể, vượt 31%, đây cũng là mức hết sức ấn tượng trong ngành bán lẻ. Chúng ta đều biết rằng, giá các mặt hàng bày bán trong Circle K là tương đối đắt đỏ nếu so với các chuỗi cửa hàng thông thường.

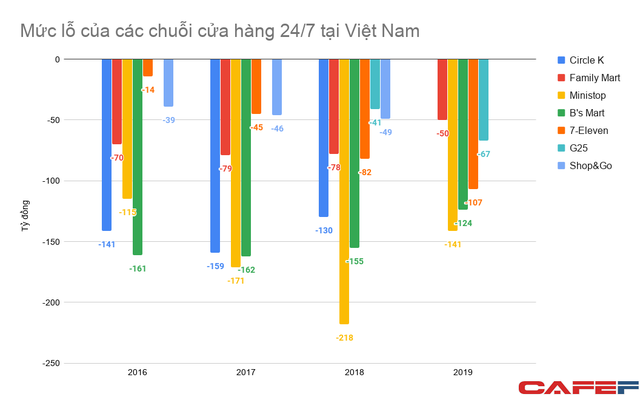

Cũng chính vì cải thiện được tỷ suất lợi nhuận nên Circle K tỏ ra hiệu quả hơn, nhưng công ty này vẫn lỗ tới 130 tỷ đồng trong năm 2018, nâng tổng số lỗ lũy kế lên gần 800 tỷ đồng.

Kể từ thời điểm chốt báo cáo tài chính 2018 cho đến nay, chuỗi tiện lợi tăng thêm 100 cửa hàng. Điều này để ngỏ doanh thu vẫn sẽ tiếp tục tăng trưởng mạnh, tuy vậy về hiệu quả vẫn còn là dấu hỏi bởi đặc thù ngành bán lẻ những cửa hàng mới mở sẽ chưa thể nhanh chóng bắt nhịp với chỉ số trung bình toàn hệ thống.

Xếp ngay sau, Family Mart cũng cho thấy sức mạnh của mình. Chỉ với khoảng 130 cửa hàng, nhưng doanh thu trong năm gần nhất lên tới 1.360 tỷ đồng. Đây là con số ấn tượng nhất trong các đơn vị kinh doanh bán lẻ 24/7 tại Việt Nam. Biên lợi nhuận gộp duy trì ở mức ổn định trong nhiều năm nay, đạt trên 26%. Mức lỗ đang giảm dần xuống còn 50 tỷ đồng năm 2019.

Family Mart cũng là một cái tên gạo cội trên thị trường, vào Việt Nam từ năm 2009 trong một liên doanh với CTCP Tập đoàn Phú Thái. Nhưng giai đoạn đầu, thương hiệu bán lẻ Nhật tỏ ra không mấy thành công.

Đến cuối năm 2013, hợp tác này chấm dứt. Family Mart xây dựng lại đế chế, trong khi Phú Thái tách ra lập thương hiệu bán lẻ riêng mang tên B’s Mart.

Cho đến thời điểm hiện tại, B’s Mart cũng không phải tay vừa, quy mô đạt gần 160 cửa hàng tập trung tại TP HCM. Đỉnh cao của chuỗi này nằm ở năm 2017 với doanh thu 690 tỷ đồng, nhưng đi xuống trong hai năm gần đây.

Năm 2019, B’s Mart đạt 522 tỷ đồng doanh thu, biên lợi nhuận gộp duy trì từ 17% - 18%. Doanh thu giảm, mức lỗ cũng giảm, nhiều khả năng đây chính là sự chủ động kìm hãm việc tăng trưởng quá nóng. Thực tế, lỗ 2019 của B’s Mart còn 124 tỷ đồng, giảm 23% so với số 2017. Đáng chú ý lỗ lũy kế lên tới 901 tỷ đồng.

Tập đoàn Phú Thái có mối liên hệ khăng khít với những ông chủ Thái Lan, cũng đang là những người sở hữu Sabeco, số một về thị phần bia nội địa. Không những vậy, Charoen Sirivadhanabhakdi người có khối tài sản gần 11 tỷ USD còn nắm trong tay hệ thống siêu thị Big C Thái Lan, cũng đang rất thành công tại Việt Nam.

Cuộc cạnh tranh tại phân khúc cửa hàng tiện lợi 24/7 tại Việt Nam đang khốc liệt và hấp dẫn không kém bất kỳ cuộc chiến kinh doanh nào. Nhưng một đặc điểm chung, tất cả đang phải chịu cảnh thua lỗ để đổi lấy độ phủ và thị phần.

Ministop, chuỗi bán lẻ của Tập đoàn Aeon (Nhật Bản) năm ngoái đạt doanh thu 994 tỷ đồng, lỗ 141 tỷ đồng. Hay như 7-Eleven, một thương hiệu hàng đầu thế giới trong lĩnh vực này gia nhập Việt Nam từ năm 2017 cũng nhanh chóng tăng mức lỗ lên 107 tỷ đồng. Cũng phải nói thêm rằng, tăng trưởng quy mô doanh thu của 7-Eleven là rất nhanh, đem về 415 tỷ đồng năm ngoái, gấp 2,2 lần năm trước đó. Một cái tên khác, G25, thương hiệu Hàn Quốc được vận hành bởi Tập đoàn Sơn Kim đạt gần 200 tỷ đồng doanh thu 2019, nhưng lỗ 67 tỷ đồng.

Không còn nghi ngờ, đây rõ ràng cũng là một cuộc đua đốt tiền đúng nghĩa. Sân chơi ngày càng trở nên đông đúc với sự tham gia của các tay chơi mới, nhưng cũng chia tay với không ít cái tên.

Shop&Go nằm trong số những thương hiệu đời đầu đã phải bán mình cho VinCommerce năm ngoái với giá chỉ 1 USD. Trong năm cuối cùng còn hoạt động đơn lẻ, chuỗi này đạt doanh thu 162 tỷ đồng, giảm 1/3. Mức lỗ tăng lên cao nhất 49 tỷ đồng, lỗ lũy kế 93 tỷ đồng.

Tỷ trọng doanh thu của cửa hàng tiện lợi trên tổng quy mô ngành bán lẻ của Việt Nam vẫn đang ở mức thấp so với các nước trong khu vực để ngỏ dư địa tăng trưởng còn lớn. Bên cạnh đó, sự bùng nổ của thương mại điện tử và công nghệ áp dụng trong các cửa hàng, thay đổi thói quen người tiêu dùng đang trở thành ưu thế giúp kênh hiện đại lấy dần thị phần của kênh truyền thống.

Theo nhận định của Deloitte, sự mở rộng điểm bán hàng vật lý sẽ là điểm quan trọng đối với các chuỗi để phát triển chiến lược đa kênh, giúp quản lý một cách liền mạch trải nghiệm người dùng.

Được biết, cả 7-Eleven và G25 đang có kế hoạch nâng số điểm bán vật lý lên con số 1.000 và 2.500 trong vòng 10 năm tới.

CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024