Lợi nhuận doanh nghiệp dệt may dự báo phân hoá mạnh trong nửa cuối năm khi lượng đơn hàng không còn dồi dào

"Khi đó, các doanh nghiệp có quy mô lớn với tập khách hàng ổn định và sản phẩm thuộc các phân khúc ít bị thắt chặt chi tiêu hơn (như sản phẩm liên quan đến thể thao, sản phẩm thuộc phân khúc cao cấp) sẽ có lợi thế cạnh tranh hơn", VDSC đánh giá.

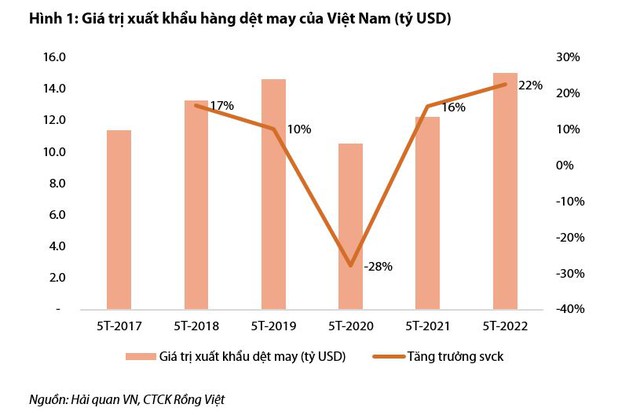

Theo Hiệp hội Dệt may Việt Nam, kim ngạch xuất khẩu dệt may 6 tháng đầu năm 2022 ước đạt khoảng 22 tỷ USD, tăng trưởng 23% so với cùng kỳ và đạt mức cao nhất từ trước đến nay. Tổng cục Hải quan Việt Nam ghi nhận xuất khẩu hàng dệt may 5 tháng đầu năm 2022 sang thị trường Hoa Kỳ tăng 26% so với cùng kỳ, đạt 7,58 tỷ USD, chiếm 57% tổng giá trị xuất khẩu dệt may của Việt Nam.

Trong báo cáo mới cập nhật của Chứng khoán Rồng Việt (VDSC), những con số này hàm ý rằng triển vọng của ngành dệt may trong thời gian tới sẽ phụ thuộc rất lớn vào diễn biến kinh tế tại thị trường Hoa Kỳ.

Tuy nhiên, nửa cuối năm 2022, VDSC dự phóng nhu cầu hàng dệt may có xu hướng giảm do tình trạng "quá mua" của người tiêu dùng trong năm 2021 và lạm phát cao đang thắt chi tiêu người dân vào các sản phẩm tiêu dùng không thiết yếu.

Theo đó, thị trường Mỹ cũng bắt đầu cho thấy nhiều dấu hiệu cảnh báo về nhu cầu hàng may mặc đang có xu hướng giảm tốc. Trong quý đầu tiên của năm 2022, quần áo chỉ chiếm 3,9% tổng chi tiêu của người tiêu dùng Hoa Kỳ, giảm từ 4,3% vào năm 2019 trước đại dịch. Theo Vinatex, nhu cầu nhập khẩu dệt may của thị trường Mỹ có khả năng sẽ giảm 7-10% trong nửa cuối năm 2022 này.

Mặt khác, lệnh cấm của Mỹ đối với bông có xuất xứ từ vùng Tân Cương chính thức có hiệu lực từ ngày 21/6/2022 cũng gây ra sự gián đoạn trong chuỗi cung ứng và góp phần đẩy giá bông lên cao hơn. Số liệu VDSC cho biết, chỉ 10,5% nhập khẩu hàng may mặc bằng bông của Mỹ đến từ Trung Quốc vào tháng 4/2022, như vậy đã giảm so với mức khoảng 15% vào đầu năm. Lệnh cấm này có thể ảnh hưởng đến nguồn nguyên liệu của các doanh nghiệp Việt Nam và tạo rào cản khi xuất khẩu sang thị trường Mỹ.

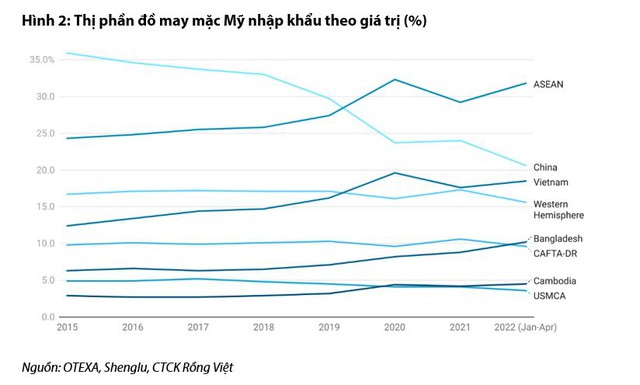

Song, đây cũng có thể là lợi thế cho các doanh nghiệp dệt may lớn ở Việt Nam, những doanh nghiệp có khả năng đa dạng hóa nguồn nguyên liệu, với việc thay thế các đơn hàng của Trung Quốc sang thị trường Mỹ. Bên cạnh đó, việc Trung Quốc đóng cửa nền kinh tế cũng góp phần chuyển dịch đơn hàng từ Trung Quốc sang Việt Nam trong thời gian qua. Đối với nhập khẩu hàng dệt may vào thị trường Mỹ, thị phần của Trung Quốc giảm xuống mức thấp kỷ lục mới là 26,3% về số lượng và 16,8% về giá trị vào tháng 4 năm 2022.

Chi phí nguyên liệu sẽ dần hạ nhiệt, giúp cải thiện biên lợi nhuận các doanh nghiệp dệt may Việt Nam

Do tác động kép của gián đoạn chuỗi cung ứng sau COVID-19 và xung đột giữa Nga-Ukraine, giá sợi và bông nhập khẩu nhập khẩu vào Việt Nam đã tăng trung bình 10% so với cùng kỳ trong 5 tháng đầu 2022 - theo đà tăng của thế giới.

VDSC cho rằng điều này cũng tạo áp lực lên biên lợi nhuận của các doanh nghiệp trong ngành khi hầu hết các công ty đều ghi nhận biên gộp giảm trong quý 1/2022. Đội ngũ phân tích đánh giá, vấn đề nguyên liệu này chỉ được giải quyết khi Trung Quốc dần mở cửa nền kinh tế. Bởi lẽ, hiện phần lớn nguyên liệu của ngành dệt may Việt Nam được nhập khẩu từ nước này.

Đến nay, Trung Quốc cũng đang cho thấy một số tín hiệu tích cực trong nới lỏng biên giới trong nửa cuối năm nay. Điều này được kỳ vọng sẽ giúp giảm dần chi phí đầu vào cho các doanh nghiệp và giúp biên lợi nhuận có thể cải thiện tốt hơn trong nửa cuối năm 2022.

Theo VDSC, lợi nhuận các công ty ngành dệt may Việt Nam dự báo có sự phân hóa trong nửa cuối năm. Cụ thể, 6 tháng cuối năm 2022 sẽ chứng kiến sự cạnh tranh gay gắt giữa các nhà sản xuất trong nước về cả nguồn nguyên liệu đầu vào lẫn đơn hàng đầu ra trong bối cảnh đơn hàng không còn dồi dào như nửa đầu năm.

"Khi đó, các doanh nghiệp có quy mô lớn với tập khách hàng ổn định và sản phẩm thuộc các phân khúc ít bị thắt chặt chi tiêu hơn (ví dụ như sản phẩm liên quan đến thể thao, sản phẩm thuộc phân khúc cao cấp) sẽ có lợi thế cạnh tranh hơn", VDSC đánh giá.

Xét về triển vọng các doanh nghiệp trong nhóm dệt may trong nửa cuối 2022, VDSC cho rằng một số doanh nghiệp sẽ có khả năng tăng trưởng tốt hơn so với ngành nhờ vào công suất sản xuất mở rộng và tập khách hàng lớn; bên cạnh đó cũng ít bị ảnh hưởng về chi phí nguyên liệu hơn so với những công ty cùng ngành (nhờ chủ yếu làm hàng FOB chỉ định).

Cũng trong một báo cáo gần đây, Trung tâm phân tích CTCK SSI (SSI Research) ước tính tăng trưởng doanh thu của các công ty sản xuất dệt may tại Việt Nam sẽ giảm tốc trong 6 tháng cuối năm 2022 và năm 2023. Các công ty cũng dự kiến chi phí sợi, vải, logistic và nhân công vẫn neo ở mức cao do giá dầu tăng và sự cạnh tranh trên thị trường lao động (chủ yếu với các nhà máy FDI).

"Điều này tác động tiêu cực đến toàn bộ chuỗi cung ứng hàng dệt may, từ nhà sản xuất đến nhà bán lẻ. Biên lợi nhuận gộp của các công ty sản xuất trong nước tiếp tục bị thu hẹp. Tác động tiêu cực đến doanh thu và biên lợi nhuận có thể xảy ra nếu nền kinh tế Mỹ (thị trường xuất khẩu chính của Việt Nam) suy yếu hoặc áp lực lạm phát cao hơn xảy ra trong 6 tháng cuối năm 2022 và năm 2023", báo cáo SSI Research đánh giá.

Về định giá, cổ phiếu ngành dệt may hiện giao dịch ở mức P/E 2022 là 10x. Định giá đạt mức cao nhất lịch sử là 14x vào tháng 12/2021. Đối mặt với biến động về nhu cầu trong năm tới cùng với biên lợi nhuận thu hẹp do chi phí tăng, SSI Research cho rằng cổ phiếu ngành dệt may có thể giao dịch ở mức P/E trung bình thấp hơn khoảng 8x-9x, để phản ánh tốc độ tăng trưởng lợi nhuận trong năm 2023.

CÙNG CHUYÊN MỤC

Giảm gần 10% từ đỉnh, chứng khoán bao giờ ngừng "rơi"?

00:03 , 24/04/2024Công ty liên quan Shark Thủy bị phạt

21:51 , 23/04/2024