Nền kinh tế "kỳ lạ", nơi cứ 6 tháng người ta lại cảnh báo suy thoái một lần

Cuộc suy thoái tiếp theo đã trở thành cuộc suy thoái được nhiều người dự đoán trước nhất trong lịch sử nước Mỹ và nó vẫn chưa xảy ra.

- 06-03-2023Tập đoàn hiếm hoi ‘bình chân như vại’ trước nỗi lo suy thoái nhờ nghiệm ra ‘chân lý’

- 05-03-2023Ngoài 'bắt đáy' bất động sản, giới siêu giàu còn 'rải tiền' vào những loại tài sản này trong bối cảnh kinh tế suy thoái

- 04-03-2023Giữa 'bão suy thoái' bất động sản, nhà cũ bất ngờ đắt hàng ở Trung Quốc

- 01-03-2023Một nhóm nhà đầu tư đổ số tiền khổng lồ để đầu tư bất động sản đúng lúc thị trường suy thoái

Cuộc suy thoái tiềm năng được đồng thuận nhiều nhất lịch sử

Số liệu tuyển dụng lao động và chi tiêu tiêu dùng mạnh gần đây trở thành bằng chứng mới nhất cho thấy đại dịch và những biện pháp kích thích chưa từng có đang cản trở nỗ lực kiềm chế lạm phát của Cục Dự trữ Liên bang Mỹ. Những khoản tiền khủng mà Chính phủ Tổng thống Joe Biden phát cho người dân và doanh nghiệp nhằm đối phó tác động của dịch bệnh đang khiến mọi thứ trở nên không thể đoán trước.

Thực tế, tình trạng thiếu nguyên liệu sản xuất và nhân công đồng nghĩa với việc nhiều doanh nghiệp đang phải vật lộn để đáp ứng nhu cầu với những hàng hóa nhạy cảm với lãi suất, chẳng hạn như nhà cửa và ô tô. Trong khi đó, người Mỹ đang “phung phí” vào các công việc thâm dụng lao động, điều mà họ đã cố tránh suốt những năm gần đây, chẳng hạn như nhà hàng, du lịch và giải trí trực tiếp.

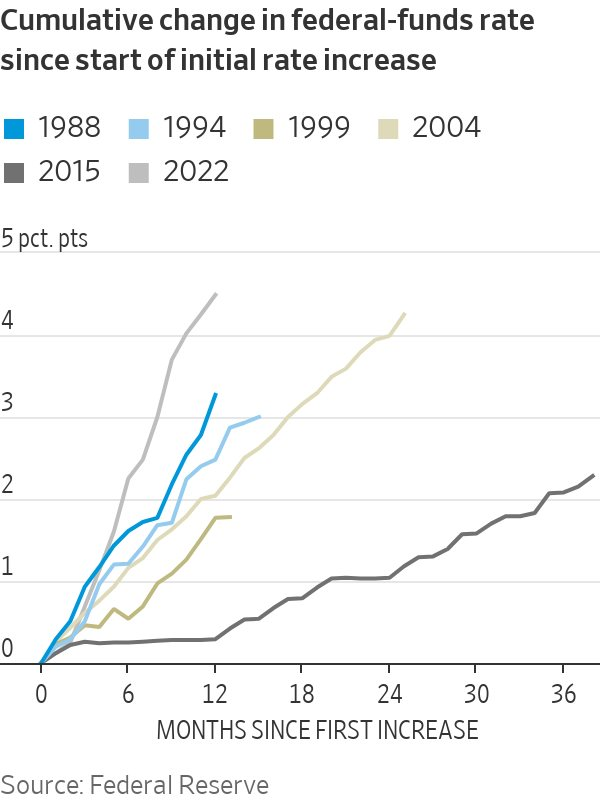

Việc FED nâng lãi suất với tốc độ chưa từng thấy trong suốt nhiều thập kỷ đã khiến các nhà kinh tế phố Wall đồng thuận về một cuộc suy thoái, xảy ra giữa năm 2023. Tuy nhiên, với những gì đang diễn ra, nhiều người cho rằng cần thêm thời gian để hạ nhiệt nền kinh tế. Cùng với đó, FED sẽ tăng lãi suất lên mức cao hơn so với các dự báo trước đây.

FED đang tăng lãi suất với biên độ chưa từng có trong thời gian ngắn kỷ lục kể từ năm 1988 tới nay.

Ray Farris, nhà kinh tế trưởng tại Credit Suisse, cho biết ông nằm trong số ít các chuyên gia kinh tế dự báo rằng Mỹ sẽ không rơi vào suy thoái trong năm 2023 này. “Cứ sau mỗi 6 tháng, các nhà kinh tế lại dự đoán một cuộc suy thoái xảy ra vào 6 tháng tiếp theo ở Mỹ. Và điều tương tự vẫn đang tiếp diễn”, Farris nói.

Bằng cách tăng lãi suất, FED cố gắng làm chậm hoạt động đầu tư, chi tiêu và tuyển dụng để hạ nhiệt lạm phát. Điều này khiến việc đi vay trở nên đắt đỏ hơn và có thể đẩy giá các tài sản như cổ phiếu và bất động sản xuống thấp. Trải qua 1 năm tăng lãi suất với tốc độ chưa từng có kể từ những năm 1980, các nhà đầu tư kỳ vọng FED sẽ sớm ngừng tăng lãi.

Tuy nhiên, sự phục hồi của nền kinh tế bất chấp mức lãi suất cao của FED khiến việc tạm dừng tăng lãi suất trong tương lai gần trở thành viển vông. Thay vào đó, các nhà đầu tư đang cố gắng tìm kiếm manh mối để xem FED sẽ tăng lãi suất ra sao trong cuộc họp chính sách diễn ra trong 21-22/3 tới.

Ngày 7/3, Chủ tịch FED Jerome Powell cũng đã bắt đầu phiên điều trần kéo dài 2 ngày trước Quốc hội Mỹ, nơi ông có cơ hội giải thích về động thái tiếp theo của FED khi nền kinh tế “kiên cường” hơn so với dự báo. Hồi tháng 12, hầu hết các quan chức FED cũng tin rằng lãi suất cuối kỳ sẽ lên từ 5 tới 5,5% và những cuộc họp sắp tới có thể sẽ minh chứng cho điều đó.

Nền kinh tế vẫn rất kỳ lạ

Có 3 yếu tố minh họa cho sự đặt biệt của quá trình phục hồi kinh tế của nước Mỹ.

Đầu tiên là phản ứng của Washington trước cú sốc ban đầu của Covid-19 vào tháng 3/2020, bao gồm việc giữ lãi suất ở mức rất thấp và bơm tiền mặt vào nền kinh tế, giúp tài chính của các hộ gia đình, doanh nghiệp và cả các chính quyền địa phương mạnh bất thường.

Tính đến tháng 6 năm ngoái, các hộ gia đình Mỹ đã có thêm khoảng 1,7 nghìn tỷ USD tiền tiết kiệm. Và khoản tiền này giúp các gia đình Mỹ có một vị thế tốt ngay cả khi FED tăng mạnh lãi suất. Đó là một phần lý do tại sao kinh tế Mỹ vẫn đang rất mạnh.

Trong khi đó, Goldman Sachs cho biết các doanh nghiệp có thể khóa chi phí đi vay ở mức lãi suất thấp khi nó giảm mạnh trong năm 2020 và 2021. Chỉ 8% trái phiếu rác hoặc trái phiếu do các công ty không được xếp hạng tín nhiệm phát hành sẽ đáo hạn trong 2 năm tới.

Thứ 2 , tình trạng thiếu nguyên vật liệu và nhân công đã khiến thị trường ô tô và nhà ở, vốn nhạy cảm với lãi suất, trở nên linh hoạt hơn mặc lãi suất cao. Các công ty bất động sản đang tiến hành ưu đãi, trong đó chấp nhận trả lãi suất chênh lệch để đảm bảo khách hàng được hưởng mức lãi thấp trong 1-2 năm đầu tiên. Trong khi đó, nhiều chủ nhà không muốn bán vì họ sẽ mất đi lợi thế lãi suất thấp. Điều này khiến lượng hàng tồn kho thấp kỷ lục.

Thông thường, khi FED tăng lãi suất, nhu cầu về nhà ở và ô tô giảm khiến các nhà chế tạo và sản xuất phải cắt giảm và sa thải công nhân. Tuy nhiên, trong khoảng thời gian này, các công ty vẫn có thể cầm cự. Việc làm trong ngành xây dựng không giảm dù doanh số bán nhà sụt giảm nghiêm trọng. Các công ty vẫn đang hoàn thiện các công trình được khởi công trước khi FED tăng lãi suất. Sự gián đoạn chuỗi cung ứng đã kéo dài quãng thời gian cần thiết để hoàn thành việc xây dựng.

Trong lĩnh vực ô tô, các thương hiệu đang hưởng lợi từ nhu cầu bị dồn nén sau tình trạng khan hiếm chip toàn dầu, dẫn tới việc lượng ô tô mới tồn kho đang ở mức rất thấp.

Chính những điều này tạo ra sự bất thường. Eric Rosengren, cựu Chủ tịch FED Boston trong giai đoạn 2007-2021, nhận định: “Có thể cần lãi suất cao hơn hoặc duy trì mức lãi suất cao trong thời gian dài để khiến cung – cầu cân bằng trở lại”.

Thứ 3 , người tiêu dùng Mỹ, vốn không đề phòng đại dịch, đã tăng cường chi tiêu cho các dịch vụ đòi hỏi nhiều nhân công. Trong khi đó, nhu cầu đi ăn ngoài và du lịch cũng đang tăng mạnh sau khi nhu cầu bị dồn nén.

Những lĩnh vực kể trên thường nằm trong top đầu sụt giảm khi lãi suất cao triệt tiêu nhu cầu. Thông thường, tình trạng cắt giảm việc làm cũng gia tăng khi người tiêu dùng lo lắng họ sẽ mất việc. Cách dễ nhất để các hộ gia đình giảm chi tiêu là ngừng ăn ngoài và hạn chế đi du lịch.

Tuy nhiên, chi tiêu của người tiêu dùng Mỹ đã tăng trở lại trong những tháng gần đây nhờ giá xăng giảm và một khoản tiền tăng thêm liên quan đến an sinh xã hội. Việc giá xăng giảm tới gần một nửa so với mùa xuân năm ngoái đã giúp nhiều gia đình có chi phí để bù đắp lãi suất cao hơn với các khoản vay mua ô tô, thẻ tín dụng và thế chấp.

Các nhà kinh tế của Goldman Sachs hôm 5/3 cảnh báo rằng FED có thể nâng lãi suất lên gần xấp xỉ 6% nếu chi tiêu của người tiêu dùng Mỹ tiếp tục mạnh hơn so với dự đoán.

Bài toán thị trường lao động

Thị trường lao động là tâm điểm khiến ông Powell lo lắng về lạm phát. Tăng trưởng thu nhập ổn định sẽ duy trì sức mạnh chi tiêu của người tiêu dùng, tạo điều kiện cho các công ty tiếp tục nâng giá. Năm 2000, Chủ tịch FED khi đó là Alan Greenspan đã gọi đây là câu hỏi hóc búa. Với ông Powell, điều tương tự cũng đang lặp lại.

Các nhà tuyển dụng đã tạo thêm 517.000 việc làm trong tháng 1, con số lớn đến mức có thể gây sốc cho các chuyên gia nghĩ rằng kinh tế Mỹ đã chậm lại và có thể đẩy tỷ lệ thất nghiệp xuống 3,4%, mức thấp nhất trong 53 năm. Các báo cáo cũng cho thấy nền kinh tế có ít điểm yếu hơn so với dự đoán.

Cuối tuần này, ngày 10/3, Bộ Lao động Mỹ sẽ công bố số liệu việc làm tháng 2. Nó sẽ là manh mối để đong đếm hiệu quả chính sách của FED. Tuy nhiên, một báo cáo riêng được công bố ngày 8/3 sẽ cho thấy tỷ lệ bỏ việc ở Mỹ, chỉ số phản ánh niềm tin của người lao động về khả năng họ sẽ tìm được việc mới với mức lương tốt hơn.

Hiện tại, FED vẫn đang chạy đua để hạ nhiệt nền kinh tế trước khi lạm phát trở nên quá nghiêm trọng. Song song với đó, họ cũng phải nỗ lực để đề phòng trường hợp tăng lãi suất quá nhiều và gây ra những thiệt hại kinh tế không cần thiết. Một số quan chức FED thì cho rằng cần thời gian để xác định hiệu quả của các chính sách.

Và mọi thứ vẫn đang vô cùng bất định.

Tham khảo: WSJ

Nhịp sống Thị trường