Ngân hàng dồn dập kê vốn trước mốc hẹn gần kề

Chưa khi nào các ngân hàng thương mại có được cơ hội và chi phí thuận lợi như hiện nay để kê nguồn vốn này.

- 24-08-2021Doanh nghiệp ồ ạt phát trái phiếu: Lo vàng thau lẫn lộn

- 24-08-2021Mong ngân hàng đừng "vô cảm"

- 24-08-2021Ngân hàng cam kết giảm hơn 20.000 tỷ lợi nhuận để giảm lãi vay cho doanh nghiệp: Làm thế nào để chính sách đi vào thực tiễn?

Báo cáo của Sở Giao dịch Chứng khoán Hà Nội (HNX) cũng như của một số tổ chức nghiên cứu đầu tư những tháng gần đây cho thấy diễn biến rõ nét trong chủ động huy động vốn của nhiều ngân hàng thương mại (NHTM) qua kênh trái phiếu.

TÁC ĐỘNG HAI CHIỀU

Diễn biến đó được chú ý khi hệ thống NHTM Việt Nam đang đến gần mốc hẹn quan trọng.

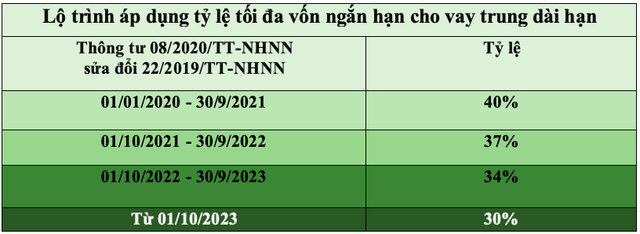

Theo quy định của Ngân hàng Nhà nước, đến hết tháng 9 tới tỷ lệ tối đa vốn ngắn hạn cho vay trung dài hạn bắt đầu hạ xuống, theo lộ trình đã định bởi Thông tư 08 ban hành trong năm 2020.

Theo thông tư này, giới hạn tỷ lệ trên chưa giảm mạnh ngay, chỉ từ 40% xuống 37%, áp dụng từ 01/10/2021, nhưng là điều chỉnh đáng chú ý đối với một số NHTM có tỷ lệ này cao trong thời gian qua.

Cũng theo lộ trình của Thông tư 08, đến tháng 10/2022 giới hạn này sẽ tiếp tục co xuống 34% và đến 10/2023 sẽ xuống hẳn 30% - giới hạn từng áp dụng giai đoạn từ 2014 trở về trước.

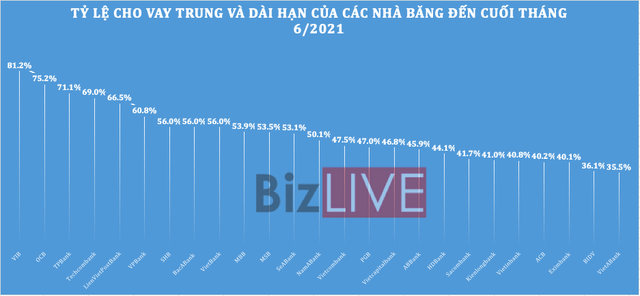

Những năm gần đây, một xu hướng thể hiện rõ là nhiều NHTM đẩy mạnh cho vay bán lẻ, trong đó tập trung ở cho vay tiêu dùng mua nhà và ô tô (những khoản vay có đặc điểm kỳ hạn dài), bên cạnh cho vay trung và dài hạn doanh nghiệp sản xuất kinh doanh. Theo đó, tỷ lệ cho vay trung và dài hạn của nhiều thành viên đã ở mức cao.

Như vậy, cân đối vốn của nhiều thành viên chịu tác động từ hai chiều dồn lại: giới hạn dùng vốn ngắn hạn cho vay trung dài hạn giảm xuống, trong khi tỷ trọng cho vay trung dài hạn tăng lên.

Ứng xử với tác động này, một mặt các nhà băng tăng cường mở rộng mẫu số nguồn vốn huy động ngắn hạn; mặt khác trực tiếp gia tăng nguồn huy động trung dài hạn - điểm đang thể hiện rõ những tháng đầu năm nay.

CƠ HỘI NGUỒN VỐN RẺ

Dữ liệu thống kê cho thấy, từ đầu năm đến nay, đặc biệt từ quý 2, nhiều NHTM dồn dập phát hành trái phiếu để huy động nguồn vốn trung dài hạn.

Điểm được chú ý, ngoại trừ một vài thành viên có mục đích kê vốn cấp 2 để cải thiện hệ số an toàn vốn (CAR) với kỳ hạn dài (7-8 năm), thì phần lớn các đợt phát hành của các nhà băng ở kênh này hiện chỉ 2-3 năm với mục đích gia tăng nguồn vốn trung dài hạn đơn thuần.

Mặt khác, quan trọng hơn, với kỳ hạn 2-3 năm, lãi suất huy động ở đây rất thấp, mở ra cơ hội chi phí huy động nguồn vốn rẻ chưa từng có cho các NHTM. Xu hướng gia tăng huy động ở đây thể hiện nhanh chóng.

Theo thống kê của Công ty Chứng khoán Vietcombank - VCBS, nếu trong năm 2020 khối ngân hàng - tài chính chỉ chiếm 29% tỷ trọng lượng trái phiếu doanh nghiệp được phát hành, thì qua nửa đầu năm nay đã chiếm đến 36%.

Cập nhật đến hết tháng 7, lũy kế 7 tháng đầu năm, nhóm các NHTM vẫn dẫn đầu với tổng giá trị phát hành ở kênh này với 95 nghìn tỷ đồng. Trong đó, như xu hướng ở trên, có tới 79% trái phiếu phát hành với kỳ hạn từ 2-4 năm, lãi suất thấp từ 3-4,2%/năm.

Trong đó, những ngân hàng có khối lượng lớn trái phiếu phát hành với lãi suất thấp, kỳ hạn ngắn hơn 5 năm gồm: ACB với 17.700 tỷ đồng, BIDV 12.397 tỷ đồng, LienVietPostbank với 10.900 tỷ đồng, VPBank với 9.900 tỷ đồng…

Cơ hội nguồn vốn rẻ gắn với cơ cấu vững hơn cho trung dài hạn thể hiện rõ khi lãi suất chỉ từ 3-4,2%/năm, với kỳ hạn từ 2-4 năm. Đây cũng là vùng lãi suất thấp nhất từ trước đến nay mà các NHTM tiếp cận được qua kênh trái phiếu này.

Trước đó, trong năm 2020 - năm mà COVID-19 xẩy ra và đẩy lãi suất rơi sâu, các ngân hàng vẫn phải trả lãi suất trung bình gần 6%/năm cho các kỳ hạn trung bình gần 4 năm; như năm ngoái VIB phát hành tới 15.580 tỷ đồng với kỳ hạn trung bình 3,2 năm, lãi suất trung bình tới 5,7%/năm; hay HDBank phát hành 13.898 tỷ đồng, kỳ hạn trung bình 3,7 năm, lãi suất trung bình 6,2%/năm…

Bên cạnh cơ hội chi phí thấp, như trên, các NHTM đẩy mạnh huy động nguồn vốn qua kênh trái phiếu nhằm chuẩn bị nguồn lực cho việc thực hiện Thông tư 08, hạ giới hạn tối đa vốn ngắn hạn cho vay trung dài hạn từ tháng 10 tới.

Cùng đó, theo VCBS, một khía cạnh khác đáng chú ý trong xu hướng này là Thông tư 01/2021/TT-NHNN được Ngân hàng Nhà nước ban hành ngày 31/3/2021 bỏ quy định về việc đối tượng mua trái phiếu của tổ chức tín dụng (TCTD) phát hành sơ cấp không bao gồm các TCTD khác. Theo đó, TCTD khác có thể mua trái phiếu TCTD trên thị trường sơ cấp, và đây cũng là một cấu phần đan chéo vốn, kinh doanh vốn trong hệ thống.

BizLive