Ngành thép 10 tháng đầu năm: Thị phần ít biến động, cạnh tranh khốc liệt tại miền Trung và miền Nam

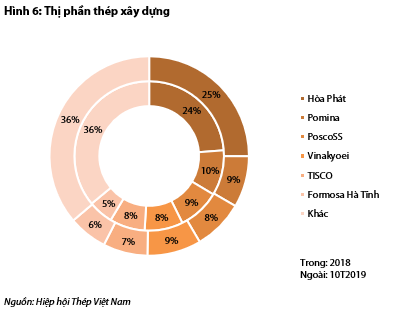

Thị phần thép xây dựng không thay đổi nhiều, riêng Hoà Phát (HPG) nâng cao vị thế thông qua tích lũy thêm 1% sản lượng bán của phân khúc, trong khi các đối thủ cạnh tranh chính khác vẫn duy trì mức thị phần tương tự so với cùng kỳ.

Song song với sự chững lại của ngành xây dựng, rủi ro tiềm ẩn từ nền kinh tế toàn cầu, đặc biệt căng thẳng thương mại khiến ngành thép tiếp tục hạ tăng trưởng sau nhiều nhiều năm tăng nóng. Dự báo năm 2019, nhiều ý kiến đánh giá ngành thép tiếp tục khó khăn.

Tiếp tục ảnh hưởng tiêu cực bởi sự suy giảm của hoạt động xây dựng

Ghi nhận sau 10 tháng, tổng doanh số bán hàng nội địa của các thành viên Hiệp hội thép Việt Nam (VSA) tăng 7,88%, chịu ảnh hưởng tiêu cực bởi tốc độ tăng trưởng thấp hơn của các hoạt động xây dựng (8,3% trong 9T2019 so với 9,2% vào năm 2018).

Chi tiết, toàn ngành thép trong nước đã sản xuất 20,98 triệu tấn thép, tăng 4,6% và bán được 19,17 triệu tấn, tăng 6% so với cùng kỳ. Ngược lại, kim ngạch xuất khẩu giảm về 3,89 triệu tấn. Đáng chú ý, hoạt động xuất khẩu tôn mạ và ống thép đang gặp khó khăn, giảm lần lượt 21% và 11%.

Thị phần thép xây dựng không thay đổi nhiều, riêng Hoà Phát (HPG) nâng cao vị thế thông qua tích lũy thêm 1% sản lượng bán của phân khúc, trong khi các đối thủ cạnh tranh chính khác vẫn duy trì mức thị phần tương tự so với cùng kỳ, ghi nhận bởi Chứng khoán Rồng Việt (VDSC).

Miền Nam và miền Trung cạnh tranh nóng

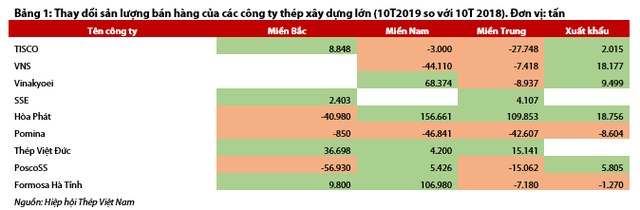

Tuy nhiên, thị trường miền Nam và miền Trung chứng kiến cạnh tranh khốc liệt. Sau khi vận hành Lò luyện thép đầu tiên tại Khu Liên hợp Dung Quất vào tháng 7/2019, HPG đã tăng đáng kể sản lượng thép bán ở thị trường miền Nam và miền Trung Việt Nam, lần lượt là 91% và 50%. Được biết, dự án Dung Quất sẽ là động lực tăng trưởng chính của HPG sau giai đoạn 2020, trong đó thị trường mục tiêu chính của dự án này miền Nam và miền Trung. HPG hiện đang đẩy mạnh thâm nhập hai khu vực này và ghi nhận nhiều tín hiệu tốt. Song, vẫn còn rào cản từ sự suy yếu của thị trường BĐS nói chung, nhu cầu giảm cùng sự chậm trễ trong đầu tư hạ tầng khiến HPG sẽ mất nhiều thời gian hơn, giới phân tích nhận định.

Formosa Hà Tĩnh (FHS) cũng đạt mức tăng trưởng cao ở thị trường phía Nam kể từ khi bắt đầu cung cấp thép cuộn vào năm ngoái.

VDSC cho rằng lợi thế của lò cao so với lò điện về chi phí là nhân tố chính thúc đẩy tăng trưởng mạnh mẽ của HPG và FHS. Bên cạnh đó, nhà máy mới của HPG tại miền Trung cũng giúp giảm chi phí vận chuyển vào miền Nam, tăng sức cạnh tranh cho thép Hoà Phát.

Trở lại với toàn ngành, mặt tích cực sau 10 tháng là sự tăng trưởng nhanh chóng của mảng thép HRC. Cụ thể, sản xuất, bán hàng và xuất khẩu đã tăng trưởng mạnh mẽ, với mức lần lượt là 25%, 27% và 59%. Nhà sản xuất thép HRC nội địa duy nhất, Formosa Hà Tĩnh (FHS), đã cung cấp 3,44 triệu tấn cho thị trường, trong đó xuất khẩu 18%.

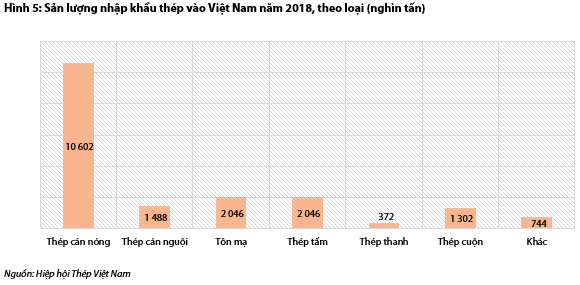

Hiện tại, nhu cầu HRC của thị trường trong nước khá lớn, nhưng lượng sản xuất trong nước không đủ nên Việt Nam đã phải nhập khẩu khoảng 10 triệu tấn thép loại này trong năm 2018, chiếm gần 60% tổng lượng nhập khẩu. Do chỉ phải cạnh tranh với hàng nhập khẩu, đà tăng trưởng của FHS được dự đoán sẽ kéo dài cho đến khi Hòa Phát (HPG) gia nhập phân khúc.

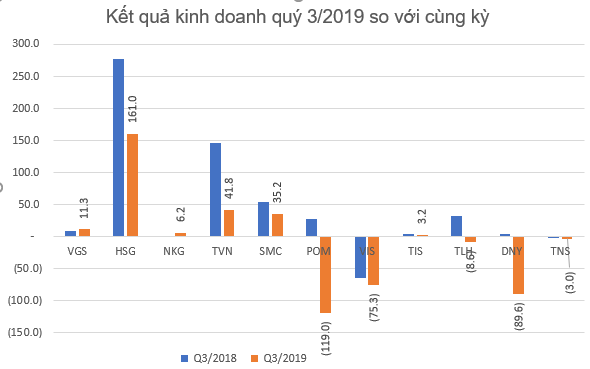

Điểm qua về tình hình kinh doanh của các doanh nghiệp trong ngành, thống kê BCTC 9 tháng đầu năm cho thấy phần lớn đều có kết quả kinh doanh giảm sút mạnh so với cùng kỳ. Đặc biệt, Thép Dana Ý lỗ quý thứ 4 liên tiếp, Thép Pomina lỗ kỷ lục 119 tỷ đồng…

Trong bối cảnh thị trường bất động sản chậm lại, giá quặng sắt vẫn ở mức cao, thì kết quả kinh doanh quý 3 của ngành thép giảm sút không nằm ngoài dự đoán của các nhà đầu tư.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024