Nhận diện 5 ngân hàng huy động hơn 60.000 tỷ trái phiếu doanh nghiệp năm 2019

Theo số liệu của HNX, năm 2019 qua 16 đợt phát hành trái phiếu VIB đã huy động thành công 13.700 tỷ đồng, dẫn đầu ngành về phát hành trái phiếu doanh nghiệp...

- 16-01-2020Trái phiếu bất động sản: Cơ hội vẫn lớn trong năm 2020?

- 12-01-2020Bất chấp nhiều rủi ro, trái phiếu bất động sản được dự báo vẫn tiếp tục nở rộ trong năm 2020

- 11-01-2020Các ngân hàng và doanh nghiệp bất động sản phát hành lượng trái phiếu khổng lồ

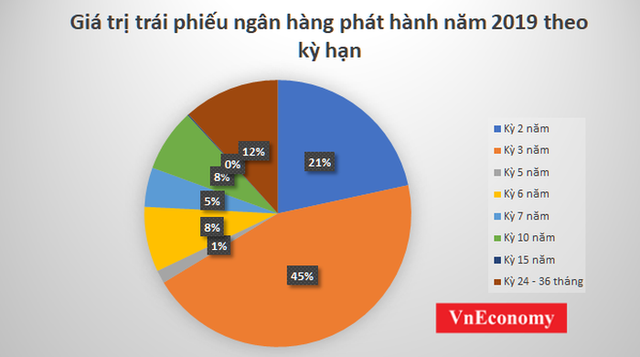

Số liệu tổng hợp tình hình phát hành trái phiếu doanh nghiệp tại Sở Giao dịch Chứng khoán Hà Nội năm 2019 cho thấy, trong năm ngành ngân hàng đã phát hành thành công 108.723 tỷ đồng trái phiếu, chiếm tỷ trọng 36,64% tổng giá trị phát hành, có kỳ hạn phát hành bình quân 3,72 năm.

Kỳ hạn trái phiếu 2 năm và 3 năm hay 24 tháng và 36 tháng chiếm ưu thế. Hầu hết các nhà đầu tư tổ chức đã mua lượng trái phiếu nói trên.

Thống kê cho thấy, 5 ngân hàng có giá trị phát hành trái phiếu lớn nhất trong năm 2019 gồm Ngân hàng Quốc tế Việt Nam (VIB), Ngân hàng BIDV, Ngân hàng ACB, Ngân hàng VPBank, và HDBank. Chỉ tính riêng 5 ngân hàng nói trên, giá trị trái phiếu phát hành thành công trong năm lên đến 60.687 tỷ đồng. Có 6 ngân hàng phát hành trái phiếu với giá trị trên 10.000 tỷ đồng/ngân hàng.

5 ngân hàng phát hành trái phiếu doanh nghiệp giá trị thấp nhất gồm: Vietinbank, TPBank, VietABank, NamA Bank, MBBank. Tổng giá trị trái phiếu đã phát hành của 5 ngân hàng này là 1.549 tỷ đồng.

Nguồn số liệu: HNX

Năm 2019, Ngân hàng VIB có 13 lần với 16 đợt phát hành trái phiếu riêng lẻ đã huy động về 13.700 tỷ đồng, với kỳ hạn ngắn nhất là 2 năm (2.700 tỷ đồng), 24 tháng (2.400 tỷ đồng), 3 năm (8.500 tỷ đồng), dài nhất là 5 năm (100 tỷ đồng, công ty bảo hiểm mua ). Được biết, năm 2019, VIB có kế hoạch phát hành 16.000 tỷ đồng trái phiếu.

Ngân hàng BIDV có 20 đợt phát hành đã huy động về 12.705 tỷ đồng, kỳ hạn 6 năm, 7 năm, 10 năm và 15 năm. Trong đó, kỳ hạn 6 năm có 10 đợt phát hành với tổng giá trị 8.387 tỷ đồng; kỳ hạn 7 năm có 6 đợt phát hành với tổng giá trị 3.318 tỷ đồng; kỳ hạn 10 năm có 900 tỷ đồng; kỳ hạn 15 năm có 100 tỷ đồng.

Ngân hàng ACB có 9 đợt phát hành với giá trị huy động 11.950 tỷ đồng, kỳ hạn 2 năm, 3 năm và 5 năm. Trong đó, 3.500 tỷ đồng kỳ hạn 2 năm; 6.950 tỷ đồng kỳ hạn 3 năm và 1.500 tỷ đồng kỳ hạn 5 năm.

Ngân hàng VPBank đã huy động thành công 11.900 tỷ đồng trong 28 đợt chào bán, kỳ hạn 3 năm và 7 năm. Trong đó, kỳ hạn 3 năm có 10.900 tỷ đồng, kỳ hạn 7 năm có 1.000 tỷ đồng.

Ngân hàng HDBank có 24 đợt phát hành huy động thành công 10.432 tỷ đồng trái phiếu, có kỳ hạn 2 năm, 3 năm, 5 năm, 7 năm. Trong đó, 3.400 tỷ đồng kỳ hạn 2 năm; 7.000 tỷ đồng kỳ hạn 3 năm; 31,06 tỷ đồng kỳ hạn 5 năm; kỳ hạn 7 năm 1 tỷ đồng.

Vneconomy