Nhiều Công ty Chứng khoán đã tiệm cận giới hạn cho vay margin

Hầu hết các CTCK top 10 phần lớn đều đang có tỷ lệ Dư nợ/VCSH khá cao, từ 1,5 lần trở lên. Trong đó, MBS và Mirae Asset hiện có tỷ lệ Dư nợ/VCSH lên tới 1,8 lần.

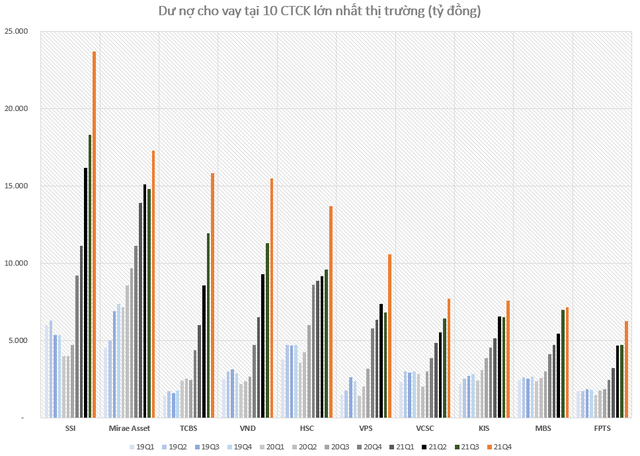

Năm 2021, thị trường chứng khoán Việt Nam đã trải qua giai đoạn thăng hoa với sự bứt phá mạnh cả về điểm số lẫn thanh khoản với hàng loạt kỷ lục được thiết lập. Đóng góp vào diễn biến tích cực của thị trường thời gian qua không thể không nhắc tới vai trò của dòng tiền margin.

Theo ước tính của chúng tôi, dư nợ cho vay trên toàn thị trường tính tới cuối năm 2021 vào khoảng 193.000 tỷ đồng (~8,4 tỷ USD) và đây là con số kỷ lục trên thị trường chứng khoán Việt Nam từ khi thành lập tới nay. Trong số 193.000 tỷ đồng dư nợ cho vay có khoảng gần 180.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán.

Việc nhà đầu tư đẩy mạnh sử dụng margin đã khiến nhiều thời điểm một số Công ty chứng khoán (CTCK) không thể cho vay do đã "kín room". Theo quy định hiện hành, CTCK chỉ có thể cho vay tối đa gấp 2 lần Vốn chủ sở hữu (VCSH) và điều này khiến một số CTCK lớn đang tiệm cận mức giới hạn cho vay.

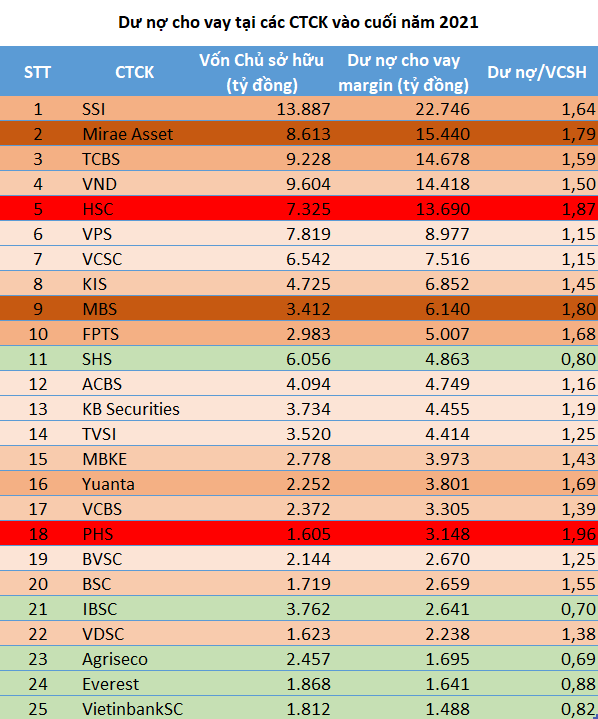

Thống kê 25 CTCK có dư nợ cho vay lớn nhất thị trường cuối năm 2021 cho thấy nhiều CTCK đã ở trạng thái tiệm cận kín room và khó có thể gia tăng khả năng cho vay nếu không đẩy nhanh quá trình tăng vốn.

Chứng khoán SSI, đơn vị có dư nợ margin lớn nhất thị trường vào lúc này với gần 23.000 tỷ đồng hiện có tỷ lệ Dư nợ/VCSH lên tới 1,64 lần. Trong khi đó, Mirae Asset có tỷ lệ Dư nợ/VCSH lên tới 1,8 lần, gần tiệm cận mức giới hạn và chỉ có thể cho vay thêm tối đa gần 1.800 tỷ đồng.

Có phần "căng" hơn là HSC khi tỷ lệ Dư nợ/VCSH vào cuối năm 2021 đã lên tới gần 1,9 lần, hạn mức cho vay chỉ còn gần 1.000 tỷ đồng. Chứng khoán Phú Hưng (PHS) là đơn vị có tỷ lệ Dư nợ/VCSH cao nhất trong danh sách thống kê với 1,96 lần, gần như không còn khả năng cho vay thêm.

Hầu hết các CTCK top 10 phần lớn đều đang có tỷ lệ Dư nợ/VCSH khá cao, từ 1,5 lần trở lên. Những đơn vị còn nhiều room cho vay nhất trong top 10 hiện là VPS và Bản Việt (VCSC) với tỷ lệ Dư nợ/VCSH chỉ là 1,15 lần.

Trong khi đó, một số CTCK có thị phần nhỏ hơn như SHS, IBSC, Agriseco, Everest…vẫn còn khá nhiều dư địa cho vay khu tỷ lệ Dư nợ/VCSH hiện đều dưới 1 lần.

Tăng vốn, câu chuyện tiếp tục "hâm nóng" trong năm 2022

Trong năm 2021, thị trường đã chứng kiến cuộc đua tăng vốn của các CTCK để đón đầu cơ hội bùng nổ từ làn sóng nhà đầu tư "F0". Hàng loạt CTCK như VNDirect, SSI, HSC, VCSC, MBS…hay các CTCK nhỏ như Pinetree, Đại Nam (DNSE), Everest, An Bình…đều tăng vốn rầm rộ để gia tăng dư địa cho vay.

Với xu hướng người dân đang ngày càng quan tâm nhiều hơn tới chứng khoán, hoạt động tăng vốn được xem là yếu tố quan trọng hàng đầu để giúp các CTCK gia tăng năng lực cạnh tranh, thu hút khách hàng.

Sau giai đoạn tăng vốn rầm rộ năm 2021, nhiều CTCK, đặc biệt các CTCK "tư nhân" đang có kế hoạch tiếp tục tăng vốn mạnh, nổi bật là trường hợp của SSI và VNDirect khi đã thông qua chủ trương tăng vốn điều lệ lần lượt lên hơn 15.000 tỷ đồng và hơn 12.000 tỷ đồng trong năm 2022.

Tại ĐHCĐ bất thường vừa diễn ra vào cuối năm 2021, bà Phạm Minh Hương – Chủ tịch VNDirect cho biết, ở đợt tăng vốn vào giữa năm, VNDirect đã sử dụng hết hạn mức chỉ sau 2 tháng và đã chạm trần của UBCKNN. Do đó, VNDirect cần tiếp tục tăng vốn để đón nhận chu kỳ tăng trưởng mới. Việc tăng vốn là điều kiện tiên quyết để giúp công ty giữ được lợi thế quy mô, cạnh tranh trên thị trường.

Tuy vậy, việc tăng vốn sẽ cần thời gian hoàn thiện hồ sơ, trình UBCK và điều này không thể diễn ra một sớm một chiều được. Nếu hoạt động tăng vốn chậm trễ sẽ ít nhiều ảnh hưởng tới hoạt động kinh doanh của các CTCK. Thậm chí, cổ phiếu một số CTCK thời gian gần đây đã giảm khá mạnh sau những "tin đồn" về việc không được chấp thuận tăng vốn.

Nhìn chung, các CTCK "tư nhân" sẽ có lợi thế hơn khi có thể chủ động trong việc thông qua ý kiến cổ đông về việc tăng vốn và đây là lợi thế không nhỏ để gia tăng thị phần. Còn với các CTCK có cổ đông là các Ngân hàng có yếu tố Nhà nước, hoạt động này có phần khó hơn, thậm chí không dễ được thông qua khi mà nhiều Ngân hàng còn đang có ý định thoái vốn khỏi các CTCK, như trường hợp CTS, BSC,…