Qua 10 lần giảm giá, ngành thép có thể đứng trước một số rủi ro nửa cuối năm

Giá thép xây dựng trong nước giảm tổng cộng hơn 3,6 triệu đồng/tấn sau 10 lần hạ liên tiếp trong 10 tuần.

- 22-07-2022Giá thép trong nước lao dốc lần thứ 10 liên tiếp - tổng mức giảm từ đầu năm cao nhất hơn 3,6 triệu đồng/tấn

- 22-07-2022Thị trường ngày 22/7: Duy nhất giá vàng tăng, dầu, sắt thép và nông sản đều giảm

- 18-07-2022Giá thép tiếp tục hạ nhiệt, chỉ hơn 2 tháng đã giảm 9 lần liên tiếp

Giá thép giảm liên tiếp 10 lần trong 10 tuần

Ngày 22/7, nhiều doanh nghiệp thông báo hạ giá sản phẩm. Đây là lần thứ 10, giá thép giảm trong vòng 10 tuần.

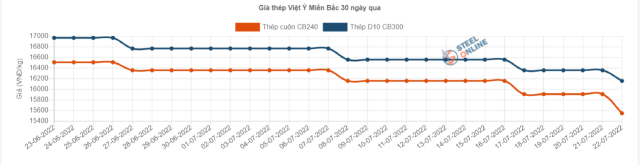

Tại khu vực miền Bắc, Hòa Phát điều chỉnh giảm 300.000 đồng/tấn và 110.000 đồng/tấn đối với thép cuộn CB240 và thép thanh vằn D10 CB300. Sau điều chỉnh, giá hai loại này còn 15,69 triệu đồng/tấn và 16,39 triệu đồng/tấn. Với thép Việt Ý, CB240 và D10 CB300 giảm lần lượt 360.000 đồng/tấn và 200.000 đồng/tấn xuống còn 15,55 triệu đồng/tấn và 16,16 triệu đồng/tấn.

Diễn biến giá thép Việt Ý. Ảnh: Steel Online |

Về thép Việt Đức, hai loại thép trên giảm lần lượt 310.000 đồng/tấn và 200.000 đồng/tấn còn 15,55 triệu đồng/tấn và 16,16 triệu đồng/tấn. Với thép Kyoei, giá hôm nay là 15,5 triệu đồng/tấn và 16,16 triệu đồng/tấn đối với CB240 và D10 CB300 sau khi giảm 310.000 đồng/tấn và 200.000 đồng/tấn theo thứ tự.

Trong 10 tuần, giá thép giảm 10 lần với tổng mức giảm cao nhất khoảng hơn 3,6 triệu đồng/tấn, tùy từng thương hiệu, loại thép và vùng miền.

Sản lượng thép giảm trước áp lực lạm phát

Theo báo cáo của Mirae Asset Việt Nam (MASVN), sản lượng thép trong tháng 5 giảm 49% so với cùng kỳ năm 2021, ở mức 1,5 triệu tấn. Tính chung trong 5 tháng, sản lượng thép toàn ngành đạt 10,5 triệu tấn, giảm 22% so với cùng kỳ năm 2021. Sản lượng xuất khẩu trong 5 tháng ở mức 2,8 triệu tấn, giảm 0,5% so với cùng kỳ năm 2021.

MASVN đề cập các loại vật liệu xây dựng khác đều có sự tăng giá, trong đó giá xi măng và cát trong tháng 6 đã tăng thêm trung bình 20% và 35% so với cùng kỳ. Qua đó, giá xây dựng cũng trực tiếp tăng theo tương ứng.

CTCK cho rằng chi phí xây dựng nhà thô theo hình thức trao tay đã tăng từ mức 3-3,5 triệu VND trong quý III/2020 lên 6,5-7,5 triệu VND trong tháng 6 ở khu vực Đồng Nai và Bình Dương.

Việc đơn giá xây dựng tăng cao sẽ tiếp tục ảnh hưởng đến nhu cầu ngành thép trong ngắn hạn trong bối cảnh thu nhập của người dân giai đoạn 2020-2021 đã bị ảnh hưởng do dịch bệnh, qua đó tâm lý chờ giá giảm sẽ diễn ra trong 6 tháng cuối năm nay.

Nhu cầu ngành thép vốn liên quan trực tiếp đến ngành bất động sản. Với việc dòng vốn cho thị trường bất động sản bị kiểm soát, MASVN cho rằng ngành bất động sản trong vòng 12 tháng tới sẽ khó khăn.

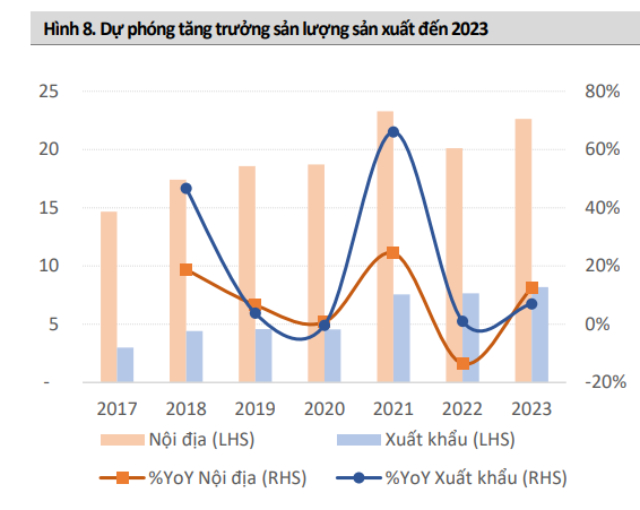

Trong 6 tháng cuối năm, trước áp lực của lạm phát và kiểm soát tín dụng bất động sản, các chuyên gia của MASVN hạ 15% dự phóng sản lượng so với báo cáo trước đây. Cho cả năm 2022, sản lượng thép toàn ngành dự báo sẽ đạt 27,8 triệu tấn, giảm 10% so với năm ngoái. Riêng sản lượng xuất khẩu đạt 7,6 triệu tấn, tăng 1% so với năm ngoái trong khi sản lượng tiêu thụ nội địa chỉ là 20,1 triệu tấn, giảm 13,6% so với năm 2021.

Tăng trưởng sản lượng sản xuất thép năm 2023. Nguồn: MASVN |

4 rủi ro mà ngành thép có thể đối mặt

Từ nay đến cuối năm, ngành thép được dự báo còn gặp nhiều thách thức. Báo cáo của MASVN chỉ ra 4 rủi ro mà ngành thép có thể phải đối mặt từ nay đến cuối năm.

Thứ nhất là biến động giá nguyên vật liệu liệu. Ngành thép và tôn mạ có rủi ro lớn do chi phí nguyên liệu chiếm 65-75% giá thành sản xuất. Đặc biệt trong ngành tôn mạ, giá HRC chiếm hơn 80% chi phí nguyên liệu đầu vào, khiến lợi nhuận của cả ngành biến động rất lớn theo HRC.

Thứ hai, rủi ro về lạm phát khiến nhu cầu xây dựng giảm. Từ quý III/2021, việc giá than tăng cao đã trực tiếp gây áp lực tăng giá lên toàn bộ ngành vật liệu xây dựng và nhiên liệu. MASVN đánh giá trường hợp các loại vật liệu xây dựng không điều chỉnh, trong 6 tháng cuối 2022, diện tích sàn xây dựng có thể suy giảm từ 3-5% so với cùng kỳ.

Thứ ba là rủi ro về các nhà sản xuất Trung Quốc tăng cường xuất khẩu. Trong 4 tháng đầu năm, các nhà sản xuất Trung Quốc do ảnh hưởng của lệnh hạn chế khí CO2 và giãn cách xã hội nên chỉ xuất khẩu 18,2 triệu tấn, giảm 29% so với cùng kỳ năm ngoái.

Trong trường hợp 6 tháng cuối năm, các nhà sản xuất ở Trung Quốc hoạt động lại bình thường, thị trường thép có thể đối diện với nhiều khó khăn hơn khi các sản phẩm từ Trung Quốc thường có giá cạnh tranh.

Thứ tư là rủi ro về chính sách. Nghị định 101 thông qua chủ trương tăng thuế xuất khẩu mặt hàng phôi thép nếu trong trường hợp giá thép tăng quá cao nhằm góp phần ổn định nguồn cung phôi thép, hạn chế việc xuất khẩu phôi thép để giữ lại cho sản xuất trong nước, bảo đảm sự phát triển bền vững của ngành thép trong dài hạn.

Báo cáo của VCBS cũng cho rằng trong năm 2022, trước nhiều biến động của thế giới, ngành thép được kỳ vọng tiếp tục phát triển, song cũng sẽ đứng trước nhiều rủi ro và thách thức. Hiệp hội Thép Thế giới (World Steel) dự báo nhu cầu thép trong năm 2022 và 2023 sẽ lần lượt tăng 0,4% lên 1,84 tỷ tấn và 2,2% lên 1,88 tỷ tấn. Do chiến tranh Nga-Ukraine và lạm phát toàn cầu, triển vọng thị trường hiện tại là không chắc chắn.

VCBS cho rằng xét về các nền kinh tế đang phát triển, ngoại trừ Trung Quốc, nhu cầu thép năm 2021 tăng 10,7%. Tuy nhiên, nhu cầu vào năm 2022 dự kiến sẽ chỉ tăng 0,5% do môi trường bên ngoài ngày càng tồi tệ và chiến tranh Nga-Ukraine và sẽ tăng 4,5% vào năm 2023. Ở các nền kinh tế phát triển, lạm phát và chiến tranh Nga-Ukraine khiến nhu cầu chỉ tăng 1,1% và 2,4% vào các năm 2022 và 2023.

NDH