Sau PV Oil, đến lượt PV Power tổ chức Roadshow giới thiệu cơ hội đầu tư vào ngày 16/1

Theo phương án cổ phần hóa được phê duyệt, PV Power có vốn điều lệ là 23.418 tỷ đồng. Công ty sẽ đấu giá công khai 468 triệu cổ phần, chiếm 20% vốn điều lệ trong đợt IPO này.

- 28-12-2017Bên cạnh PV Power, EVN GENCO3 sẽ chào bán lượng cổ phần trị giá 6.600 tỷ đồng ra công chúng

- 21-12-2017Phiên IPO gần 7.000 tỷ của PV Power diễn ra vào 31/1, chỉ cách đúng 1 tuần sau PV OIL

- 16-11-2017PV Power được định giá gần 1,5 tỷ USD

Ngày 31/01 tới đây, Tổng công ty Điện lực Dầu khí Việt Nam (PV Power) sẽ tổ chức bán đấu giá cổ phần lần đầu ra công chúng (IPO) tại sở Giao dịch chứng khoán Hà Nội.

Để tạo điều kiện cho các Nhà đầu tư, các Đối tác có đầy đủ thông tin trước khi tham gia đầu tư cổ phần, PV Power sẽ tổ chức Hội thảo giới thiệu cơ hội đầu tư tại Hà Nội vào lúc 14h00, ngày 16/01/2018 (Khách sạn Hilton Hà Nội); tại TP Hồ Chí Minh vào lúc 14h00, ngày 19/01/2018 (Khách sạn InterContinental Asiana Saigon –TP Hồ Chí Minh).

Tại buổi Roadshow, PV Power sẽ cung cấp đầy đủ các thông tin chủ yếu về cổ phần hóa PV Power, giải đáp các câu hỏi về tiềm năng khi đầu tư vào cổ phiếu PV Power và cơ hội phát triển. Ngay sau khi hoàn tất IPO, PV Power sẽ tiếp tục bán cổ phần cho cổ đông chiến lược.

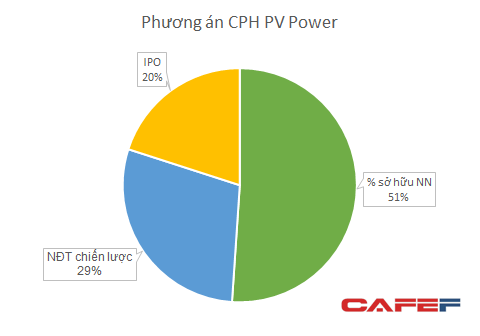

Theo phương án cổ phần hóa được phê duyệt, PV Power có vốn điều lệ là 23.418 tỷ đồng. Công ty sẽ đấu giá công khai 468 triệu cổ phần, chiếm 20% vốn điều lệ trong đợt IPO này.

Giá khởi điểm được xác định là 14.400 đồng/cổ phần. PVN dự kiến thu về 6.745 tỷ đồng nếu đấu giá thành công ở mức giá thấp nhất là giá khởi điểm. Ở mức giá này, tổng giá trị vốn hóa thị trường của công ty khoảng 1,48 tỷ USD.

Ngoài ra, PV Power cũng sẽ chào bán cổ phần cho nhà đầu tư chiến lược 676 triệu cổ phần, chiếm gần 29% vốn điều lệ. Yêu cầu đặt ra với nhà đầu tư chiến lược là phải kinh doanh có lãi trong 2 năm gần nhất, không có lỗ lũy kế. Đồng thời cam kết không chuyển nhượng cổ phần trong 5 năm.

Về vấn đề tìm kiếm cổ đông chiến lược, PV Power đã làm việc với Quỹ Vinacapital, BNP Paribas, Standard Chartered Bank về cổ phần hóa PV Power và tìm kiếm cổ đông chiến lược. PV Power cũng phối hợp với JP Morgan tổ chức hội nghị giới thiệu về Cổ phần hóa PV Power và cơ hội hợp tác trở thành cổ đông chiến lược của PV Power. Hội nghị có sự tham dự của các Quỹ đầu tư lớn như: Artisan Partners Maria Negrete-Gruson (USA), Cartica Capital (USA), Franklin Advisors (USA), Franklin Templeton (USA), Greenwoods Asset Management Ltd (Hong Kong), Invesco Global (USA), Jennison Associates, LLC (USA), Morgan Stanley (USA)…

Sau cổ phần hoá, PVN vẫn còn nắm giữ 51% vốn điều lệ PV Power, tỷ lệ này có thể giảm xuống từ năm 2019, phụ thuộc vào quá trình tái cấu trúc các khoản nợ và đàm phán với các bên cho vay.

Được biết, PV Power hiện có 1 nhà máy nhiệt điện chạy than – Nhà máy Vũng Áng với công suất 1.200 MW; 3 nhà máy nhiệt điện chạy khí gồm Cà Mau 1 & 2 (1.500 MW), Nhơn Trạch 1 (450 MW), Nhơn Trạch 2 (750 MW); 3 nhà máy thủy điện gồm Hủa Na (180 MW), Đakđrinh (125 MW) và Nậm Cắt (3,2 MW). Tổng công suất các nhà máy trên là 4.208,2 MW; chiếm khoảng 11% công suất phát điện cả nước, chỉ xếp sau EVN.

Từ khi thành lập năm 2007 tới nay, PV Power đã sản xuất để đưa lên lưới điện Quốc gia hơn 150 tỷ kWh; doanh thu hơn 202.000 tỷ đồng; lợi nhuận trước thuế 11.650 tỷ đồng và nộp ngân sách 9.726 tỷ đồng.

Năm 2016, tổng sản lượng điện sản xuất cả năm của PV Power đạt 21,131 tỷ kWh; Doanh thu hợp nhất toàn Tổng Công ty đạt 28.212 tỷ đồng, lợi nhuận sau thuế 1.517 tỷ đồng. Năm 2017, tổng sản lượng điện sản xuất của PV Power đạt 20,58 tỷ kWh, doanh thu hợp nhất 30.987 tỷ đồng và lợi nhuận sau thuế là 2.300 tỷ đồng.

Trí Thức Trẻ