Khách hàng SME khiến nợ xấu MB tăng

Dư nợ tín dụng giảm do ngân hàng hạn chế giải ngân mới và tăng cường thu hồi nợ. Tỷ lệ nợ xấu của MB có xu hướng tăng từ cuối 2017 khi ngân hàng tái cơ cấu các khoản vay cho khách SME.MB đã nỗ lực xử lý nợ xấu, với việc tăng chi phí dự phòng 117%.

- 12-05-2020Nguy cơ nợ xấu từ tín dụng chính sách, BOT

- 10-05-2020Fitch Ratings: Nợ xấu gia tăng đe doạ an toàn vốn của các ngân hàng Việt Nam

- 08-05-2020Nợ xấu tăng cao có thể “uy hiếp” hệ thống tài chính Việt Nam

Trung tâm Phân tích Chứng khoán SSI - SSI Research có báo cáo cập nhật về MB (HoSE: MBB). Báo cáo đề cập doanh nghiệp vừa và nhỏ (SME) là nguyên nhân khiến nợ xấu của MB tăng.

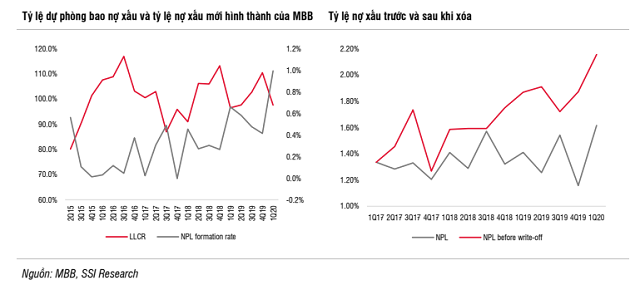

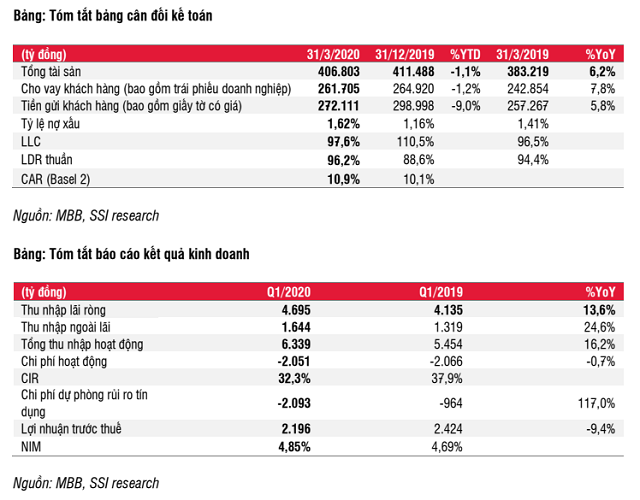

Cụ thể, nợ xấu của MB đã tăng 38% so với đầu năm lên 4.005 tỷ đồng, nợ nhóm 2 tăng 65% lên 4.785 tỷ đồng, đây là mức sau khi MB đã xóa 1.368 tỷ đồng. Tỷ lệ nợ xấu trước và sau khi thu hồi nợ của MB là 2,15% và 1,62%, cao nhất từ quý III/2015. Cuối năm 2019, tỷ lệ này lần lượt là 1,87% và 1,16%.

Với ngân hàng mẹ, tỷ lệ nợ xấu trước và sau khi xóa nợ cũng tăng lên 1,84% và 1,46%, so với 1,54% và 0,98% vào cuối năm 2019. Nợ xấu phân khúc khách hàng cá nhân không tăng nhiều.

Theo quan sát của SSI Research, tỷ lệ nợ xấu của MB có xu hướng tăng từ cuối 2017 khi ngân hàng tái cơ cấu các khoản vay cho khách SME. Để cơ cấu lại một nhóm khách hàng, thời gian thông thường là 3-4 năm. Do đó, báo cáo ước tính nợ xấu của nhóm SME được giải quyết phần lớn vào năm 2019. Tuy nhiên, do đại dịch, ngân hàng có thể cần nhiều thời gian hơn để giải quyết vấn đề này.

Dù vậy, SSI Research nhận thấy MB đã nỗ lực xử lý nợ xấu. Chi phí dự phòng ở mức 2.000 tỷ đồng, tăng 117% so với quý I/2019, trong đó chi phí dự phòng của ngân hàng mẹ là 1.628 tỷ đồng, tăng 126,2%.

Hạn chế giải ngân mới trong quý I

Dư nợ tín dụng và tiền gửi trong quý I giảm 1,2% và 9%, trái ngược với mức tăng trưởng trong cùng kỳ 2019 là 8,8% và 2,4% .

Ngoại trừ cho vay doanh nghiệp có vốn đầu tư nước ngoài, các khoản cho vay đối với tất cả nhóm khách hàng đều giảm. Cho vay cá nhân vào cuối quý 1/2020 là 100.700 tỷ đồng, giảm 1,4%, trong đó 8.220 tỷ đồng từ MB Shinsei, giảm 4,4%. Các khoản cho vay đối với các công ty cổ phần và công ty TNHH cũng như các doanh nghiệp nhà nước giảm lần lượt là 0,8% và 0,03% .

Tăng trưởng chậm là do MB đã chủ động hạn chế các khoản giải ngân mới, cũng như tăng cường thu hồi nợ mỗi khi khách hàng phát sinh đủ dòng tiền.

Về mặt huy động, khi tiền gửi của khách hàng và giấy tờ có giá giảm, ngân hàng phát sinh vị thế vay ròng trên thị trường liên ngân hàng. Dù dòng tiền này sẽ hỗ trợ chi phí huy động trung bình trong ngắn hạn, SSI Research không đánh giá cao việc sụt giảm sâu của tiền gửi khách hàng.

|

Tiền gửi từ khách cá nhân tăng đều trong 5 quý vừa qua. Trong quý I, số dư tiền gửi này là 125.000 tỷ đồng, cao hơn 4,6% so với quý trước và tăng 16,8% so với cùng kỳ năm trước. Trong khi đó, tiền gửi từ khách doanh nghiệp giảm 25% so với đầu năm sau khi tăng 9% trong quý IV. Dù tiền gửi của doanh nghiệp có biến động mạnh giữa các quý nhưng mức giảm trong quý I là lớn nhất trong 16 quý.

Tiền gửi không kỳ hạn (CASA) trong quý I đã giảm xuống còn 33%, tương đương với 3 quý đầu năm 2019. Bên cạnh câu chuyện một số khách hàng doanh nghiệp lớn của MB chuyển từ tiền gửi không kỳ hạn sang có kỳ hạn, biến động CASA giữa quý IV và quý I cũng có thể xuất phát từ một số hoạt đông nghiệp vụ như hoạt động bảo lãnh khiến dòng tiền thường rất lớn vào cuối năm.

Tuy nhiên, vì các khoản CASA này được sử dụng cho nghĩa vụ thanh toán của khách hàng, phần lớn sẽ được sử dụng hết trong quý đầu tiên của năm sau. Do đó, theo SSI Research, CASA trong quý IV/2019 tăng chỉ là do yếu tố mùa vụ và CASA khoảng 33% là mức bình thường cho ngân hàng.

Người đồng hành