SSI Retail Research: 6 cổ phiếu đáng chú ý trong tháng 8

SSI Retail Research chọn ra 6 cổ phiếu được các nhà phân tích đánh giá cao, bao gồm những công ty tốt có vị thế trong ngành với định giá hợp lý, triển vọng 6 tháng cuối năm tốt. Danh sách bao gồm VHC, HPG, DHA, CTI, LHG, DHG.

- 09-08-2016CTCK nhận định thị trường 9/8: Có thể mua thăm dò hoặc mua vào lướt sóng cổ phiếu sẵn có?

- 09-08-2016VIS, BCI, VNS, SPI, ELC, OPC, SDU, MKV, SPP: Thông tin giao dịch lượng lớn cổ phiếu

- 08-08-2016Lỗ nghìn tỷ, cổ phiếu TTF bị đưa vào diện kiểm soát đặc biệt kể từ ngày 09/08

Báo cáo của SSI Retail Research cho biết, sau một tuần giảm điểm sâu, thị trường đã cân bằng trở lại. Vùng 620-630 điểm là vùng tích lũy trong vòng 1 tháng từ cuối tháng 5 đến đầu tháng 6 và đang là vùng hỗ trợ ngắn hạn của thị trường. Đây chính là cơ hội giải ngân ở vùng này với phong cách đầu tư giá trị.

Do đó, SSI Retail Research chọn ra 6 cổ phiếu được các nhà phân tích đánh giá cao, bao gồm những công ty tốt có vị thế trong ngành với định giá hợp lý, triển vọng 6 tháng cuối năm nhờ yếu tố mùa vụ và chính sách thúc đẩy tăng trưởng kinh tế. Danh sách bao gồm VHC, HPG, DHA, CTI, LHG, DHG.

VHC: Triển vọng từ xu hướng tiêu dùng tăng nhờ thị phần mở rộng tại Mỹ và Trung Quốc

VHC là một trong số ít những công ty thủy sản Việt Nam có chuỗi cung ứng tích hợp và sở hữu toàn bộ chuỗi giá trị từ nuôi trồng, sản xuất thức ăn thủy sản, chế biến, sản xuất cá đông lạnh và lưu trữ kho lạnh.

Sau kết quả kinh doanh quý II/2016 khả quan cao hơn ước tính, SSI Retail Research điều chỉnh tăng ước tính EPS và giá mục tiêu 1 năm lên 59.500 đồng/cổ phiếu (P/E mục tiêu 11x) do VHC là công ty dẫn đầu ngành và EPS tăng trưởng mạnh hơn trong giai đoạn 2016-2017. Ngoài ra, biên lợi nhuận gộp gia tăng và thị phần tại các thị trường Mỹ và Trung Quốc được mở rộng trong bối cảnh khó khăn chung của toàn ngành cũng là một điểm cộng.

SSI Retail Research tin vào triển vọng của VHC trong 6 tháng cuối năm và các năm tới với doanh thu thuần tăng 21% so với cùng kỳ năm ngoái, đạt 2.066 tỷ đồng, chủ yếu nhờ sản lượng xuất khẩu cá tra và giá xuất khẩu đều tăng.

Biên lợi nhuận gộp tăng lên 18%, mức cao nhất kể từ quý I/2013 (so với mức khiêm tốn 13% trong quý II/2015 và 14,9% trong quý I/2016), chủ yếu nhờ giá xuất khẩu cá tra gia tăng và chi phí nguyên liệu cá tra ở mức thấp.

Lỗ tỷ giá trong kỳ giảm đáng kể so với quý II/2015 (QII/2016 giảm 91% so với cùng kỳ năm ngoái) nhờ cơ cấu lại tỷ lệ nợ vay đồng USD sang đồng VND

Lợi nhuận ròng tăng gấp 2,3 lần so với cùng kỳ năm ngoái. EPS của Quý II/2016 đạt 2,239 (tăng 132% so với cùng kỳ năm ngoái).

Triển vọng 6 tháng cuối năm của VHC cũng khá rõ ràng khi nhu cầu tiêu dùng có xu hướng tăng cao theo các lễ hội phương Tây. Ngoài ra, trong nửa đầu năm 2016, công suất của VHC khá hạn chế và hiện đang hoạt động hết công suất 600MT/ngày (bao gồm cả gia công). Do đó, nhà máy chế biến mới Văn Đức Tiền Giang bắt đầu hoạt động vào cuối QII/2016 với công suất thiết kế 150MT nguyên liệu/ngày sẽ giúp nâng tổng công suất của VHC thêm 25%.

Như vậy, SSI Retail Research hy vọng rằng trong nửa cuối năm 2016, sản lượng xuất khẩu của VHC sẽ tăng trưởng vững chắc trong bối cảnh nhu cầu tăng mạnh tại thị trường Mỹ nơi VHC đang có lợi thế nhưng lại thiếu hụt nguồn cung do những nhà xuất khẩu khác gặp khó khăn.

Cho năm 2016 và 2017, SSI Retail Research ước tính doanh thu thuần của VHC sẽ tăng trưởng lần lượt 22,8% và 15,5% so với năm trước. Trong khi lợi nhuận sẽ tăng lần lượt 57,7% và 10%. SSI Retail Research điều chỉnh ước tính EPS 2016 và EPS 2017 so với báo cáo trước đây, cụ thể EPS 2016 ước đạt 5.454 đồng (tăng 66,6% so với 2015) và EPS 2017 ước đạt 6.002 đồng (tăng 10% so với 2016), dựa trên chi phí nguyên liệu cá tra thấp nhờ đó sẽ hỗ trợ tích cực cho biên lợi nhuận gộp.

HPG: Nhiều điều kiện thuận lợi hội tụ

Với nhiều điều kiện thuận lợi tác động cùng lúc giúp kết quả kinh doanh quý 2/2016 của HPG ghi nhận ấn tượng, SSI Retail Research đã xem xét điều chỉnh tăng giá mục tiêu của HPG lên 54.400 đồng/ cp (từ 41.300 đồng trước đó) và khuyến nghị mua với cổ phiếu HPG với các điểm nhấn triển vọng.

Doanh thu quý II/2016 tăng 5,2% so với cùng kỳ trong khi lợi nhuận ròng tăng 63,5%. Biên lợi nhuận gộp đạt mức kỷ lục 32%.

Đây cũng là doanh nghiệp đã trở lại vị trí dẫn đầu thị trường thép dài và vẫn dẫn đầu thị trường thép ống. Sản lượng trong 6 tháng cuối năm có thể đạt tăng trưởng cao do yếu tố mùa vụ và giữ được biên lợi nhuận tích cực do giá bán có thể tăng, lợi thế giá vốn thấp và được bảo hộ bởi thuế tự vệ chính thức.

Doanh thu, lợi nhuận ròng và EPS năm 2016 ước tính tương ứng 31.266 tỷ đồng (tăng 13,9%), 5.264 tỷ đồng (tăng 50,25) và 6.745 đồng (tăng 49,3%)

Quan điểm đầu tư của SSI Retail Research với HPG là cổ phiếu định giá thấp so với triển vọng tăng trưởng. P/E 2016 và 2017 tương ứng 6.5x và 6.3x, khá thấp với một doanh nghiệp đầu ngành có lợi thế chi phí sản xuất, thị phần lớn và được bảo hộ lâu dài từ cạnh tranh của thép nhập khẩu. Mức P/E này thấp hơn P/E forward trung bình 4 năm của HPG vào khoảng 8x và thấp hơn các doanh nghiệp cùng ngành.

Ngắn hạn hơn, phương án HPG sẽ chi trả cổ tức năm 2015 với tỷ lệ 30% (15% bằng tiền và 15% bằng cổ phiếu) trong tháng 9 sẽ tác động tích cực đến giá cổ phiếu.

DHA: Triển vọng tăng trưởng rõ ràng và định giá thị trường ở mức thấp

DHA đang được giao dịch tại P/E 2016 và 2017 tương ứng 8,1x và 7,1x là rất thấp. SSI Retail Research khuyến nghị mua với DHA cho giá mục tiêu 40.300 đồng/cổ phiếu vào cuối năm. Tiềm năng tăng trưởng và định giá còn thấp sẽ giúp DHA thu hút được sự chú ý của nhà đầu tư.

Ngoài ra, SSI Retail Research cũng ưa thích DHA ở mức giá hiện tại vì các yếu tố (1) tiền mặt ròng chiếm 25% tổng tài sản và không vay nợ và (2) tỷ suất cổ tức hấp dẫn 7,1% cao hơn so với C32 (4,1%) và KSB (4,3%) và NNC (7,1%).

Trong nửa đầu năm 2016, doanh thu của DHA tăng nhẹ 2,4% so với cùng kỳ và LNTT giảm 10%. Nếu loại trừ LN bất thường từ chuyển nhượng mỏ Thường Tân thì LN từ hoạt động chính vẫn đạt mức tăng trưởng 13% so với cùng kỳ.

Cho năm 2016, sản lượng đầu ra, doanh thu và lợi nhuận trước thuế ước tính có thể đạt 1,65 triệu m3 (-6,8% yoy), 224 tỷ đồng (+11% yoy) và 73,4 tỷ đồng (+28,6% yoy) tương ứng EPS đạt 3.497 đồng. Ước tính giai đoạn 2017-2020, giá bán và sản lượng đầu ra tăng sẽ khiến tỷ suất lợi nhuận tăng, doanh thu và lợi nhuận trước thuế có thể tăng 12% và 16%/năm trong giai đoạn này.

Trong khi những mỏ đá chủ lực của KSB, C32 và NNC sẽ đều hết hạn khai thác vào cuối năm 2017, DHA có triển vọng rõ ràng hơn và tiềm năng tăng trưởng nhờ được cấp phép khai thác mỏ dài hạn.

Số lượng mỏ đá khu vực miền Nam không nhiều trong khi nhu cầu trong thời gian tới sẽ tiếp tục tăng cao cùng những dự án cơ sở hạ tầng đang và sắp được triển khai như sân bay Quốc tế Long Thành, các tuyến Metro, dự án chống ngập úng cho TP. HCM, các tuyến đường bộ kết nối trục Đông – Tây, Bắc Nam... kéo theo giá đá xây dựng tăng.

CTI: Hoạt động thu phí đảm bảo dòng tiền và triển vọng từ mảng khai thác đá

Với KQKD tích cực trong nửa đầu năm 2016 và không bị ảnh hưởng đáng kể bởi phương án giảm phí đường bộ vừa qua, SSI Retail Research cho rằng việc công ty hoàn thành vượt kế hoạch trong năm 2016 là hoàn toàn trong khả năng.

Ở mức giá 26.100 đồng/cổ phiếu, CTI đang được giao dịch tại P/E trailing 9,2x và P/E 2016 9,6x, khá hấp dẫn so với CII với P/E đang ở mức hơn 11x. Kế hoạch cổ tức tiền mặt 16% trong năm 2016 cũng là một điểm nhấn tích cực với cổ phiếu CTI và mức cổ tức hấp dẫn này có thể được duy trì đều đặn nhờ hoạt động thu phí ổn định.

Hiện tại, CTI đang vận hành các trạm thu phí BOT trên các tuyến đường QL1A (đoạn tránh Biên Hòa, Đồng Nai), QL91 (kết nối Cần Thơ - An Giang - Kiên Giang sang Campuchia) và TL16 (Biên Hòa, Đồng Nai). Đây là hoạt động đem lại phần lớn lợi nhuận cho CTI và trong nửa đầu năm 2016 đóng góp đến 68% lợi nhuận gộp. Ba trạm thu phí khác dự kiến sẽ đi vào hoạt động trong thời gian tới bao gồm trạm thu phí trên QL91B (từ tháng 9/2016), đường vận chuyển VLXD (từ giữa năm 2017) và tuyến đường 319 với nút giao Cao tốc Long Thành Dầu Giây (từ cuối năm 2017).

Ngoài ra, CTI còn sở hữu 3 mỏ đá bao gồm Tân Cang 8, Đồi Chùa và Xuân Hòa có trữ lượng lớn và thời hạn khai thác dài, tuy nhiên chủ yếu đang được khai thác để phục vụ xây dựng các công trình nội bộ và sản xuất ống cống bê tông. CTI dự kiến sẽ đẩy mạnh hoạt động khai thác và sản xuất, cung cấp ra thị trường bên ngoài sau nguồn thu từ các trạm thu phí ổn định sau năm 2017.

SSI Retail Research cho rằng CTI là công ty có nền tảng cơ bản tốt và có nhiều tiềm năng tăng trưởng trong ngắn hạn lẫn dài hạn nhờ một số yếu tố.

Thứ nhất, mô hình hoạt động kinh doanh khép kín khá hiệu quả khi tận dụng được nguồn lực bên trong, từ khai thác nguồn nguyên liệu đến sản xuất thành phẩm và đưa vào sử dụng cho xây lắp các công trình hạ tầng, bảo trì công trình và vận hành các trạm thu phí BOT.

Thứ hai, HĐKD ít rủi ro với dòng tiền mạnh luôn được đảm bảo nhờ các trạm thu phí hiện hữu và dự kiến sẽ tiếp tục tăng nhanh nhờ đưa vào hoạt động ba trạm thu phí mới trong thời gian tới. Trước mắt là trạm trên QL91B dự kiến đi vào hoạt động trong tháng 9/2016.

Thứ ba, tiềm năng dài hạn từ các mỏ đá trữ lượng lớn, thời hạn khai thác dài chưa được khai thác triệt để. Đây dự kiến sẽ là mảng hoạt động dẫn dắt tăng trưởng lợi nhuận trong tương lai.

KQKD quý II của CTI tăng trưởng mạnh so với cùng kỳ, đạt 308,5 tỷ đồng doanh thu (tăng 32,8% so với cùng kỳ năm trước, tăng 17,7% so với quý trước) và 31,8 tỷ đồng lợi nhuận sau thuế (tăng 72,8% so với cùng kỳ năm trước, tăng 10,8% so với quý trước) chủ yếu nhờ phí thu BOT tăng bình quân 50 - 70% từ đầu năm 2016 và trạm thu phí mới QL91 đi vào hoạt động từ tháng 4/2016.

Lũy kế trong 6 tháng đầu năm, doanh thu đạt 570,6 tỷ đồng (tăng 67,4% so với cùng kỳ năm trước) và lợi nhuận ròng 60,6 tỷ đồng (tăng 99,4% so với cùng kỳ năm trước). Như vậy, CTI đã hoàn thành hơn một nửa kế hoạch đặt ra trong năm.

SSI Retail Research đã có cuộc trao đổi với lãnh đạo của CTI và đánh giá về mức độ ảnh hưởng của phương án giảm phí đường bộ đến KQKD của công ty trong thời gian tới và nhận được phản hồi tích cực. Theo đó, ngoại trừ trạm thu phí TL16 không bị điều chỉnh, hai trạm đang vận hành còn lại là trạm thu phí QL1A (đoạn tránh Biên Hòa) và QL91 sẽ điều chỉnh giảm tương ứng 10-15% đối với xe tải trọng nặng thuộc nhóm 4 và nhóm 5. Tuy nhiên, lưu lượng xe nhóm này chiếm tỷ trọng khá thấp nên dự kiến doanh thu chỉ bị giảm nhẹ.

Ngoài ra, với cách ghi nhận chi phí (như chi phí khấu hao) theo doanh thu thì chi phí hoạt động kinh doanh của công ty cũng giảm theo nên lợi nhuận không bị ảnh hưởng đáng kể. Ban lãnh đạo CTI dường như vẫn lạc quan trước tình hình này và giữ nguyên kế hoạch kinh doanh trong năm 2016 như ban đầu.

LHG: Đơn vị sở hữu KCN Long hậu với nhiều lợi thế, cổ phiếu định giá thấp

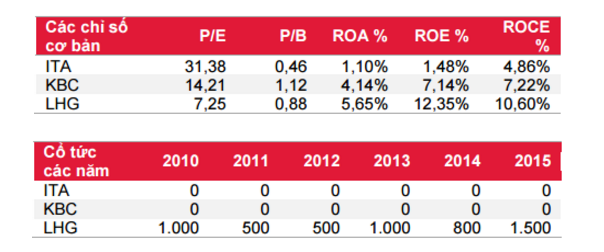

SSI Retail Research khuyến nghị mua cổ phiếu LHG với giá mục tiêu là 29.555 đồng/cp, tương đương với mức tăng 36,8% so với mức giá hiện tại. Tại mức giá ngày 4/8/2016 là 21.600 đồng/cp, LHG đang được giao dịch tại P/E là 6,8 lần và P/B là 0,8 lần, thấp hơn nhiều so với các doanh nghiệp cùng ngành là KBC và ITA cũng như so với thị trường chung.

KCN Long Hậu hiện tại có 2 khu chính đó là KCN Long Hậu 1 (LH1) và KCN Long Hậu 2 (LH2) với tổng diện tích là 245ha. Sau 10 năm đi vào hoạt động, tỷ lệ lấp đầy của Long Hậu đã đạt trên 80%. Hiện tại, LHG đang tích cực triển khai hoàn thiện các thủ tục pháp lý cho KCN Long Hậu 3 (LH3). LH3 có tổng diện tích là 124ha, trong đó diện tích đất thương phẩm là 88,3ha. Tổng mức đầu tư dự kiến vào khoảng 1.102 tỷ đồng.

Trong 6 tháng đầu năm, LHG ghi nhận những kết quả kinh doanh tích cực. Theo đó, mặc dù doanh thu thuần chỉ đạt 107,33 tỷ đồng, giảm 25% so với cùng kỳ và mới hoàn thành 27% chỉ tiêu doanh thu cả năm nhưng lợi nhuận sau thuế trong kỳ đạt 38,72 tỷ đồng, tăng 50% YoY và hoàn thành 51% chỉ tiêu lợi nhuận cả năm. SSI Retail Research cho rằng LHG nhiều khả năng sẽ hoàn thành vượt mức kế hoạch đề ra (DT:404 tỷ đồng và LNST:75 tỷ đồng) do doanh thu và lợi nhuận của LHG thường tập trung vào các tháng cuối năm.

SSI Retail Research ưa thích LHG do KCN Long Hậu là một KCN được đầu tư bày bản và đánh giá cao LHG ở những điểm như (1) Vị trí địa lý thuận lợi hơn so với phần lớn các khu công nghiệp của tỉnh Long An, KCN chỉ cách trung tâm Tp.HCM 20km, cách cụm cảng Hiệp Phước 3km, cách sân bay TSN 25km; (2) Giá thuê đất của LHG sẽ tăng trong dài hạn nhờ hưởng lợi từ các dự án hạ tầng đầu tư cho cụm cảng Hiệp Phước và một số dự án khác như đường D3, cao tốc Bến Lức – Long Thành, dự án nạo vét luồng Soài Rạp.

Ngoài ra, (3) Quỹ đất còn lại được dùng để phát triển khu công nghiệp rất lớn, lên tới 891ha; (4) Cổ đông lớn IPC là một tổ chức có vốn nhà nước chuyên nghiệp phát triển KCN và thu hút FDI, đây là lợi thế đặc biệt mang lại sự ổn định cho hoạt động của LHG; (5) Các chỉ số về hiệu quả hoạt động của LHG cao hơn so với KBC và ITA trong khi tỷ lệ sử dụng đòn bẩy tài chính của LHG thấp hơn nhiều so với hai công ty trên. Hơn nữa, LHG hàng năm đều trả cổ tức cho cổ đông.

Yếu tố cần theo dõi với LHG là theo luật đất đai mới có hiệu lực từ 1/7/2014 thì LHG có nghĩa vụ phải nộp lại Nhà nước một lần những khoản chi phí thuê đất cho những phần diện tích đất công ty đã cho thuê và thu tiền một lần trước thời điểm luật đất đai mới có hiệu lực. Số tiền nộp lại sẽ được đánh giá lại theo đơn giá thuê đất theo quy định hiện hành, điều đó có nghĩa là LHG có thể phải ghi nhận tăng giá vốn đối với những phần diện tích đã cho thuê trước đây. Công ty đang trong quá trình làm việc với các cơ quan có thẩm quyền để xác định số tiền và cách xử lý số tiền thuê đất phải nộp thêm.

DHG: Trên đà hoàn thành kế hoạch năm ấn tượng

DHG là 1 trong 5 doanh nghiệp dược có thị phần lớn nhất thị trường dược Việt Nam. SSI Retail Research khuyến nghị mua với cổ phiếu DHG cho giá mục tiêu 1 năm là 105.600 đồng/cp (tương ứng PE mục tiêu là 13x ) sau kết quả kinh doanh 6 tháng đầu năm tăng trưởng tốt. EPS 2016 có thể đạt 7.419 đồng và EPS 2017 là 8.622 đồng.

DHG đang giao dịch ở PE 2016 là 11,7x và PE 2017 là 10,1x. Cổ đông chiến lược Taisho có thị phần lớn nhất tại kênh nhà thuốc ở Nhật Bản sẽ có tác động tích cực đến DHG. Trong ngắn hạn, doanh thu và lợi nhuận gộp có thể tăng nhờ phân phối sản phẩm của Taisho và xuất khẩu.

Doanh thu thuần lũy kế nửa đầu năm 2016 của DHG tăng 15,2% so với cùng kỳ năm trước đạt 1.690 tỷ đồng và hoàn thành 45,3% kế hoạch năm. Lợi nhuận ròng đạt 300 tỷ đồng (tăng 14,5% so với cùng kỳ năm trước) và hoàn thành 44,1% kế hoạch năm nhờ ưu đãi thuế tại nhà máy mới.

SSI Retail Research điều chỉnh tăng ước tính doanh thu thuần năm 2016 đạt 3.762 tỷ đồng (tăng 19,9% so với năm trước nếu không bao gồm hàng khuyến mại). Lợi nhuận trước thuế có thể đạt 800 tỷ đồng (tăng 14,1% so với năm trước) và lợi nhuận ròng thuộc về cổ đông có thể đạt 720 tỷ đồng (tăng 21,5% so với năm trước) do ước tính thuế TNDN giảm còn 10% trong năm 2016 (so với năm 2015 là 15,5%).

Năm 2017, SSI Retail Research tăng dự báo doanh thu thuần lên 4.390 tỷ đồng (tăng 16,7% so với năm 2016) và lợi nhuận ròng là 837 tỷ đồng (tăng 16,2% so với năm 2016).

DHG cũng đã thông báo Công ty TNHH Dược phẩm Taisho trở thành cổ đông chiến lược nắm giữ 24,5% cổ phần (21.304.064 cổ phiếu). Taisho có thị phần lớn nhất tại kênh nhà thuốc ở Nhật Bản và có lịch sử thành lập (hơn 100 năm) và nền tảng tài chính mạnh (doanh thu mỗi năm đạt 2,8 tỷ USD).

DHG sẽ phân phối sản phẩm của Taisho và công ty con của Taisho trên kênh nhà thuốc tại Việt Nam. DHG có thể chọn các sản phẩm phân phối do đó sẽ không cạnh tranh với các sản phẩm của công ty. Taisho cũng giúp DHG nghiên cứu phát triển sản phẩm và xuất khẩu, đồng thời cũng sẽ cử một đại diện vào HĐQT và có thể tăng cổ phần nếu như có cơ hội.

Người đồng hành