Tăng thuế VAT ảnh hưởng như thế nào tới nền kinh tế?

Tăng thuế VAT ảnh hưởng lên tất cả các hộ gia đình. Đối với người nghèo và cận nghèo thì tăng VAT có ảnh hưởng đáng kể. Các hộ cận nghèo có thể bị giảm chi tiêu thực tế và rơi vào nghèo.

- 13-04-2018Tăng thuế VAT, ranh giới giàu - nghèo sẽ “rộng” hơn

- 12-03-2018Tăng thuế VAT: Khó cho dân, giảm sức cạnh tranh của doanh nghiệp

- 15-01-2018TS Bùi Đức Thụ: Chưa nên tăng thuế VAT

LTS: Dự thảo tăng thuế giá trị gia tăng (GTGT) - VAT của Bộ Tài chính đưa ra hồi tháng 8/2017 vấp phải sự phản đối của dư luận. Đến tháng 1/2018, trong Dự thảo tờ trình Chính phủ đề nghị xây dựng Luật sửa đổi, bổ sung một số điều của Luật, Bộ Tài chính đã giãn lộ trình tăng thuế VAT.

Cụ thể, Khoản 3 Điều 8 Luật thuế giá trị gia tăng hiện hành quy định mức thuế suất thông thường là 10%. Bộ Tài chính đề xuất, từ ngày 1/1/2019, tăng thuế GTGT từ 10% lên 11%; từ ngày 1/1/2020, mức thuế này sẽ tăng từ 11% lên 12%.

Như vậy, đến năm 2020, thuế GTGT sẽ tăng 20% so với hiện tại theo phương án của Bộ Tài chính đưa ra.

NDH xin giới thiệu câu trả lời của Nhóm nghiên cứu Viện Nghiên cứu Kinh tế và Chính sách (VEPR) xung quanh vấn đề tăng thuế GTGT.

Tăng thuế giá trị gia tăng có tác động như thế nào tới cuộc sống của người dân và nền kinh tế?

Tăng thuế VAT làm giảm chi tiêu và thu nhập thực tế của các hộ gia đình. Theo tính toán, tiêu dùng của các hộ gia đình giảm khoảng 0,94% khi tăng 20% thuế suất VAT.

So với thuế VAT đánh vào các sản phẩm phi nông nghiệp, tăng thuế VAT đánh vào nông sản có tác động hạn chế đối với thu ngân sách nhưng có tác động mạnh tới chi tiêu và cuộc sống của người dân. Điều này xuất phát từ thực tế là lương thực và thực phẩm chiếm một tỷ trọng tương đối lớn trong cơ cấu chi tiêu của các hộ gia đình Việt nam.

Tính toán cho thấy, khi tăng thuế gia trị gia tăng đánh vào nông sản, cứ mỗi một phần trăm tăng thu ngân sách làm giảm tiêu dùng của các hộ gia đình khoảng 0,5%.

Trong khi đó, mức giảm tiêu dùng của các hộ gia đình ít hơn 0,2% cho mỗi một điểm phần trăm tăng thu ngân sách khi tăng thuế VAT đánh vào các mặt hàng phi nông nghiệp.

Phương án tăng thuế suất VAT được đề xuất (tăng 20% thuế suất VAT) tác động không đáng kể đến sản lượng và GDP do sự giảm xuống trong tiêu dùng của các hộ gia đình được bù đắp bởi đầu tư gia tăng.

Tăng thuế VAT sẽ ảnh hưởng ra sao đối với người tiêu dùng?

Phương án 1 là tăng thuế VAT lên 1,2 lần, tức là các mặt hàng đang chịu thuế VAT 5% và 10% sẽ chịu thuế 6% và 12%.

Phương án 2 áp dụng mức thuế suất chung 10% cho các mặt hàng, theo đó các mặt hàng đang chịu thuế 5% sẽ chịu thuế 10%.

Kết quả cho thấy là phương án 1 có tác động mạnh hơn lên hộ gia đình so với phương án 2. Cụ thể phương án 1 làm tiêu dùng của hộ giảm đi 0,89%, còn phương án 2 thì làm tiêu dùng của hộ giảm đi 0,32%.

Tăng thuế VAT có ảnh hưởng lên người nghèo hay không?

Tăng thuế VAT ảnh hưởng lên tất cả các hộ gia đình. Đối với người nghèo và cận nghèo thì tăng VAT có ảnh hưởng đáng kể. Các hộ cận nghèo có thể bị giảm chi tiêu thực tế và rơi vào nghèo.

VEPR dự báo rằng tỷ lệ nghèo có thể tăng thêm 0,26 điểm phần trăm nếu như thuế VAT được tăng theo phương án 1, và tăng thêm 0,22 điểm trăm nếu như thuế VAT được tăng theo phương án 2.

Số lượng người nghèo tăng lên theo hai phương án tương ứng vào khoảng là 240 nghìn và 202 nghìn người.

Những nhóm nào sẽ chịu ảnh hưởng của tăng thuế VAT nhiều hơn?

Hai kịch bản tăng thuế VAT có tác động khác nhau lên các nhóm hộ gia đình.

Tác động của phương án 1 lớn hơn phương án 2 ở tất cả các nhóm dân số.

Tuy nhiên, các hộ gia đình có mức chi tiêu cao thường sẽ chịu tác động lớn hơn ở phương án 1, nhưng chịu tác động nhỏ hơn ở phương án 2 so với các hộ gia đình có mức chi tiêu thấp.

Lý do bởi những hộ gia đình có mức chi tiêu cao có tỷ trọng chi tiêu cho hàng hóa phi lương thực lớn và tỷ trọng chi tiêu cho hàng lương thực thiết yếu nhỏ. Các hộ gia đình có mức sống cao cũng bị giảm mức chi tiêu, nhưng mức giảm này không làm cho họ rơi vào nghèo như nhóm cận nghèo.

Các hộ gia đình đông người, có tỷ lệ trẻ em và người già từ 80 tuổi trở lên cao hơn, tỷ lệ lao động nữ lớn, bị ảnh hưởng nhiều nhất về nghèo đói. Các hộ gia đình mà chủ hộ có học vấn thấp, nghề nghiệp kỹ năng thấp và trong nông nghiệp cũng chịu nhiều tác động về nghèo đói.

Vậy thuế VAT nên được điều chỉnh ra sao?

Trong dài hạn thì việc nâng cao hiệu quả chi ngân sách mới đóng vai trò quan trọng trong việc giảm thâm hụt ngân sách. Tăng thuế VAT chưa chắc đã cải thiện được thu ngân sách nếu như việc tăng thuế làm giảm sản xuất và tiêu dùng.

Liên quan đến hai phương án trong nghiên cứu này thì phương án 2, tức là áp dụng mức thuế VAT 10% cho các mặt hàng (trừ y tế và giáo dục), có tác động lên nghèo đói thấp hơn phương án 1, và việc áp dụng thuế suất chung cũng tạo thuận lợi cho việc thu thuế.

Tuy nhiên phương án 2 cũng sẽ có những ảnh hưởng tiêu cực đến các hộ có thu nhập thấp. Do vậy nhà nước cần cân nhắc việc điều chỉnh thuế VAT trong thời gian tới, vì đây là việc đánh đổi giữa tăng ngân sách với tăng trưởng kinh tế và giảm nghèo của Việt Nam.

Thuế VAT có được áp dụng phổ biến không? Đóng góp của VAT vào Ngân sách ở mức nào nếu so với các loại thuế khác?

Tính tới thời điểm 2016, có 166 quốc gia và vùng lãnh thổ đánh thuế VAT trên hàng hóa và dịch vụ. Điều đó cho thấy VAT là loại thuế tiêu dùng được sử dụng rộng rãi trên thế giới.

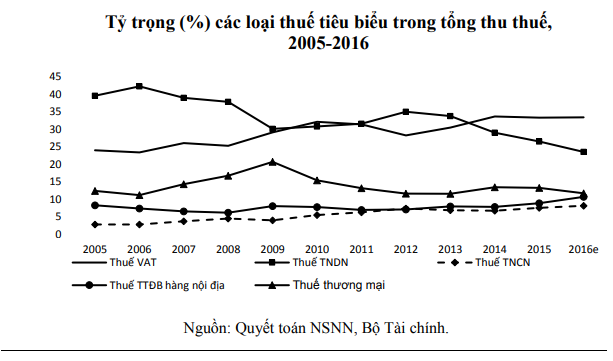

Kể từ năm 2014, thuế VAT đã thay thế thuế thu nhập doanh nghiệp thành nguồn thu ngân sách từ thuế lớn nhất.

Hiện nay, thuế VAT đóng góp khoảng 1/3 tổng thu thuế (tương đương khoảng 25% tổng thu ngân sách). Hình dưới đây thể hiện tương quan trong tổng thu thuế của thuế VAT và các loại thuế khác:

Thất thu thuế VAT ở Việt Nam có nghiêm trọng không? Có thể tăng nguồn thu Ngân sách bao nhiêu từ thuế VAT mà không cần tăng thuế suất?

Có rất ít nghiên cứu về thất thu thuế VAT của Việt Nam. Số liệu từ nghiên cứu của Giesecke và Tran (2010) cho thấy, thất thu thuế VAT do trốn tránh thuế và hành thu không hiệu quả ở Việt Nam vào khoảng 15%.

Bằng tính toán, nhóm nghiên cứu tìm ra thất thu thuế VAT năm 2014 thậm chí nhỏ hơn, dưới 12,4%.

Nếu giữ nguyên thuế suất và hạn chế được 100% thất thu thuế, đồng thời với việc bỏ các thuế suất ưu đãi, tăng thu ngân sách từ VAT năm 2014 đạt 0,87% GDP.

Con số này cho thấy không gian chính sách để tăng thu ngân sách trong khi giữ nguyên thuế suất là không quá lớn.

Tăng thuế giá trị gia tăng đóng góp như thế nào vào thu ngân sách và giảm thâm hụt ngân sách?

Thuế giá trị gia tăng VAT là một nguồn thu chủ yếu của ngân sách nhà nước. Tăng thuế VAT tạo ra nguồn thu đáng kể cho ngân sách.

Kết quả tính toán của chúng tôi cho thấy khi tăng thuế suất thuế giá trị gia tăng thêm 20%, tức là tăng mức thuế suất thuế hiện hành 5% lên 6% và tăng mức thuế suất 10% lên 12%, thu ngân sách từ thuế sẽ tăng thêm 4,9% hay tương đương với khoảng 1,0% GDP.

Tuy nhiên, thuế VAT đánh vào các sản phẩm khác nhau có tác động tăng thu ngân sách khác nhau. Trong phương án tăng thuế suất thuế VAT thêm 20%, 90% số thu ngân sách gia tăng được tạo ra từ việc tăng thuế VAT đánh vào hàng hóa phi nông nghiệp.

Trong khi đó, tăng thuế suất VAT đánh vào nông sản chỉ có tác động hạn chế đối với thu ngân sách, đóng góp khoảng 10% vào số thu ngân sách tăng thêm.

Bên cạnh đó, do sản xuất nông nghiệp chủ yếu diễn ra trong các nông hộ nhỏ, việc quản lý thuế và thu thuế VAT đối với nông sản cũng gặp nhiều khó khăn và hạn chế khả năng tăng thu thuế VAT từ nông nghiệp.

Người đồng hành