Tiền gửi tại NHNN của ngân hàng biến động ra sao

Tổng tiền gửi của các ngân hàng tại NHNN giảm 10% so với đầu năm, xuống 308.662 tỷ đông, tương đương khoảng 4% tổng huy động tiền gửi.

- 05-08-2021Lãi dự thu tăng mạnh ở nhiều ngân hàng

- 05-08-2021Ngân hàng nào đang tối ưu chi phí hoạt động nhất?

- 05-08-2021Ngân hàng cần chia sẻ lợi nhuận nhiều hơn với doanh nghiệp (bài 1)

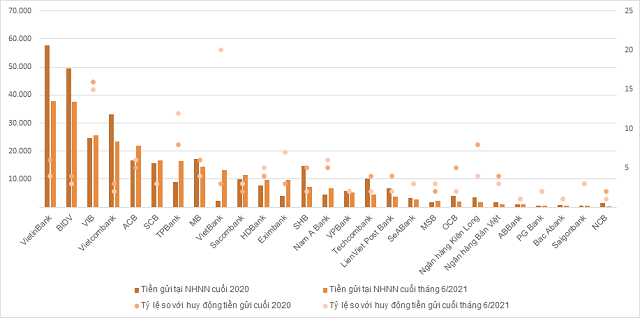

Theo thống kê của Người Đồng Hành, tới cuối tháng 6, tổng số tiền 27 ngân hàng trên sàn chứng khoán (không gồm Agribank) gửi tại Ngân hàng Nhà nước (NHNN) giảm 10% so với đầu năm, xuống mức 308.662 tỷ đồng. Con số này tương đương 4% tổng số tiền gửi huy động khách hàng của các nhà băng.

Số liệu tiền gửi tại NHNN (bao gồm quỹ dự trữ bắt buộc và tài khoản tiền gửi thanh toán) thể hiện một phần trong cơ cấu dự trữ bắt buộc của ngân hàng, bên cạnh quỹ và các chỉ tiêu khác của tổ chức tín dụng (TCTD). Theo quy định, các ngân hàng duy trì dự trữ bắt buộc trên tài khoản thanh toán được mở tại NHNN. Tỷ lệ dự trữ bắt buộc của các tổ chức tín dụng là 3% với tiền gửi VNĐ không kỳ hạn và có kỳ hạn dưới 12 tháng, 1% với kỳ hạn 12 tháng trở lên và tiền gửi ngoại tệ của tổ chức tín dụng ở nước ngoài, 8% với tiền gửi ngoại tệ không kỳ hạn và có kỳ hạn dưới 12 tháng và 6% với tiền gửi ngoại tệ có kỳ hạn từ 12 tháng trở lên.

Xét về tương đối, ngân hàng giảm tiền gửi tại NHNN mạnh nhất là NCB với 74%, từ 1.551 tỷ đồng xuống 396 tỷ đồng, con số này chỉ chiếm 1% tiền gửi huy động của nhà băng này. NCB là ngân hàng đang trong quá trình tái cơ cấu theo đề án NHNN phê duyệt. Techcombank, ở vị trí thứ hai, giảm tiền gửi 57% xuống 4.405 tỷ đồng. SHB, Kienlongbank và OCB đều giảm tiền gửi tại NHNN 49-51%.

Xét về giá trị tuyệt đối, VietinBank là đơn vị giảm lượng tiền gửi tại NHNN lớn nhất với 19.759 tỷ đồng, thấp hơn 34% so với đầu năm, xuống mức 37.858 tỷ đồng. Hai vị trí tiếp theo là các ngân hàng quốc doanh gồm BIDV ghi nhận giảm 11.843 tỷ đồng, tương đương 24%, xuống 37.589 tỷ đồng và Vietcombank giảm 9.653 tỷ đồng, tương đương 29%.

Biến động tiền gửi tại NHNN của các ngân hàng. Nguồn: BCTC.

Phần lớn tỷ lệ tương quan tiền gửi tại NHNN của các ngân hàng so với tiền gửi của khách hàng đều giảm so với đầu năm. Nhiều đơn vị hạ tỷ trọng còn phân nửa, đơn cử Techcombank giảm từ 4% xuống 2%, Kienlongbank giảm từ 8% xuống 4%... Vietcombank giảm tỷ trọng từ 3% về 2%, BIDV giảm từ 4% về 3%, trong khi VietinBank giảm từ 6% xuống 4%.

Ở chiều ngược lại, nhiều ngân hàng đẩy mạnh tiền gửi vào NHNN. Đơn cử, VietBank gửi thêm 11.069 tỷ đồng, từ mức 2.254 tỷ đồng. TPBank cũng gửi thêm 7.313 tỷ đồng, tương đương tăng 5%, Eximbank gửi thêm hơn 5.700 tỷ đồng, tăng 3%, ACB gửi thêm gần 5.300 tỷ đồng, tăng 32%.

Hạ tỷ lệ dự trữ bắt buộc với riêng Agribank

Vừa qua, NHNN chấp thuận cho Agribank giảm tỷ lệ dự trữ bắt buộc với VND, thời hạn từ tháng 8/2021 đến hết tháng 1/2022 đối với từng loại tiền gửi. Tiền gửi bằng đồng Việt Nam không kỳ hạn và có kỳ hạn dưới 12 tháng là 1,5% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc – thấp hơn mức 3% của các TCTD khác. Ngoài ra, tiền gửi bằng đồng Việt Nam kỳ hạn 12 tháng trở lên là 0,5% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc – các TCTD khác là 1%.

Cơ sở để được hưởng cơ chế này là Thông tư số 14, ngày 29/5/2018 về việc thực hiện các biện pháp điều hành chính sách tiền tệ hỗ trợ các tổ chức tín dụng cho vay phát triển nông nghiệp, nông thôn. Với TCTD có tỷ trọng dư nợ tín dụng lĩnh vực nông nghiệp, nông thôn trên tổng dư nợ tín dụng bình quân từ 70% trở lên, tỷ lệ dự trữ bắt buộc hỗ trợ theo đề nghị của TCTD nhưng không thấp hơn 1/20 tỷ lệ dự trữ bắt buộc theo quy định chung với các TCTD cùng loại hình. Đối với TCTD có tỷ trọng dư nợ tín dụng lĩnh vực nông nghiệp, nông thôn trên tổng dư nợ tín dụng từ 40% đến dưới 70%, tỷ lệ dự trữ bắt buộc hỗ trợ theo đề nghị của tổ chức tín dụng nhưng không thấp 1/5 tỷ lệ dự trữ bắt buộc theo quy định.

Thực tế, theo BCTC riêng nửa đầu năm, tới cuối tháng 6, Agribank đang có 180.145 tỷ đồng tiền gửi tại NHNN, tăng 65%, tương đương hơn 71.300 tỷ đồng so với cuối năm trước. Con số này tương đương 12% lượng tiền gửi khách hàng của nhà băng này, cao hơn nhiều so với mức quy định.

Tiền gửi tại NHNN nửa đầu năm của Agribank tăng 65%. Ảnh: B.L |

Động thái của NHNN với Agribank cũng đặt ra câu hỏi, liệu cơ quan chức năng có thực hiện hạ tỷ lệ trên cho toàn hệ thống ngân hàng.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, tỷ lệ dự trữ bắt buộc được quy định với hai mục đích. Thứ nhất, NHNN sử dụng khi thấy tiền trong nền kinh tế nhiều nên rút vào thông qua biện pháp tăng dự trữ, nhằm buộc các ngân hàng phải giữ tiền mặt trong tài khoản của ngân hàng tại Ngân hàng Nhà nước để hút ròng tiền vào. Hay nói cách khác, dùng tỷ lệ dự trữ bắt buộc để điều chỉnh cung tiền trong nền kinh tế, tương tự các công cụ trên thị trường mở hiện nay. Thứ hai, dự trữ bắt buộc cũng được dùng để bảo toàn tính thanh khoản của các ngân hàng. Ví dụ, khi các ngân hàng gặp khó khăn thì NHNN giảm dự trữ bắt buộc để ngân hàng tăng thanh khoản.

Tuy nhiên, hiện nay, ông Hiếu cho rằng không còn nhiều dư địa để hạ tiếp tỷ lệ 3%. Các ngân hàng cần một lượng dự trữ bắt buộc với NHNN để cơ quan này sẵn sàng cho hai mục đích trên. Do đó, quyết định hạ tỷ lệ dự trữ bắt buộc cần rất thận trọng.

NDH

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024