Tiếp tục thua lỗ, WeWork có thể bị giảm một nửa định giá ngay trước thềm IPO

We Co. dự định mức giá trị sẽ chỉ rơi vào khoảng 20 tỷ USD, so với mức định giá 47 tỷ USD trong lần huy động vốn tư nhân gần nhất. Nếu đúng là như vậy, đây sẽ là mức sụt giảm mạnh nhất trong lịch sử các vụ IPO.

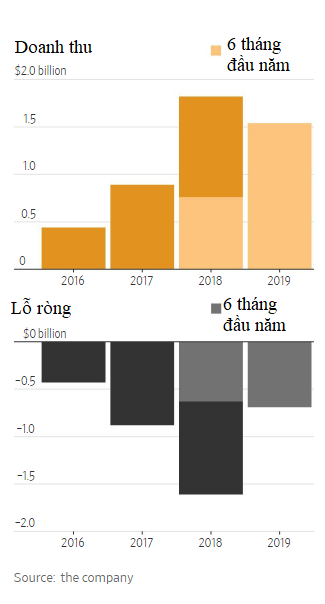

- 15-08-2019Startup chia sẻ văn phòng WeWork sắp IPO bất chấp khoản lỗ 1,9 tỷ USD

- 28-05-2019Chỉ là thuê nhà để làm co-working space, nhưng WeWork đã biến nó thành mô hình trị giá 47 tỷ USD

- 14-11-2018Startup chia sẻ văn phòng WeWork được SoftBank rót thêm 3 tỷ USD

Wall Street Journal dẫn nguồn tin thân cận cho biết công ty mẹ của ứng dụng chia sẻ không gian làm việc WeWork đang cân nhắc giảm một nửa mức giá trị trong bối cảnh công ty chuẩn bị IPO và đang phải đối mặt với nỗi hoài nghi ngày càng tăng về mô hình kinh doanh cũng như khả năng quản trị doanh nghiệp.

Theo đó, We Co. dự định mức giá trị sẽ chỉ rơi vào khoảng 20 tỷ USD, so với con số 47 tỷ USD trong lần huy động vốn tư nhân gần nhất. Nếu đúng là như vậy, đây sẽ là mức sụt giảm mạnh nhất trong lịch sử các vụ IPO.

Tuần trước, CEO Adam Neumann cũng là nhà sáng lập của WeWork đã bay tới Tokyo để gặp một trong những nhà đầu tư lớn nhất của công ty là CEO Masayoshi Son của tập đoàn SoftBank. Họ đã bàn luận về khả năng cấp thêm vốn cho WeWork. Một trong những ý tưởng được đưa ra là SoftBank sẽ là nhà đầu tư "mỏ neo" trong vụ IPO này bằng cách mua 1 lượng lớn cổ phần trong số 3-4 tỷ USD mà WeWork dự định sẽ huy động. SoftBank cũng có thể thực hiện một khoản đầu tư lớn cho phép We hoãn IPO đến năm 2020.

Trong 1 năm trở lại đây, SoftBank đã cam kết đầu tư 4 tỷ USD vào We với mức định giá khoảng 47 tỷ USD. Tập đoàn Nhật Bản cũng chi 1 tỷ USD để mua cổ phần đang lưu hành từ các nhân viên của We và các nhà đầu tư.

Sau khi We công bố các tài liệu cho vụ IPO vào tháng trước, các nhà đầu tư tiềm năng lo ngại về mức lỗ của We cũng như những thương vụ đầu tư bất động sản trị giá hàng trăm triệu USD và các khoản nợ cá nhân cũ. Mức định giá 47 tỷ USD cũng gây ra nhiều hoài nghi.

Một số người đặt câu hỏi về khả năng tăng trưởng của We trong bối cảnh nền kinh tế có thể suy giảm trong năm 2020. Tình hình còn phức tạp hơn khi thị trường chứng khoán biến động mạnh trong thời gian gần đây do bị bao phủ bởi bóng đen chiến tranh thương mại. Và sự sụt giảm của cổ phiếu Uber, Lyft hay Snap cũng sẽ khiến nhà đầu tư thận trọng.

Trong 10 năm trở lại đây khó có thể tìm thấy công ty công nghệ nào có mức định giá giảm nhanh như We, theo số liệu của Renaissance Capital. Kỷ lục trước đó thuộc về công ty chuyên cung cấp dịch vụ thanh toán di động Square đưa ra mức định giá khi IPO (năm 2015) thấp hơn hơn 50% so với lần gọi vốn gần nhất. Năm ngoái Dropbox định giá hơn 9 tỷ USD khi IPO, thấp hơn so với mức 10 tỷ USD khi huy động vốn tư nhân 4 năm trước đó.

Hiện Uber, Lyft và Snap – đã từng có những vụ IPO thành công - đang phải chứng kiến cổ phiếu rớt giá vì những khoản lỗ khủng. Vì tiếp tục đầu tư mạnh cho marketing và bán hàng, We đã lỗ tổng cộng 1,67 tỷ USD trong 12 tháng kết thúc vào tháng 6 vừa qua.