Trở lại đường đua, Techcombank đang đối mặt với rủi ro gì?

Sau giai đoạn tái cơ cấu mạnh mẽ và làm sạch bảng cân đối tài chính 2011 – 2015, Techcombank bước vào giai đoạn phát triển ổn định và tăng trưởng cao. Tuy nhiên, sự phình trướng nhanh chóng của hoạt động cho vay kinh doanh bất động sản có thể đe dọa Techcombank trong tương lai.

Ngân hàng TMCP Kỹ Thương Việt Nam – Techcombank vừa thông báo kết quả giao dịch bán 64.411.157 cổ phiếu quỹ thành công với giá 128.000 đồng/cổ phần, thu về 8.244,6 tỷ đồng. Thời gian thực hiện từ 27/4/2018 đến 07/5/2018.

Trước đó vào quý III/2017, Techcombank đã chi hơn 4.043 tỷ đồng mua 172.353.345 cổ phiểu làm cổ phiếu quỹ, tương đương giá mua bình quân 23.459 đồng/cổ phiếu.

Như vậy, chỉ trong vòng khoảng 3 quý, giá cổ phiếu của Techcombank đã tăng khoảng 5 lần, quan trọng hơn đã giúp cho Techcombank có thêm nguồn thặng dư hơn 4.200 tỷ đồng để đưa vào phục vụ kinh doanh. Techcombank có kế hoạch niêm yết cổ phiếu của mình trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh trong thời gian gần sắp tới.

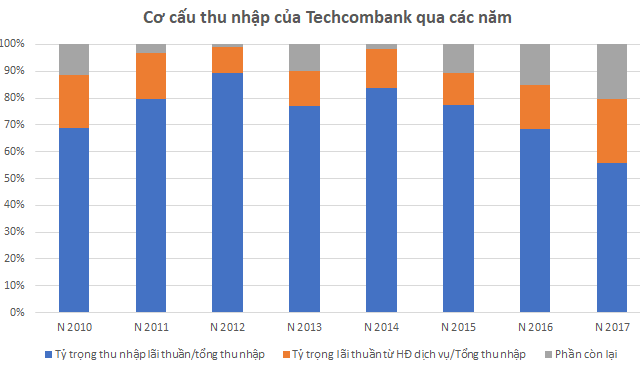

Hoạt động tín dụng đóng góp chính vào thu nhập nhưng có xu hướng giảm

Techcombank được thành lập vào năm 1993 với vốn điều lệ 20 tỷ đồng, hoạt động tại Hà Nội. 2 năm sau Techcombank bắt đầu mở rộng hoạt động của mình bằng mở chi nhánh tại TP. Hồ Chí Minh. Trải qua 25 năm hoạt động, Techcombank hiện có vốn điều lệ 11.655 tỷ đồng, với tổng tài sản 269.392 tỷ đồng, gấp 4,5 lần so với 10 năm trước đó.

Nguồn: Số liệu báo cáo tài chính, bản cáo bạch của Techcombank

Techcombank cung cấp 3 loại dịch vụ chính gồm dịch vụ ngân hàng bán buôn, dịch vụ ngân hàng doanh nghiệp và dịch vụ ngân hàng tài chính cá nhân.

Như nhiều ngân hàng khác của Việt Nam, hoạt động tín dụng đóng góp chính vào tổng thu nhập của Techcombank, chiếm tỷ trọng trên 75%; hoạt động dịch vụ đóng góp khoảng 16%; phần còn lại khoảng 9% đến từ hoạt động kinh doanh ngoại hối, đầu tư chứng khoán bao gồm kinh doanh trái phiếu và các hoạt động khác.

Nguồn: Số liệu báo cáo tài chính hợp nhất

Trong 2 năm 2016 – 2017, tỷ trọng đóng góp của hoạt động tín dụng sụt giảm đáng kể nhờ đóng góp của hoạt động dịch vụ tăng mạnh trong đó thu nhập từ dịch vụ hoa hồng bảo hiểm và dịch vụ bảo lãnh phát hành chứng khoán tăng đột biến (năm 2016); thu từ dịch vụ ủy thác và đại lý tăng đột biến (năm 2017).

Sự gia tăng đóng góp của hoạt động phi tín dụng mà đặc biệt là thu từ hoạt động dịch vụ cho thấy xu hướng tiến đến phát triển bền vững, giảm dần sự lệ thuộc vào hoạt động tín dụng của Techcombank.

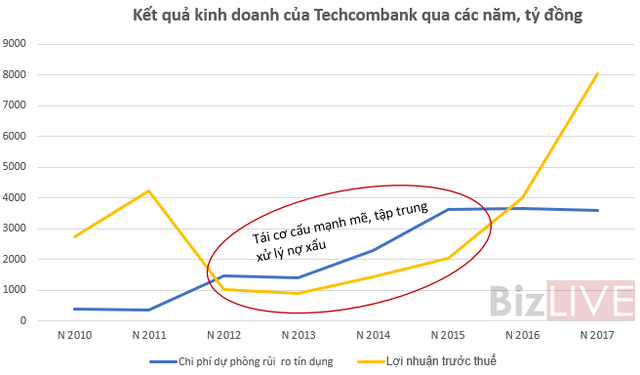

Tái cơ cấu mạnh mẽ trong giai đoạn 2012 – 2015

Năm 2012, Techcombank bổ nhiệm ban lãnh đạo mới, phần lớn thành viên trong ban lãnh đạo mới của Techcombank từng làm việc lâu năm tại các ngân hàng khu vực và toàn cầu. Techcombank cần thiết phải tái cơ cấu, làm sạch bản cân đối tài sản do đã tăng trưởng nóng trong giai đoạn 2005 – 2011.

Nguồn: Số liệu báo cáo tài chính

Năm 2012, lợi nhuận của Techcombank bất ngờ sụt giảm mạnh, cùng với nó là chi phí dự phòng rủi ro tín dụng tăng lên xác nhận thời kỳ tái cấu trúc mạnh mẽ ngân hàng này bắt đầu.

Theo tính toán của Khối phân tích Công ty Chứng khoán TP.HCM (HSC), trong giai đoạn 2011 – 2015, Techcombank đã trích lập dự phòng tăng với tốc độ tăng trưởng kép hàng năm (CAGR) là 80,44%, lãi dự thu giảm với tốc độ CAGR là 19,75%, lợi nhuận trước thuế giảm với tốc độ CAGR 16,65%.

Số liệu thống kê của BizLIVE cho thấy, giai đoạn 2011 – 2015, Techcombank đã tăng trích lập dự phòng rủi ro tín dụng với tốc độ tăng trưởng bình quân hàng năm gần 86%/năm; và lợi nhuận trước thuế tăng bình quân 13,87%/năm.

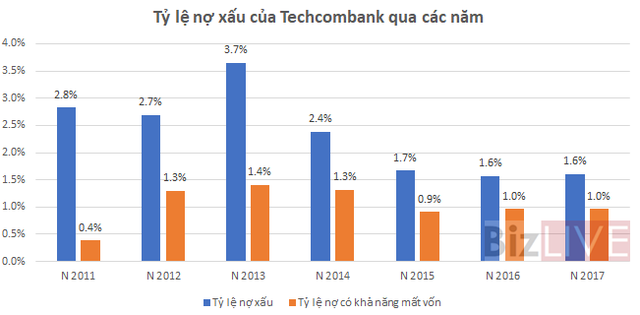

Nguồn: Số liệu báo cáo tài chính

Cuối năm 2015, Techcombank đã xử lý gần 5.500 tỷ đồng nợ xấu, tương đương 4,88% tổng dư nợ của ngân hàng; bán nợ xấu cho VAMC và nhận lại 3.742 tỷ đồng trái phiếu VAMC. Tỷ lệ nợ xấu chỉ còn 1,7%; tỷ lệ nợ có khả năng mất vốn còn 0,9% so với đỉnh năm 2013 khi tỷ lệ nợ xấu là 3,7%; nợ có khả năng mất vốn là 1,4%.

Lấy lại đà tăng trưởng, tập trung vào khách hàng cá nhân

Năm 2015, hoạt động kinh doanh của Techcombank bắt đầu khởi sắc. Lợi nhuận trước thuế của Techcombank tăng trưởng 43,8% so với năm 2014; đột biến 96,2% trong năm 2016 và 101% trong năm 2017.

Kết quả tăng trưởng cao duy trì liên tục trong 4 năm qua có được nhờ việc tập trung xử lý nợ xấu và “làm sạch” bảng cân đối tài sản trong giai đoạn 2011 – 2015. Không chỉ dừng lại ở đó, tái cấu trúc khách hàng cũng đã giúp Techcombank có kết quả tăng trưởng lợi nhuận cao nói trên.

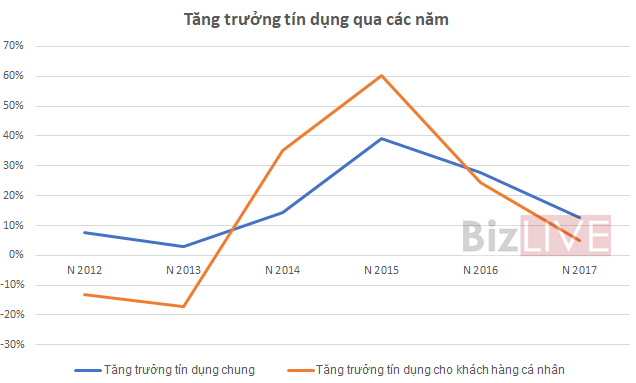

Số liệu thống kê cho thấy, từ năm 2014, Techcombank bắt đầu tập trung mạnh cho vay khách hàng cá nhân, đặc biệt cho vay tiêu dùng. Năm 2014, tăng trưởng tín dụng chung của Techcombank đạt 14,3% nhưng tăng trưởng tín dụng cho khách hàng cá nhân là 35,2%. Tương tự, năm 2015, tăng trưởng tín dụng chung là gần 39%, tăng trưởng tín dụng cho khách hàng cá nhân là 60,4%. Cho vay khách hàng cá nhân ngấp nghé 45% tổng dư nợ của ngân hàng.

Nguồn: Số liệu báo cáo tài chính

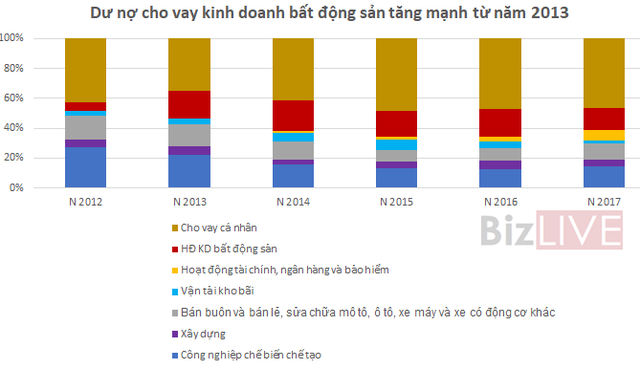

Bên cạnh đó, cùng với sự thăng hoa trở lại của thị trường bất động sản Việt Nam, dư nợ cho vay kinh doanh bất động sản tăng cả về số lượng và tỷ trọng trong cơ cấu cho vay của Techcombank. Năm 2014, tỷ trọng cho vay kinh doanh bất động sản chiếm 19,5% tổng dư nợ. Hiện dư nợ cho vay bất động sản của Techcombank đang ở mức khoảng 12,6%.

Rủi ro gì đợi ở phía trước?

Năm 2018, Techcombank đặt kế hoạch tăng trưởng tín dụng 18%, tăng trưởng huy động 40%. Lợi nhuận trước thuế hợp nhất 10.000 tỷ đồng, tăng trưởng 24% cho thấy sự thận trọng của Ban lãnh đạo Techcombank trong năm 2018 trong bối cảnh các ngân hàng khác đưa ra mức tăng trưởng lợi nhuận khá cao. Dĩ nhiên, Techcombank còn phần lợi nhuận dự phòng, không thường xuyên đến từ việc thu hồi các khoản nợ đã được xử lý xóa, bù đắp bằng nguồn dự phòng rủi ro.

Đến cuối năm 2017, tỷ lệ an toàn vốn tối thiểu của Techcombank đạt 12,68% cao hơn mức 9% theo yêu cầu của Ngân hàng Nhà nước; dư nợ trái phiếu đặc biệt VAMC là 0 đồng. Tuy nhiên, sau giai đoạn làm sạch bảng cân đối tài sản đạt được thành tựu, Techcombank đang đối mặt rủi ro phía trước khi có dư nợ cho vay kinh doanh bất động sản khá cao.

Số liệu thống kê cho thấy, chỉ trong vòng 5 năm, dư nợ cho vay kinh doanh bất động sản của Techcombank đã phình to nhanh chóng, đạt đỉnh vào năm 2016 với dư nợ đạt 24.182 tỷ đồng, gấp 6,6 lần năm 2012, chiếm tỷ trọng 17% tổng dư nợ của ngân hàng.

Nguồn: Số liệu báo cáo tài chính

Techcombank dường như đã ý thức được mối đe dọa từ khối nợ cho vay kinh doanh bất động sản cao khi kéo giảm cho vay kinh doanh bất động sản trong năm 2017. Đến cuối năm 2017 dư nợ cho vay kinh doanh bất động sản chỉ còn 20.326 tỷ đồng, giảm gần 4.000 tỷ đồng so với năm 2016, và tỷ trọng giảm còn 12,6% tổng dư nợ. Việc kéo giảm cho vay kinh doanh bất động sản cũng có thể do ảnh hưởng từ chính sách khi mà tỷ lệ vốn ngắn hạn cho vay trung dài hạn của Techcombank khá cao, hơn 40%.

Dù vậy, nếu thanh khoản thị trường bất động sản gặp khó khăn, tốc độ tiêu thụ căn hộ giảm, chất lượng tín dụng của Techcombank sẽ bị ảnh hưởng nặng. Đây có thể sẽ là yếu tố cản trở Techcombank tăng trưởng cao trong thời gian tới.

Theo Bizlive