VDSC: Doanh nghiệp thép đang có cơ hội hấp dẫn từ thị trường Bắc Mỹ và lợi thế chi phí 3-4 năm tới

Dù khả năng sinh lời tại các thị trường châu Âu giảm trong quý 4, nhưng các nhà sản xuất Việt Nam có lợi thế về chi phí trong 3-4 năm tới. Mặt khác, giá bán tại thị trường nước ngoài tăng cũng hỗ trợ lợi nhuận. Dự báo giá thép có thể tiếp tục được hỗ trợ chi phí sản xuất thép tăng ở châu Âu, khi giá năng lượng đang cao vì tình trạng thiếu khí đốt.

Sau đợt điều chỉnh mạnh trước biến động giá théo toàn cầu, nhóm thép trên TTCK phiên hôm nay chứng kiến sự trỗi dậy mạnh mẽ. Không chỉ chiết khấu đủ lớn, những tín hiệu kinh doanh tốt của quý 4/2021 (đã sớm được dự đoán) một lần nữa quay về củng cố niềm tin nhóm này.

Trong báo cáo mới nhất, Chứng khoán Rồng Việt (VDSC) tiếp tục nhấn mạnh cơ hội từ thị trường ngoại cho các doanh nghiệp thép có xuất khẩu Việt. Đặc biệt, lợi thế về chi phí theo VDSC cũng sẽ là điểm nhấn dài hạn (nhiều năm tiếp theo).

Các thị trường Bắc Mỹ đang mang đến những cơ hội hấp dẫn trong ngắn hạn

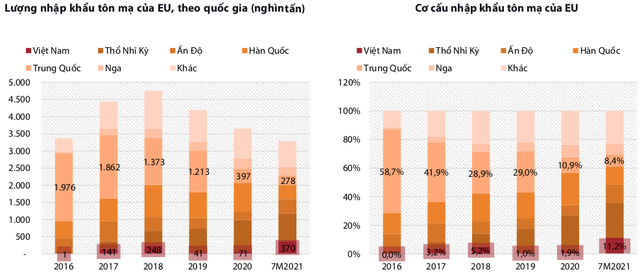

Chênh lệch giá đã thúc đẩy doanh số bán hàng của các nhà sản xuất Việt Nam sang thị trường Hoa Kỳ trong năm 2021 và xu hướng này có thể sẽ tiếp tục trong nửa đầu năm 2022. Sản lượng xuất khẩu tôn mạ của Việt Nam đã tăng từ mức chỉ 114.000 tấn năm 2020 lên 305.000 tấn trong 10T2021. Tuy nhiên, vẫn còn dư địa để tăng trưởng khi Việt Nam chỉ chiếm 10,9% thị phần.

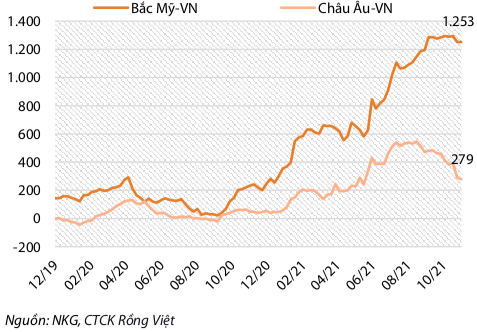

Ghi nhận, giá HRC tại Bắc Mỹ đang giảm với tốc độ chậm hơn so với Việt Nam. Điều này khiến chênh lệch giá HRC tăng từ 1.020 USD vào đầu tháng 7 lên 1.253 USD/tấn vào đầu tháng 10. Tính đến ngày 11/11, giá tôn mạ kẽm nhúng nóng tại Mỹ ở mức 2.380 USD/tấn, cao hơn đáng kể so với giá tại Việt Nam. Sau khi trừ mức thuế khoảng 320 USD/tấn và chi phí vận chuyển khoảng 250 USD/tấn, vẫn còn cơ hội xuất khẩu lớn với lợi nhuận khoảng 511 USD/tấn dành cho nhà nhập khẩu.

Tuy nhiên, về dài hạn VDSC cho rằng sự chênh lệch về giá HRC có thể giảm dần do nguồn cung tại Mỹ có thể tăng nhờ khả năng sinh lời cao. Như vậy, ước tính rằng chi phí sản xuất thép ở Việt Nam không thấp hơn nhiều so với ở Mỹ, trung bình khoảng 50 USD/tấn trong 10 tháng đầu năm 2021. Do đó, biên lợi nhuận gộp của các doanh nghiệp xuất tại thị trường này có thể trở về mức bình thường.

Chênh lệch giá HRC (USD/tấn)

Bên cạnh thị trường xuất khẩu, thị trường trong nước cũng đang có một số dấu hiệu tích cực trong tháng 9 khi giãn cách xã hội đang giảm dần ở nhiều tỉnh miền Nam. Sản lượng tiêu thụ tại thị trường nội địa phục hồi từ khoảng 10.000 tấn trong tháng 8 lên khoảng 20.000 tấn trong tháng 9. Trong khi đó, lượng xuất khẩu ổn định ở mức khoảng 82.000 tấn trong tháng 9, tương tự như 80.600 tấn trong tháng 8.

Các nhà sản xuất Việt Nam có lợi thế về chi phí trong 3-4 năm tới

Dù khả năng sinh lời tại các thị trường châu Âu giảm trong quý 4, nhưng các nhà sản xuất Việt Nam có lợi thế về chi phí trong 3-4 năm tới. Mặt khác, giá bán tại thị trường nước ngoài tăng cũng hỗ trợ lợi nhuận. Dự báo giá thép có thể tiếp tục được hỗ trợ chi phí sản xuất thép tăng ở châu Âu, khi giá năng lượng đang cao vì tình trạng thiếu khí đốt.

Box: Giá năng lượng ở châu Âu tăng lên mức cao nhất nhiều năm qua, ArcelorMittal và British Steel đã công bố mức phụ phí năng lượng tạm thời lần lượt là 58 USD/tấn và 34 USD/tấn. Kéo theo đó, tiêu thụ thép ở châu Âu có thể mạnh hơn vào tháng 3 khi thời tiết thuận lợi hỗ trợ nhu cầu thép.

Trong năm 2022, VDSC cho rằng các nhà sản xuất của Việt Nam sẽ có cơ hội mở rộng thị phần ở châu Âu khi các đối thủ cạnh tranh chính phải đối mặt với những thách thức liên quan đến chi phí sản xuất và chính sách thương mại.

Ước tính chi phí sản xuất ở châu Âu có thể cao hơn 150-170 USD/tấn so với tại Việt Nam chủ yếu do chênh lệch giá điện và giá carbon. Hiện tại, giá carbon ở châu Âu vào khoảng 75 USD/tấn, khiến chi phí sản xuất thép bằng lò cao cao hơn 140 USD/tấn so với ở Việt Nam (thông thường sản xuất một tấn thép bằng lò cao phát thải ra khoảng 1,9 tấn carbon, theo WSA). Trong khi đó, Hàn Quốc và Ấn Độ gặp khó khăn liên quan đến chính sách thương mại khi bị áp mức hạn ngạch cụ thể lần lượt chỉ 170.000 tấn/năm và 210.000 tấn/năm.

Mặt khác, giá HRC của Thổ Nhĩ Kỳ đã bị EU áp thuế chống bán phá giá 4,7 -7,3% kể từ tháng 4, do đó, làm suy yếu khả năng cạnh tranh. Ngoài ra, lượng xuất khẩu của Trung Quốc đã giảm mạnh và nhiều khả năng tiếp tục giảm khi nước này muốn giảm lượng phát thải carbon. Điều này tạo thuận lợi cho Việt Nam khi thị phần tăng lên từ 1,9% trong 2020 lên mức 11,2% trong 7 tháng đầu năm 2021 và vẫn có tiềm năng tăng trưởng trong nửa cuối năm 2021 và 2022.

NKG đang nắm bắt cơ hội xuất khẩu để duy trì sản lượng bán hàng ở mức kỷ lục

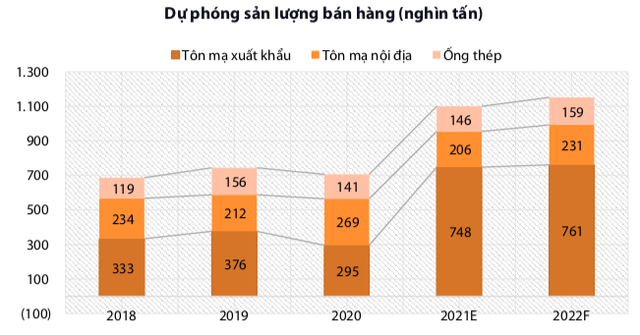

Trong đó, Thép Nam Kim (NKG) theo giới quan sát đang nắm bắt cơ hội xuất khẩu để duy trì sản lượng bán hàng ở mức kỷ lục. Sản lượng tiêu thụ đạt khoảng 276.000 tấn sản phẩm trong quý 3, tăng 32% so với cùng kỳ năm ngoái. Sản lượng xuất khẩu tăng mạnh 39% so với quý trước và 128% so với cùng kỳ năm trước, đạt 224.000 tấn trong quý 3. Tương ứng, mức đóng góp 81,5% vào tổng sản lượng bán ra do nhu cầu ở nước ngoài tăng mạnh và NKG chủ động đẩy mạnh xuất khẩu để bù đắp nhu cầu yếu ở thị trường nội địa.

Hiện, châu Âu và Bắc Mỹ là thị trường trọng tâm của NKG, chiếm khoảng 70% tổng sản lượng bán ra. Ngược lại, nhu cầu tại thị trường nội địa yếu do tác động tiêu cực của tình hình giãn cách xã hội ngày càng lớn trong tháng 7 và tháng 8.

VDSC kỳ vọng NKG có thể nắm bắt cơ hội tại thị trường nước ngoài để tối đa hóa lợi nhuận. Công ty cho thấy khả năng phân bổ sản lượng một cách linh hoạt khi gia tăng tỷ trọng của các thị trường có khả năng sinh lời tốt nhất, như châu Âu và Bắc Mỹ.

Trong quý 4, ước tính biên lợi nhuận gộp có thể giảm ở châu Âu, nhưng vẫn sẽ cao ở Bắc Mỹ. Tương ứng, doanh thu quý cuối năm của NKG có thể tăng 151% so với cùng kỳ khi cả sản lượng tiêu thụ và giá thép đều tăng mạnh so với cùng kỳ năm ngoái. Tổng sản lượng tiêu thụ được dự phóng tăng 55% lên 306.000 tấn. Trong khi đó, giá bán trung bình cũng tăng 60% lên khoảng 27,5 triệu đồng/tấn.

Sang năm 2022, VDSC dự báo sản lượng tiêu thụ của NKG trong mảng tôn mạ và ống thép tiếp tục tăng trưởng lần lượt 4% và 8,8% lên 1 triệu tấn và 159.000 tấn. Xuất khẩu có thể chiếm 66% tổng sản lượng tiêu thụ, giảm so với mức ước tính 68% vào năm 2021. Lợi nhuận của NKG có thể sụt giảm do giá thép ở châu Âu suy yếu và giá bán có thể điều chỉnh do giá quặng sắt giảm, tuy nhiên, chi phí vận chuyển thấp hơn có thể hỗ trợ LNST.

Doanh Nghiệp Tiếp Thị

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024