Vì sao Chứng khoán HSC dần đánh mất thị phần?

Khó khăn trong việc tăng vốn khiến HSC hoạt động kinh doanh gặp nhiều hạn chế và dần đánh mất vị thế về thị phần, vốn điều lệ và vốn hóa trong ngành chứng khoán.

Trong hơn 2 năm trở lại đây, sự bùng nổ của làn sóng nhà đầu tư mới tham gia vào thị trường đã thay đổi hoàn toàn bộ mặt ngành chứng khoán. Miếng bánh nở ra nhưng mức độ cạnh tranh cũng ngày càng gay gắt khi các công ty chứng khoán có tiềm lực tài chính mạnh không ngần ngại lao vào cuộc đua giành thị phần.

Sự vươn lên mạnh mẽ của các "tay chơi" mới nổi gây áp lực lớn lên những tên tuổi cũ từng một thời "thống trị" thị trường. Vị thế của các CTCK cũng từ đó thay đổi chóng mặt trong khoảng 10 năm trở lại đây.

HSC dần đánh mất thị phần vào tay đối thủ

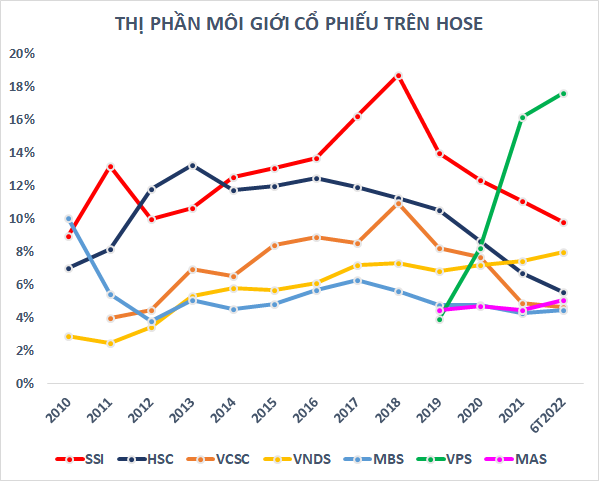

Nhìn lại nửa đầu thập niên vừa qua, câu chuyện thị phần gần như là cuộc đua "song mã" giữa SSI và HSC sau khi MBS đánh mất phong độ nhanh chóng từ năm 2010. Giai đoạn đó, nhà đầu tư không có nhiều lựa chọn khi số lượng các CTCK thực sự có tiềm lực vẫn hạn chế. Bộ đôi SSI và HSC dù thu phí cao nhưng vẫn thu hút được khách hàng nhờ thương hiệu đã được định hình.

Tuy nhiên, cục diện đã thay đổi nhanh chóng khi các đối thủ cạnh tranh xuất hiện nhiều hơn. Thị phần môi giới trên HoSE của HSC liên tục sụt giảm từ mức trên 12% năm 2016 xuống còn 6,7% vào năm 2021. Trong nửa đầu năm nay, con số này tiếp tục bị thu hẹp xuống dưới 6% qua đó rơi xuống vị trí thứ 4 trong khi trên HNX và UpCOM, CTCK này cũng đã bị đẩy ra khỏi top 5.

Thực tế, nhà đầu tư cá nhân đang ngày càng đông đảo và phí là yếu tố quan trọng ảnh hưởng đến quyết định lựa chọn CTCK để giao dịch. Trong khi nhiều CTCK chấp nhận giảm, thậm chí miễn phí để giành thị phần, việc vẫn giữ mức phí cao trở thành rào cản khiến HSC khó tiếp cận được khách hàng cá nhân.

Về cơ bản, biên lợi nhuận mảng môi giới không cao và có xu hướng thu hẹp do cuộc chạy đua về phí. Dù vậy, không thể phủ nhận tầm quan trọng của hoạt động này bởi quy mô và chất lượng tệp khách hàng có ảnh hưởng trực tiếp đến sự phát triển của các mảng dịch vụ mà CTCK cung cấp.

Ngoài ra, HSC cũng không có nhiều ưu thế trong mảng nghiệp vụ IB (tư vấn doanh nghiệp, IPO, phát hành cổ phiếu, bảo lãnh phát hành...) và phụ thuộc vào các "deal" với nhóm Dragon Capital. Các thương vụ đình đám những năm gần đây như ThaiBev mua 51% Sabeco với giá 4,9 tỷ USD, GIC chi 1,3 tỷ USD mua cổ phần Vinhomes, 100 triệu USD vào Techcombank, Warburg Pincus đầu tư 361 triệu Techcombank... đều không không có bóng dáng của HSC.

Nút thắt tăng vốn khó tháo gỡ

Tại Đại hội đồng cổ đông thường niên mới đây, lãnh đạo công ty cho biết, việc tăng vốn chậm là một trong những nguyên nhân khiến HSC tụt lại phía sau. "Trên thị trường chứng khoán, doanh nghiệp nào có vốn lớn sẽ lấy được thị phần. Công ty đã bị mất rất nhiều khách hàng lớn vào tay các đối thủ có vốn mạnh hơn" – Chủ tịch HSC nhấn mạnh.

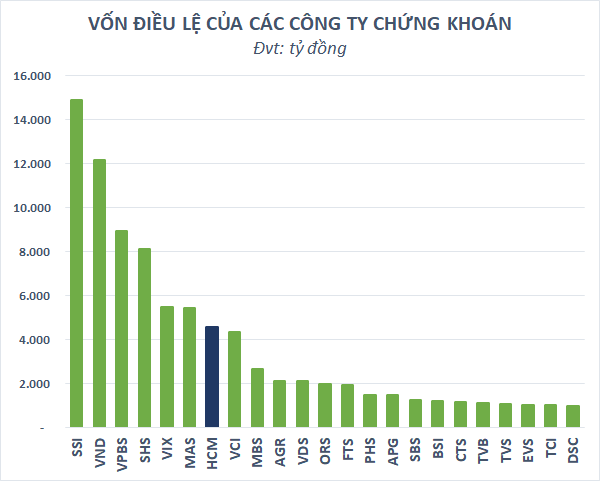

Trong quá khứ, HSC từng có giai đoạn thường xuyên nằm trong top 3 thị trường về quy mô vốn điều lệ. Tuy nhiên, những năm gần đây, công ty đã bị nhiều cái tên như VNDirect, Chứng khoán VPBank, Chứng khoán SHS, Chứng khoán VIX, Mirae Asset... vượt qua. Vốn điều lệ của HSC hiện chỉ ở mức gần 4.600 tỷ đồng, chỉ tương đương 1/3 so với CTCK lớn nhất thị trường (SSI). Nếu không khẩn trương tăng vốn, HSC có thể sẽ tiếp tục bị các CTCK phía sau qua mặt trong thời gian tới.

Vốn điều lệ khiêm tốn của HSC

Vốn điều lệ khiêm tốn khiến HSC thất thế các đối thủ cạnh tranh trong hoạt động cho vay ký quỹ (margin). Việc cho vay 3 bên cũng bị hạn chế đã làm giảm sức hút của CTCK này với nhà đầu tư cá nhân. Ngoài ra, HSC còn khó theo kịp với cuộc đua lãi suất, đặc biệt trước các CTCK ngoại có lợi thế nguồn vốn rẻ.

Ông Trịnh Hoài Giang, Tổng giám đốc khẳng định tăng vốn là vấn đề sống còn đối với HSC, chỉ có tăng vốn công ty mới đi vay nhiều hơn, tuân thủ được các hạn mức cho vay và bảo lãnh phát hành cũng như có nguồn phân bổ vào hoạt động cho vay ký quỹ, thực hiện hoạt động tự doanh, phát hành chứng quyền nhiều hơn.

HSC đang có kế hoạch tăng vốn điều lệ lên 7.712 tỷ đồng thông qua chào bán 229 triệu cổ phiếu cho cổ đông hiện hữu giá 10.000 đồng/cp, phát hành 16 triệu cổ phiếu ESOP giá 10.000 đồng/cp và gần 69 triệu cổ phiếu trả cổ tức. Dù vậy, phương án này khó có thể thực hiện trong "một sớm, một chiều" khi cổ đông Nhà nước HFIC không muốn bỏ thêm tiền do có chủ trương thoái vốn.

Trong bối cảnh một loạt CTCK lên kế hoạch kinh doanh đầy tham vọng nhờ đòn bẩy tăng vốn, HSC lại khá thận trọng với mục tiêu doanh thu đạt 3.593 tỷ đồng và lợi nhuận sau thuế 1.202 tỷ đồng, lần lượt tăng nhẹ 7% và 5% so với cùng kỳ. Trong đó, hầu hết các nguồn thu đều dự kiến tăng trừ hoạt động môi giới. Sau nửa đầu năm, HSC ghi nhận doanh thu gần như đi ngang với 2.255 tỷ đồng và lãi ròng 562 tỷ đồng, giảm 7% so với cùng kỳ năm ngoái.

Nút thắt tăng vốn chưa được tháo gỡ khiến tình hình kinh doanh của HSC khó có sự đột phá bất chấp sự bùng nổ số lượng nhà đầu tư mới. Cổ phiếu HCM trên sàn cũng dần đánh mất vị thế đầu tàu từng là một thời là chỉ báo cho sóng ngành chứng khoán, thậm chí cả thị trường. Giá trị vốn hóa của HSC hiện chưa đến 13.000 tỷ đồng trong khi 2 cái tên dẫn đầu là SSI và VNDirect đều đã vượt ngưỡng tỷ USD.

Nhịp Sống Kinh Tế